広告・プロモーション等を含みます。

広告・プロモーション等を含みます。

プロミスは利用限度額の増額はできる?増額審査の申し込み方法は?

プロミスの利用限度額の増額について解説をします。手元のお金が足りなくなってしまった、急な出費が重なってしまい家計がピンチ、利用限度額がもうないという状況の方はいないでしょうか。

プロミスでは、利用限度額の増額申請が可能です。利用限度額が足りないときはもちろん、今後のライフプランを考えてあらかじめ限度額を上げておくということも可能です。

<本記事をご覧になってほしい方>

・プロミスの利用額が利用限度額ギリギリになってしまった

・今後大きな資金が必要となるので限度額を増額したい

・契約当時より年収が上がったので増額したい

・万が一の為に限度額を増額しておきたい

上記に当てはまる方はぜひ参考にしてください。

増額審査は、一定の利用期間がないと「信用」を積み上げられない為、審査には通りません。その為、利用期間が短い方は、新規のカードローンに申込みすることをおすすめします。

新規で既存の借入れ分も含めた「借り換え」で借りることで、返済が一本化でき管理が楽になることや、純粋に新規で借りて2社分の返済をするより毎月の返済額を低くできます。

当サイトでおすすめするのは、大手消費者金融カードローンの「SMBCモビット」です。SMBCモビットは、おまとめや借り換えでの利用が可能なカードローンです。

最高800万円の利用限度額なっており、おまとめ、借り換えでの利用が十分に可能です。SMBCモビットは金利が高いイメージがあると思いますが、利用限度額が高くなるほど金利が低くなりますので、既存の借入れと組み合わせて現在の金利から低くなることも期待できます。

\SMBCモビットの申込はコチラ/

SMBCモビットでおまとめ、借換えをするメリットは、大手で安心感がある、利便性が高い、すぐ簡易審査結果がわかる(10秒)という点が挙げられます。首都圏キャッシングサービスは正規の金融会社ですが、大手ではありません。少しでも不安がある方は、この機会に、毎月の返済の苦しみから解放されること、一本化をして早期完済を目指してSMBCモビットに申込みましょう。

■SMBCモビットでのおまとめ、借換えの手順

①SMBCモビットの公式ページから申込み(スマホから申込みOK)

②所定の審査を受ける

③審査通過、契約

④他社借入れ分のお金をSMBCモビットから借り、他社借入れを一括返済

⑥おまとめ、借り換え完了

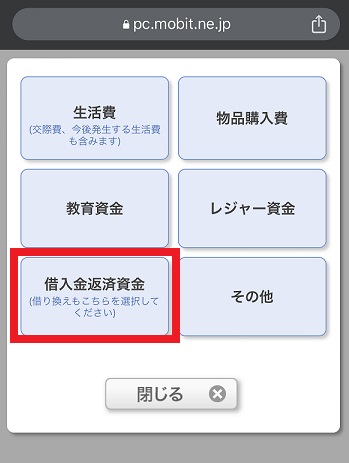

申込みで次の画像のページに進んだら、「借入金返済資金(借り換えもこちらを選択してください)」を選択しましょう。

プロミスの商品概要と特徴

増額申請の前に、まずはプロミスの金利や利用限度額などの商品概要を改めて確認しておきましょう。自分に見合った適切な借入れをすることが大前提です。

<プロミスの商品概要>

| 融資額 | 500万円まで |

| 契約額 | 希望の契約額(極度額)の範囲内で、プロミスが決定した金額 |

| 金利適用方式 | 単一金利 |

| 借入利率 |

4.5%~17.8%(実質年率) |

| 遅延利率 | 20.0%(実質年率) |

| 返済方式 | 残高スライド元利定額返済方式 |

| 返済期日 |

返済期日は、5日、15日、25日、末日のいずれかから、都合にあわせて選択可能。 |

| 返済期間・返済回数 | 最終借入後原則最長6年9ヶ月・1~80回 |

| 申し込み対象 |

年齢18歳以上、74歳以下の本人に安定した収入のある方 |

| 資金使途 |

生計費に限る。 |

| 担保・保証人 | 不要 |

プロミスの利用限度額増額の方法

プロミスの利用限度額増額申し込み方法は、下記のいずれかのステップとなります。ただし、どちらのステップも、来店の必要はなく、お手持ちのスマホやパソコンのみで完結することができます。

<利用限度額50万円以内の申し込みの場合(最短60秒回答)>

①申し込み

希望金額を入力し、審査結果をWEBで確認します。

↓

②審査結果の確認

無事審査に通った場合、振込キャッシングの申込みをすれば、最短10秒で振込まで完了できます。

<利用限度額50万円以上の申し込みの場合(最短60秒回答)>

①申し込み

希望金額を入力し、収入証明書類を提出します。

↓

②審査結果の確認

審査完了のお知らせメールを受信し、会員サービスで審査結果を確認します。

プロミスは、上記のステップのみで増額申請ができます。申し込みの際は、次の点を事前に確認しておくとスムーズです。

下記条件に該当する方は、収入証明書類の提出が必要。

・希望の利用限度額が50万円を超える方

・希望の利用限度額と他社での利用残高の合計が100万円を超える方

上記条件に該当する方は、次の書類の中から1点を用意。

・源泉徴収票(最新のもの)

・確定申告書(最新のもの)

・税額通知書(最新のもの)

・所得(課税)証明書(最新のもの/「収入額」と「所得額」の記載があるもの)

・給与明細書(直近2ヶ月分)+賞与明細書(直近1年分)

・賞与明細書がお手元にない場合は、直近2ヶ月分の給与明細書の用意が必要。

*上記に該当しない方は収入証明書類の提出は不要。

利用限度額増額の審査のポイント

プロミスの利用限度額増額の審査に通るポイントは下記の通りです。自身があてはまっているかチェックしてみましょう。既に契約しているとは言っても、利用限度額の増額は審査になりますので、契約当初から状況が良い方に変わっていることが前提となります。。

申し込み当初から年収があきらかに下がっていたり、状況によっては利用限度額が下がってしまう場合もありますので、申し込みは十分に検討した上で行いましょう。

①プロミスを定期的に一定期間利用している

「信用」の観点から、プロミスを定期的に一定期間利用している実績が必要です。具体的な期間は、最低でも半年以上借入れと返済を行っていることが必要と考えられます。きちんと返済してくれるかわからない、何も利用実績がないのに増額を行うことは貸出側にとってはリスクとなりますので当たり前ですね。

②これまでに返済の遅延がないこと

こちらも当然のことですが、現在はもちろん、それまでも返済の遅延がないことが絶対条件です。返済の遅延=信用が低い、ということになりますので、遅延は絶対にしてはいけません。

③契約当初よりも年収が上がっている

契約当初よりも年収が上がっていることも必要です。当然ながら、収入が多ければそれだけ返済能力も高くなっていると捉えられます。大幅に増加している方は審査が有利に進むでしょう。

④(あれば)他社ローンの借入れ残高が減っている

他社ローンがあればの話ですが、他社の借入れ残高が減っていればそれだけ返済負担が減っていると考えられますので、収入の増加と同様に、審査に大きなプラスとなるでしょう。

プロミスから増額の案内の電話がかかってくることもある

ここまでは、自分からプロミスの利用限度額の申し込みをする方法やポイントについて解説をしてきましたが、プロミスから増額案内の電話がかかってくることもあります。

電話がかかってくるのは、プロミスを利用してから6ヵ月~1年程度経ってからというのが目安のようです。もちろん、それまでに利用の実績があること、返済の遅れがなく正常に利用していることが条件です。電話がかかってくるということは、信用実績が高くなっていると捉えてよいでしょう。

プロミスからの増額案内の電話番号は下記です。

0120‐990‐309

知らない電話番号だと不安になると思いますが、上記だったらプロミスからの案内ですので安心してください。増額は審査が伴いますので、電話がかかってきたからといって必ず審査に通るわけではありませんが、優良顧客とみなされているのは間違いありません。

増額を検討している方はぜひ電話に出て申し込みをしてみましょう。

プロミスの利用限度額増額の審査に落ちたときのオススメのカードローン

残念ながらプロミスの利用限度額増額の審査に落ちてしまった場合は、他社カードローンに新規申し込みをするという方法もあります。

その際注意したいのは、「借入れが年収の3分の1を超えていないこと」、「プロミスが関係しているカードローンには申し込まないこと」です。

当サイトで新規カードローンとしてオススメしたいのはアイフルです。新規のカードローンとなれば単純に返済負担も増えますが、アイフルはプロミス同様に無利息期間がありますので返済負担を抑えることができます。

下記にて、アイフルの商品概要を解説していますので、プロミスの増額審査に落ちてしまった方はぜひ検討してみましょう。

| 金利 | 利用限度額 |

| (実質年率)4.5%~17.8% | 500万円まで |

| 無利息期間 | 土日の借入れ |

| あり | 〇 |

■おすすめポイント

・30日間の無利息期間あり!

・土日も申込みから借入れまで即日融資可能(※申込の曜日、時間帯によっては翌日以降の取扱となる場合あり)

・最短20分融資も可能!

まとめ

本記事では、プロミスの利用限度額増額の方法と、審査のポイント、そして残念ながら増額審査に落ちてしまった方へ向けて、新規申込みにオススメのカードローンを紹介しました。

ライフスタイルや年収の変化によって、必要となる利用限度額も変化するのは当然のことです。その時に必要な利用限度額を備えておけば、急な出費や万が一の際にも対応できる選択肢が増えます。

ただし、無理な限度額の増額は厳禁です。身の丈に合った借り入れをすることは大前提ですので、心に留めておきましょう。特に下記に該当する方は、審査に通る可能性は低い、または下手すると利用限度額が下がってしまう場合もあるので注意しましょう。

・プロミスを利用している期間が短い

・収入が減少している

・返済を遅延している

\最短当日融資も可能/

<当サイト掲載のカードローンについて>

アイフル、レディースアイフルについて

※既にアイフルをご契約中の方は、ご利用いただけません。

※フリーター、主婦も申込み可能ですが、安定した収入がある方に限ります。

※最大50万円以下は原則収入証明書類不要(アイフル利用限度額50万円以下、且つ他社含めた借入総額100万円以下の場合)

※利用可能コンビニは「E-net設置店のみ」「イオン銀行ATM設置店のみ」

■アイフルの貸付条件について

※【商号】アイフル株式会社【登録番号】近畿財務局長(14)第00218号【貸付利率】3.0%~18.0%(実質年率)【遅延損害金】20.0%(実質年率)【契約限度額または貸付金額】800万円以内(要審査)【返済方式】借入後残高スライド元利定額リボルビング返済方式【返済期間・回数】借入直後最長14年6ヶ月(1~151回)【担保・連帯保証人】不要

■プロミス、プロミスレディースについて

※主婦、学生も申込み可能ですが、安定した収入がある方に限ります。

※30日間無利息サービスは、メールアドレス登録とWeb明細利用の登録が必要です。

※WEB契約で即日振込は、原則24時間最短10秒で振込可能。

■アコムについて

※フリーター、主婦、パート、アルバイトも申込み可能ですが、安定した収入がある方に限ります。

当サイト、カードローンプラス(+)では、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

<サイト管理人・執筆者プロフィール>

サイト管理人・執筆者名 K

1985年生まれの39歳です。複数枚(三井住友銀行カードローン、住信SBIネット銀行カードローン)のカードローンを所持しており、利用歴は10年以上です。2023年は住宅ローンも借りました。これまで利用してきた中で感じたカードローンのメリット、デメリットなど、利用者目線に立ったカードローンの様々な情報を紹介しています。また、大学新卒から約3年間某信用組合にて従事、住宅ローン、教育ローン、カードローンなどのセールス経験もあります。当サイトの記事は、口コミ・体験談を除き、すべて私が執筆しています。当サイトで、カードローンを検討している方の不安を解消できるような意義のあるサイト運営をしていきたいと考えています。

資格:ファイナンシャルプランナー3級、簿記3級

勤務実績:某地方にある信用組合で3年間勤務(カードローンの取扱い実績あり)。現在は教育事業(中間管理職)に従事しています。

*最終更新日:2024年8月25日

*当サイトの記事は無理な借入れを推奨していません。身の丈に合った利用、そして返済計画を立ててから借り入れを行いましょう。

【金融庁からの注意喚起について】

金融庁の借入れに関する注意喚起がされているページを紹介します。

■カードローン・借入れに関して

18歳、19歳のあなたに伝えたい!!~成年年齢引下げを踏まえて~

■後払い・給与ファクタリング・ファクタリングに関して

「今すぐ現金」「手軽に現金」にご注意ください!~いわゆる 後払い(ツケ払い)現金化 に要注意~

*金融庁HPへのリンクとなります。

<参考>

・銀行法 e-Govポータル(https://www.e-gov.go.jp)

・貸金業法 e-Govポータル(https://www.e-gov.go.jp)

当サイトはGMOグローバルサインにより認証されています。SSL対応ページからの情報送信は暗号化により保護されますので安心してご利用ください。

商号:SMBCコンシューマーファイナンス株式会社

登録番号:関東財務局長(14)第00615号

貸付利率:4.5%~17.8%(実質年率)

遅延損害金:20.0%(実質年率)

融資額:500万円まで

契約額:お客さまご指定の契約額(極度額)の範囲内で、SMBCコンシューマーファイナンス株式会社が決定した金額

返済方式:残高スライド元利定額返済方式

返済期間・回数:最終借入後原則最長6年9か月/1~80回

担保・連帯保証人:不要

商号:アイフル株式会社

登録番号:近畿財務局長(14)第00218号

貸付利率:3.0%~18.0%(実質年率)

遅延損害金:20.0%(実質年率)

契約限度額または貸付金額:800万円以内(要審査)

返済方式:借入後残高スライド元利定額リボルビング返済方式

返済期間・回数:借入直後最長14年6ヶ月(1~151回)

担保・連帯保証人:不要

商号:アコム株式会社

登録番号:関東財務局長(14)第00022号

貸付利率:3.0%~18.0%(実質年率)

遅延損害金:20.0%(実質年率)

契約極度額:1万円~800万円

返済方式:定率リボルビング方式

返済期間・回数:最終借入日から最長9年7ヵ月・1回~100回

担保・連帯保証人:不要

商号:三井住友カード株式会社

登録番号:近畿財務局長(14)第00209号

実質年率:3.00%~18.00%

遅延損害金:実質年率20.00%

(平年の場合、年365日の日割計算/うるう年の場合、年366日の日割計算)

商品限度額:利用限度額1万円~800万円

※利用限度額は利用状況に応じて最高800万円まで

返済方式:借入後残高スライド元利定額返済方式

返済回数および返済期間:最長60回(5年)ただし、返済能力その他の事情にかんがみ、合理的な理由があると当社が認めた場合には、最長106回(8年10か月)

担保・連帯保証人:不要