プロミスの2ch(5ch)での口コミや評判は?審査が甘いのは本当?SMBCコンシューマーファイナンスのプロミスは、大手消費者金融カードローンで知名度も実績も高く、申し込みを検討している方も多い人気のカードローンです。30日間の無利息期間がある、審査の時間が早いなどお得に借りられるというのも人気の理由のひとつですね。そんなプロミスですが、2ch(ちゃんねる)、5ch(ちゃんねる)上では『審査が甘い!』という口コミ、評判があるようです。申込みをする前は、自分が本当に借入れできるか審査が不安な方も多いと思います。何かを購入するときは2ch、5chの口コミをみてからという方もいますが、プロミスの実際の審査はどうなのでしょうか?カードローン、キャッシングにおいても、各社のスレッドが2ch(現5ch)にあって、実際に申し込みをして審査に落ちた人、通った人の様々な意見の書き込みが見られます。当然、ネット上の匿名の書き込みになりますので、すべてが真実とは限りませんが、それでも初めてカードローン、キャッシングに申し込む人にとっては貴重な投稿と言えます。本記事では、プロミスの2chでの口コミ、評判について真相に迫っていきたいと思います。プロミスの審査時間は最短3分となりました。2024年1月にデジタル審査が導入され、業界最速の審査時間の大幅短縮を実現しています。\プロミスの申込みはコチラ/・初回利用日から30日間の無利息期間あり!・土日も申込みから借入れまで可能!・最短3分融資!プロミスの申し込みはこちら<本記事をご覧になってほしい方>・プロミスの商品概要を知りたい・プロミスの評判、口コミを知りたい・プロミスの申込みを検討している・プロミスの審査の難易度を知りたいプロミスの商品概要について口コミや評判について紹介する前に、まずはプロミスの商品概要について知っておきましょう。金利や利用限度額は下記の通りとなります。<プロミスの商品概要>融資額800万円まで借入利率実質年率2.50%~18.00%(実質年率)申込み対象者年齢18歳以上、74歳以下の本人に安定した収入のある方主婦、学生の方でも、パート、アルバイトによる安定した収入がある場合申込み可能※年金収入のみの方は申込み不可※申込時の年齢が18歳および19歳の場合は、収入証明書類の提出が必須※高校生(定時制高校生および高等専門学校生も含む)は申込み不可資金使途生計費に限ります。(ただし、個人事業主の方は、生計費に加え、事業費への利用も可能)担保・保証人不要申込み対象者の欄にあるように、プロミスは主婦、学生でも、パートやアルバイトで安定した収入がある場合は申込みが可能です。給料が低いから審査に通らないかも、と不安に思っている方は心配不要です。当然、審査がありますので、申し込みすれば誰しもが借りられるわけではありませんが、年収のハードルが必ずしも高くないことは希望が持てますね。上記の申込み対象者に該当するなら、積極的に申し込みをしてみましょう。\プロミスの申込みはコチラ/・初回利用日から30日間の無利息期間あり!・土日も申込みから借入れまで可能!・最短3分融資!プロミスの申し込みはこちらこの記事を読んでいる方にはコチラの記事も人気です。神金融と2ch(現5ch)で話題のAZはどんなキャッシング?ブラックもOK?■プロミスの無利息期間はお得プロミスの無利息期間は「初回借入の翌日から」スタートし30日間となっています。この点は、他の無利息期間があるカードローンに比べて有利となっています。同じく大手消費者金融カードローンのアコムやアイフルは、契約日翌日から30日間ですので、借入をしなくても日数が減算してしまうのです。そのため、プロミスの無利息期間のルールはよりメリットがある無利息期間となっています。レディースローンの「プロミスレディース」もあるプロミスには女性向けの「プロミスレディース」もあります。金利や利用限度額、無利息期間などの商品内容は通常のプロミスと同じです。では何が違うのか疑問に思うかもしれませんが、次の違いがあります。・女性専用ダイヤルがあること極端には上記の違いだけですが、男性には話しづらいことも同姓ならば相談しやすいというメリットが挙げられます。女性のカードローンに対するイメージは、どうしても「恐い」となりがちです。そんな不安を少しでも和らげるために女性専用ダイヤルが完備されているプロミスレディースが用意されています。\申込みはコチラ/■プロミスレディースはこんな方向け①レディースローンで借りたい②男性ではなく女性に相談したい③パート主婦、学生の方④職場への在籍確認をしたい⑤スマホですぐに借りたいSMBCコンシューマーファイナンスの営業収益は消費者金融業界で№1プロミスを取り扱っているのは、SMBCコンシューマーファイナンスですが、消費者金融業界での営業収益ランキングは以下の通りとなっています。順位社名営業収益1位SMBCコンシューマーファイナンス(プロミス)2689億円2位アコム2622億円3位アイフル1321億円2位のアコムに60億円以上の差をつける堂々の1位となっています。このランキングからも、プロミスは利用者数が多く人気があるカードローンとわかりますし、実績、安心感ともに抜群と言えるでしょう。プロミスの2ch、5chを中心とした口コミ、評判のまとめでは、プロミスの2chを中心とした実際の口コミをいくつか見てみましょう。実際に利用した方の口コミが投稿されているので、非常に参考となります。申込みを検討している方はぜひ参考にしてください。以下が抜粋した口コミです。「審査は甘いと思います。カードローン3社目だけど審査に通った」「他社クレジットカードは通らなかったのになぜ?」「銀行カードローンは通らなかったけどプロミスは審査に通った」(引用:5ch)このような口コミがたくさんありました。もちろんネット上の情報なので真偽は自身で判断しなければなりません。ただ、プロミスのスレが立つほどなので、たくさんの方が気にしている利用者数の多い人気のカードローンと言えるでしょう。\プロミスの申込みはコチラ/・初回利用日から30日間の無利息期間あり!・土日も申込みから借入れまで可能!・最短3分融資!プロミスの申し込みはこちら知恵袋でのプロミスの口コミや評判次に、Yahoo!知恵袋(みんなの知恵共有サービス)でのプロミスの質問や回答をみてみましょう。親が亡くなり、急遽お金が必要になったのでアイフルに申し込んだら否決でプロミスとアコムは審査通りました。アイフルが1番審査厳しいのでしょうか?→【アンサー】どうでしょうか、申込みの順番などもありますしね、、プロミスでお金を借りたいと思っているんですけど、プロミスは安全ですかね?初めてだから心配で…→【アンサー】「プロミス」は、SMBCグループであるSMBCコンシューマーファイナンスが展開するカードローンで、毎月 確実に返済している限り、何の心配も不要です。プロミスでお金をちょっとだけ借りたいんですけど、会社にバレたりしますか??→【アンサー】バレませんが、返済が滞り自己破産などしたらバレます。※Yahoo!知恵袋から引用質問の多くが、プロミスの審査は他社に比べて厳しいのか、甘いのかというかという質問でした。やはり審査の基準が一番気になるようですね。審査が甘いカードローンは存在しない!2ch上では審査が甘いと評判なようですが、残念ながら審査が甘いというカードローンはありません。カードローンは厳格に審査が行われており、スコアリングシステムで融資可能かどうか審査されています。特に、大手であるプロミスでは日々申し込まれてくる大量の案件をシステマチックに審査していると考えられます。各社によって審査の内容に違いはありますので、「〇〇銀行のカードローンの審査には落ちたけど、▲▲銀行の審査には通った」ということは実際にありえます。ただし、過去に金融事故を起こしたり、借入れ額のバランスが既に限界だという場合は、個人信用情報にも記載されていますので、まず審査には通らないでしょう。大切なのは「返済能力があるかどうか」です。パート、アルバイトでも、年収が100万円程度であっても、返済できる能力があれば審査には通りますので申込みしてみる価値はあるでしょう。他社の審査に通らなかったのに、プロミスでは借りられたから「甘い」と言われている?他社のカードローンの審査に落ちてしまったけど、プロミスへ申し込んだら審査に通ったという事例もあります。この事実から審査が甘いと言っている口コミもみられます。実際、SMBCモビットやアイフルなどの大手消費者金融カードローンや銀行カードローンの審査には落ちたけど、プロミスの審査には通るということもあり得るのです。それは、キャッシング会社やカードローン会社によって個々の審査基準が違うからです。各社の審査基準は公開されていませんが、金利や利用限度額などが違う点を考えると審査基準の違いはあると考えて間違いありません。ですので、「○○のキャッシングの審査が通らなかったから、プロミスの審査にも通らないよね」とは一概には言えません。年収の3分の1以上の借入をして総量規制に該当している場合、他社ローンを現在延滞していて信用情報に延滞の事実が記載されているなど、明らかに審査に通らない理由がない場合は、プロミスの審査にチャレンジする価値はあるでしょう。ただし、一度に何社ものキャッシング・カードローンに申込んだり、立て続けに申込みをすると、余程お金に困っていると判断され、「申込みブラック」とみなされてしまうので注意しましょう。個人信用情報には、例え契約をしなかったとしても申込みの事実は記載されることは覚えておきましょう。<申込みブラックとは?>短期間に多くのカードローン、キャッシングに申込んでいることです。一般的には、1か月の間に3社以上の申込みで「申込みブラック」とみなされるようです。プロミスは銀行カードローンより金利が高いから審査が甘いというのは誤解消費者金融カードローンに比べて金利が低い銀行カードローンは審査が厳しいと一般的に言われています。逆を言えば、銀行カードローンに比べて消費者金融カードローンは審査が甘いとも受け取られかねません。しかし、プロミスをはじめとした消費者金融カードローンも銀行カードローンの審査同様、貸し倒れなどのリスクを避けるために、厳しく厳格な審査を行っています。そして、返済能力が低いと判断した申込者は審査で落とします。実際のところ、金利の高さと審査の甘さはまったく関係ありません。というよりも、消費者金融に比べて銀行カードローンの審査が厳しいのであって、消費者金融の審査が甘いわけではないことを覚えておきましょう。\プロミスの申込みはコチラ/・初回利用日から30日間の無利息期間あり!・土日も申込みから借入れまで可能!・最短3分融資!プロミスの申し込みはこちら上記を考えると、お目当ての銀行カードローンがある場合は、銀行カードローンの審査を受け、残念ながら審査に通らなかった場合は、消費者金融カードローンの順番に申し込むのが得策です。それでもプロミスの審査に自分は通るのか、申込みが心配・・という方に、プロミスの審査に落ちてしまう人の特徴をまとめてみました。自分が該当しないかぜひチェックしてみてください。プロミスの審査に落ちてしまうのはどんな人?①収入に対して支出が多い②年収の3分の1以上の借入を既にしている(※総量規制)③収入が安定していない④過去に延滞または金融事故を起こしている上記にひとつでも該当している方は、プロミスの審査に通ることは難しいかもしれません。審査の採点項目をクリアしている?具体的な採点基準は公開されていませんが、下記の主な採点項目が審査されます。勤務先、勤続年数、年収、勤務状況、年齢、家族構成、居住形態、居住年数、加入保険種別、電話区分家族構成の採点:独身・家族同居 > 既婚・家族同居・子なし > 既婚・家族同居・子あり > 既婚・同居なし > 独身・1人暮らし(※独身で家族と同居の方の採点評価は高くなると一般的に言われてます。)勤務先が大手の会社で安定しているか、勤続年数は長いかなど審査項目は多岐に渡ります。他社の借入れ状況も重要他社の借入れ状況も審査には大きく影響します。総量規制の関係はもちろんですが、当然他社の借入れが少なければ少ない程審査には好印象です。借入れ件数:少ない程有利借入れ期間:長い程信用がアップして有利居住形態は持ち家が審査には好印象居住形態は以下の順で審査には有利となります。本人名義の持ち家>家族名義の持ち家>社宅>賃貸マンション・アパート>公営住宅ただし、賃貸アパートや公営住宅だからといって審査には通らないわけではありません。そこまで気にしなくてもよいと考えられます。雇用形態は正社員だと有利になる雇用形態は、有期雇用よりも無期雇用が安定性があると判断され有利になります。正社員>契約社員>派遣社員>アルバイトただし、プロミスは、契約社員・派遣社員・アルバイト・パート、学生(18歳以上可※)でも安定した収入があれば審査に通る可能性は十分にあります。2022年の成人年齢引き下げに伴い、プロミスでは18歳以上から申し込みが可能となりました。しかし、18歳以上の方は、下記の点に注意して申し込みを行いましょう。※申込時の年齢が18歳および19歳の場合は、収入証明書類の提出が必須※高校生(定時制高校生および高等専門学校生も含む)は申込み不可\プロミスの申込みはコチラ/・初回利用日から30日間の無利息期間あり!・土日も申込みから借入れまで可能!・最短3分融資!プロミスの申し込みはこちらカードローン、キャッシングの審査に通過する人、落ちる人の特徴をまとめたチェックポイントを作成してみました。ぜひ参考にしてください。■カードローン、キャッシング申込みのチェックポイント審査に通過しやすい人審査に落ちやすい人毎月定期的で安定した収入がある毎月定期的な収入がない(または年金収入のみ)勤続年数が1年以上ある(バイト、パートもOK)勤続年数が2ヵ月以下である年収が200万円以上ある年収が50万円以下である他社の借入れ件数が1~2件である他社の借入れ件数が4件以上である借入額が年収の3分の1以内である借入額が年収の3分の1以上であるなお、簡易的なチェックポイントになりますので、ひとつでも当てはまるからといって審査に絶対通る、通らないというわけではありません。各消費者金融カードローンの審査項目の基準は異なりますので、よほどネガティブな点があるという場合以外は、まずは申込みをしてみましょう。プロミスの保証会社は?銀行カードローンで借りるには、保証会社の保証を受けられることが基本です。プロミスは消費者金融ですが、保証会社はあるのでしょうか。結論、プロミスに保証会社はありません。そのため、プロミス(SMBCコンシューマーファイナンス)の審査に通過すればお金を借りることができます。保証会社による保証審査に要する時間がないという点も、プロミスの最大の特徴である審査時間の早さに繋がっていると考えられます。プロミスに保証会社はない。プロミス(SMBCコンシューマーファイナンス)の審査に通れば融資を受けられる。プロミスの商品内容プロミス最短3分での融資も可能!土日祝日も借入れOK! ※申込み時間や審査により希望に添えない場合あり実質年率年4.5%~年17.8%(30日間無利息)借入限度額1万円~500万円月々の返済額2000円~即日融資○申込み対象者年齢18歳以上、74歳以下のご本人に安定した収入のある方※年金収入のみの方は申込み不可※主婦、学生の方でも、パート、アルバイトによる安定した収入がある場合申込み可能※申込時の年齢が18歳および19歳の場合は、収入証明書類の提出が必須※高校生(定時制高校生および高等専門学校生も含む)は申込み不可資金使途生計費に限る。(ただし、個人事業主の方は、生計費および事業費に限る)返済期日5日、15日、25日、末日の中から選択担保・保証人不要プロミスレディースプロミスのレディースキャッシング。最短3分での融資も可能!土日祝日も借入れOK! ※申込み時間や審査により希望に添えない場合あり実質年率年4.5%~年17.8%(30日間無利息)借入限度額1万円~500万円月々の返済額2000円~即日融資○申込み対象者年齢18歳以上、74歳以下のご本人に安定した収入のある方※年金収入のみの方は申込み不可※主婦、学生の方でも、パート、アルバイトによる安定した収入がある場合申込み可能※申込時の年齢が18歳および19歳の場合は、収入証明書類の提出が必須※高校生(定時制高校生および高等専門学校生も含む)は申込み不可資金使途生計費に限る。(ただし、個人事業主の方は、生計費および事業費に限る)返済期日5日、15日、25日、末日の中から選択担保・保証人不要2022年11月7日以降、申込み年齢の上限が69歳から74歳に引き上げられました。これまで年齢がネックで申込みが出来なかった70代の方もはこの機会に申込みを検討してみましょう。ただし、年金収入のみでは申込みができない点に注意しましょう。年金収入以外の安定した収入がある70歳~74歳の方はぜひ検討してみましょう。プロミスの申込み手順と申告する情報①WEB申し込みパソコンやスマホから必要事項を入力し、申し込みます。プロミスでは、以下の情報を「ご本人さま情報」として申告します。氏名漢字入力します。フリガナカナ入力します。生年月日生年月日の入力をします。性別男性、女性を選択します。国籍日本国籍か外国籍を選択します。家族構成既婚か独身を選択します。子供の有無子供あり、子供なしを選択します。家族との同居家族同居、家族別居を選択します。携帯電話番号携帯電話番号を入力します。自宅電話の有無あり、なしを選択します。電話番号(自宅)固定電話番号を入力します。固定電話はなくても申込み可能です。運転免許証番号運転免許証番号を入力します。ない場合は次に進みます。自宅情報郵便番号、自宅住所を入力します。自宅住所(フリガナ)自宅住所をカナで入力します。お住いの種類持家、賃貸住宅、社宅、寮、官舎、公営住宅から選択します。お住いの名義本人名義、家族名義を選択します。住宅ローンの有無住宅ローンあり、住宅ローンなしを選択しますまた、勤務先情報として下記も申告します。雇用形態正社員、契約社員、派遣社員、アルバイト・パート、学生(アルバイト・パート)、公務員、個人事業主、法人経営者(取締役以上)から選択します。逆に、この選択肢にない雇用形態の方は申込みができません。どの選択肢を選んだらよいかわからない場合は、問い合わせをしてみましょう。勤務先名勤務先名を漢字入力します。勤務先名(フリガナ)勤務先名をカナで入力します。郵便番号勤務先の郵便番号を入力します。所属部署所属部署を入力します。任意項目なので、所属部署が特になければ未入力で構いません。電話番号勤務先の電話番号を入力します。入社年入社年月を入力します。税込年収税込年収を入力します。正確な税込年収を入力しましょう。勤続年数が1年未満で年収がわからない場合は、見込み年収を入力します。申込み情報に不備があると、確認が取れるまで審査は進まず、その分融資までに時間がかかってしまいます。申込み情報の入力は、虚偽なく、正確に入力しましょう。②審査結果の通知メールか電話の希望した方法で審査結果が通知されます。③在籍確認の電話勤務先に在籍確認の電話が掛かってきます。もし、勤務先への電話確認に抵抗がある場合は、ネットでの申込み後すぐコールセンターへ電話をしましょう。柔軟に対応してくれます。④ネット上で契約手続き在籍確認後、本契約手続きになります。本人確認書類のアップロードなどをおこないます。契約手続きでは、下記を申告します。希望の契約方法Web、来店を選択します。振込融資希望自身の口座への振込での融資を希望するかを選びます。希望する、希望しないから選択します。今回のお借入希望額借入希望額を最高利用限度額である500万円以内で入力します。50万円超の場合は、収入証明書の提出(アップロード提出可)が必要となります。現在の他社お借入れ額借入れの件数、金額を入力します。利用目的生活費、レジャー資金、車の購入・整備費、借入金返済資金、飲食・交際費、冠婚葬祭費、教育資金、入院・治療費を選択します。厳密には当てはまる項目がない場合は、生活費を選択しましょう。メールアドレスメールアドレスを入力します。パスワード審査結果の確認や契約手続きなどに必要なページにログインするためのパスワードを英数字8桁以上20桁以内で入力します。審査結果の連絡方法メール、携帯電話、勤務先電話から選択します。書面の受取方法Web明細の利用に承諾します。特に、メールアドレスは、審査結果が届きますので、必ず連絡が取れるいつも確認するメールアドレスを入力しておくことがポイントです。⑤ローンカードの発行、または振込融資自動契約機でローンカードを発行し、借り入れができます。または、ローンカード無しも選択できます。カード無しの場合は、振込融資です。振込融資は原則24時間振込可能です。プロミスの解約方法や具体的な手順は?最後に、既に借入れをしていたけど完済して、次に使う予定もないという方の為に、プロミスの解約方法と具体的な手順についても紹介しておきます。<プロミスの解約方法>プロミスのフリーコール(0120-24-0365/平日9:00~18:00)へ電話して解約の意思を伝えるまずは解約方法ですが、フリーコールに電話をして解約の意思を伝えるということになります。手続き自体はとても簡単です。<プロミスの解約の具体的手順>プロミスのフリーコール(0120-24-0365/平日9:00~18:00)へ電話して解約する具体的手順・平日9:00~18:00の時間帯に、プロミスコール(0120-24-0365)へ電話を入れる・解約の意思を伝える・解約申込書が登録住所に送られる・書類の必要事項等を記載し、ハサミで裁断したプロミスローンカードを同封して返送する・解約証明書が送られる→解約完了プロミスの評判・口コミのまとめ本記事では、プロミスの2chでの評判や口コミについて、また商品概要についても紹介しました。決して審査が甘いわけではありませんが、申し込みのハードルは高くなく、アルバイト、パート収入でも申し込みが可能ですので門戸が広いカードローンと言えるでしょう。特に、収入の面で審査に通るか不安という方は積極的に申し込みをしてみましょう。最後に、プロミスの評判・口コミをまとめましたので申込みの参考にしてください。■プロミスの評判、口コミのまとめ〇アルバイト、パートで収入が少ないけど審査に通った〇申込んだその日に借りられたので良かった〇2社目(3社目)だけど審査に通った〇毎月の返済額が低いので余裕がある×金利が高いのがネック×総量規制に該当すると借りられない\プロミスの申込みはコチラ/・初回利用日から30日間の無利息期間あり!・土日も申込みから借入れまで可能!・最短3分融資!プロミスの申し込みはこちらプロミスに関するよくある質問【Q&A】まだプロミスで借りるのが不安な方に向けて、よくある質問と回答をまとめました。プロミスの借入れに関して疑問がある方はぜひ参考にしてみてください。18歳でも借りられる?プロミスは18歳でも以下の条件に該当すれば申込みが可能です。18歳以上の学生の方に特におすすめです。年齢18歳以上、74歳以下のご本人に安定した収入のある方 ※年金収入のみの方は申込み不可※主婦、学生の方でも、パート、アルバイトによる安定した収入がある場合申込み可能※申込時の年齢が18歳および19歳の場合は、収入証明書類の提出が必須※高校生(定時制高校生および高等専門学校生も含む)は申込み不可プロミスは専業主婦(主夫)も借りられる?プロミスは毎月安定した収入がないと借りることはできません。そのため、専業主婦(主夫)は申込み自体不可となります。パート、アルバイトで年収が100万円だったら利用限度額はどのくらいになる?プロミスは総量規制に該当するため、他社借入れも含めて年収の3分の1までとなります。他社借入れがない年収100万円の場合だと、最高で33万円の利用限度額となります。在籍確認はある?職場の同僚にバレない?原則、勤務先への確認は電話では行いません。ただし、審査の結果により電話による確認が必要となる場合もあります。連絡の際は担当者の個人名でかけるため、プロミスだとバレることはありませんので安心しましょう。自宅や勤務先に郵送物(書類)が送られてくる?以下の場合に、自宅または勤務先に書類が送られる売位があります。・インターネット振込・インターネット返済を利用した場合・提携ATMで借入・返済をした場合・支払に遅れが生じ、電話連絡等が取れなかった場合ただし、書面の受取方法を「Web明細」で登録している場合は、原則、書類が送られてくることはありません。(支払に遅れが生じ、連絡が取れない場合は除く。)

カードローンプラス(+) -cardloanplus-

「 口コミ 」の検索結果

-

-

レイクの2ch(現5ch)での口コミや評判は?審査が甘い?レイクは、土日祝日の当日融資も可能な人気の大手カードローンです。業界初となる365日無利息を利用することができ、お得に借りれることも人気の理由です。初めてカードローンを借りる方にはピッタリと言えるでしょう。今まさにレイクを検討している方は、評判や審査は甘いのかが一番気になると思います。ネット上では、レイクの審査は甘いと言われていたり、借りるのはやめたほうがいいという投稿もみられれますが、果たしてそれは真実なのでしょうか?本記事では、その真偽についても解説します。特に、巨大掲示板の2ch(現5ch)に投稿されている口コミ、評判を中心に紹介します。すべてが真実とは限りませんが、これからレイクに申しこむ人にとっては参考になる投稿がたくさんあります。ぜひ参考にしてくださいね。レイク貸付利率(年率)4.5%~18.0%融資額1万円~500万円オススメポイント業界初の365日間無利息!※「レイクアプリ」に登録すれば、リアルタイムでPayPayへのチャージと返済が可能!・WEBで最短15秒審査結果の表示が可能!・WEBで最短15分融資!※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中に振込みが可能※一部金融機関および、メンテナンス時間等を除く・初回契約でWeb申込みなら365日間無利息が適用!レイク公式サイト■365日間無利息※初めてのご契約※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方■60日間無利息※初めてのご契約※Webお申込み、ご契約額が50万円未満の方■期間共通・無利息期間経過後は通常金利適用・初回契約翌日から無利息適用・他の無利息商品との併用不可<本記事を読んでほしい方>・レイクに申込みを予定している・審査が甘いのか気になる・審査に通る自信がない<レイクの商品概要>貸付利率(年率)4.5%~18.0%融資限度額1万円~500万円申込みに必要な書類①本人確認書類②住所確認書類(一部の条件に該当する方のみ)③収入を証明する書類(一部の条件に該当する方のみ)おすすめポイント業界初の365日間無利息!※「レイクアプリ」に登録すれば、リアルタイムでPayPayへのチャージと返済が可能!レイクの特徴は?どんなところがおすすめ?本記事をご覧になっている方は、レイクへの申込みを検討している方でしょう。まずは、レイクの特徴についてしっかりと理解しておきましょう。レイクの特徴は、業界初の365日間無利息をはじめとした長い無利息期間でしょう。初めてWebでの契約で契約額50万円以上(※借入れ額1万円でも可能)かつ契約後59日以内に収入証明書類の提出とレイクでの登録が完了すれば、365日間利息0円となります。契約額50万円未満でも60日間は利息0円になるため、大変お得に借り入れることができます。ただし、この無利息サービスはインターネットからのWeb申込み限定の適用となる点に注意しましょう。また、無利息期間経過後は通常金利が適用されることと、他の無利息商品との併用ができないことも知っておく必要があります。<知っておきたいポイント>365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(※借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日・60日共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。レイクはWebで最短15分融資も可能!レイクの特徴は、「審査時間の早さ」もひとつです。公式HPでは、「お申込完了後最短15秒で審査結果を表示」「Webで最短15分融資も可能」と宣伝されています。申込み後、最短15秒で審査の結果が表示されます。審査通過後、Web申込みなら最短15分で融資まで進むことができます。・21時(日曜日は18時)までの契約手続き完了(審査・必要書類の確認含む)で、当日中に振込みが可能・一部金融機関および、メンテナンス時間等を除きます。ただし、審査が早いレイクですが、審査結果のお知らせ時間は24時間ではありませんので、即日融資を希望する場合は申込みの時間に考慮しましょう。レイクの審査結果のお知らせ時間は、8時10分~21時50分、第三日曜日は8時10分~19時となります。レイク貸付利率(年率)4.5%~18.0%融資額1万円~500万円オススメポイント業界初の365日間無利息!※「レイクアプリ」に登録すれば、リアルタイムでPayPayへのチャージと返済が可能!・WEBで最短15秒審査結果の表示が可能!・WEBで最短15分融資!※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中に振込みが可能※一部金融機関および、メンテナンス時間等を除く・初回契約でWeb申込みなら365日間無利息が適用!レイク公式サイト■365日間無利息※初めてのご契約※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方■60日間無利息※初めてのご契約※Webお申込み、ご契約額が50万円未満の方■期間共通・無利息期間経過後は通常金利適用・初回契約翌日から無利息適用・他の無利息商品との併用不可レイクの2ch(現5ch)を中心としたネットの口コミ、評判は?レイクの2ch(現5ch)での評判をまとめました。実際に借入れした方の2ch(現5ch)の書きこみを参考にしています。2ch(現5ch)内にはたくさんの書きこみがありましたが、これから申し込む方に参考となる書きこみを抜粋で挙げてみます。2ch(現5ch)を中心としたレイクの良い口コミ、評判は?まず、レイクに関する評判が「良い」口コミをまとめました。よくテレビCMでも流れていますし、大手なので安心して申込みました。何も怖いことはありませんでした。手続きが簡単すぎて逆に怖いくらいです。最短当日中に借りられるという口コミ通り、朝申込んで昼には借りることが出来ました。出来る限り早くお金を工面する必要があったので助かりました。女性でキャッシングをする人は少ないと思っていたけど、意外と多いみたいです。スマホだけで簡単に申込みが出来たし、無利息期間があることも助かりました。最短当日融資も可能と大きく宣伝しているだけあって、口コミも申込みから審査、借入れまでが圧倒的に早かったという意見が多かったです。一方で、消費者金融は未だに悪いイメージ、先入観があるということも2chを見ていて感じました。レイクのような大手消費者金融カードローンは、ドラマのワンシーンで出てくるような、違法な金利で貸出したり、恐い取り立てをすることは絶対にありませんので安心してください。そもそもレイクに限らず正規の金融会社はそんなことは絶対にありません。レイクを取り扱っている新生フィナンシャル株式会社は、社会的にも信用を得なければいけない大きい会社です。従業員も2025年3月31日時点で1,505名もいる大手企業ですので、安心してください。2ch(現5ch)を中心としたレイクの悪い口コミ、評判は?逆に、レイクに関する評判が「悪い」口コミです。金利が銀行カードローンよりも高いのがデメリット。元本がなかなか減りません。やっぱり金利が高いのが一番のデメリットだと思います。レイクが2社目だったんですが、審査に通りませんでした。悪い口コミはやはり金利に関することが多い印象です。レイクの上限金利は18.0%なので、銀行カードローンに比べると高くなります。もちろん、この18.0%という金利は「利息制限法」で定められた範囲内の正当な金利ですが、銀行カードローンに比べるとデメリットと言えるでしょう。金利が高くて失敗したという書き込みも多くみられました。お金を借りる際は急ぎなのが大半です。とにかく急ぎで借りたいがために、金利や返済額をしっかりと見ない方も多いようです。事前に返済シュミレーションや返済計画をしっかりと立てた上で借入れすることが大切ですね。ただし、他のカードローンでも大抵の方は、最初の金利の適用額はそのカードローンの上限金利という場合が多いです。同じ大手消費者金融カードローンのSMBCコンシューマーファイナンスのプロミスも上限金利は18.0%と低くない金利ですし、アイフルは同じく18.0%です。一概に「レイク」だから金利が高いというわけではないので誤解しないようにしましょう。「レイクの審査は甘い」は単なる噂!審査が甘いカードローンはありません!先に結論から述べることにします。残念ですが、レイクの審査は甘いというのはまったくのデマです。プロミスやアコムなど、企業によっては、決算書で「審査通過率」を公開しているところもあります。一方、レイクも決算書を公開している会社ですが、今のところ審査通過率の公表はありません。レイクに限らず、正規の金融会社で審査が甘い業者はないと思ってよいでしょう。ネット上で、なぜレイクの審査は甘いと言われているのかは謎ですが、厳格な審査を行っていることは確かです。レイクの審査基準に沿って、融資の可否、利用額を決定しています。プロミスやアコムと比較しても、審査通過率に大きな差はなく、同程度の水準と考えられます。<プロミス、アコムの新規貸付率>新規貸付率プロミス(2023年度)35.6%~43.9%アコム(2024年度)37.6%~42.0%※プロミス:SMBCコンシューマーファイナンス月次データより(2023年)※アコム:アコムマンスリーレポートより(2024年)上記の表からみると、おおよそ40%程度とみられます。100人申し込みをしたら40人が審査に通ると考えればわかりやすいですね。この審査通過率を高いと捉えるか、低いと捉えるかは人それぞれだと思いますが、レイクも同じくらいだと考えましょう。他社の審査に通らなかったのに、レイクは借りられたから「甘い」と言われている?他社のカードローンの審査に落ちてしまったけど、レイクへ申し込んだら審査に通ったという事例もあります。この事実から審査が甘いと言っている口コミもみられます。実際、SMBCモビットやアイフルなどの大手消費者金融カードローンや銀行カードローンの審査には落ちたけど、レイクの審査には通るということもあり得るのです。それは、キャッシング会社やカードローン会社によって個々の審査基準が違うからです。各社の審査基準は公開されていませんが、金利や利用限度額などが違う点を考えると審査基準の違いはあると考えて間違いありません。ですので、「○○のキャッシングの審査が通らなかったから、レイクの審査にも通らないよね」とは一概には言えません。年収の3分の1以上の借入をして総量規制に該当している場合、他社ローンを現在延滞していて信用情報に延滞の事実が記載されているなど、明らかに審査に通らない理由がない場合は、レイクの審査にチャレンジする価値はあるでしょう。ただし、一度に何社ものキャッシング・カードローンに申込んだり、立て続けに申込みをすると、余程お金に困っていると判断され、「申込みブラック」とみなされてしまうので注意しましょう。個人信用情報には、例え契約をしなかったとしても申込みの事実は記載されることは覚えておきましょう。<申込みブラックとは?>短期間に多くのカードローン、キャッシングに申込んでいることです。一般的には、1か月の間に3社以上の申込みで「申込みブラック」とみなされるようです。レイクは銀行カードローンより金利が高いから審査が甘いというのは誤解消費者金融カードローンに比べて金利が低い銀行カードローンは審査が厳しいと一般的に言われています。逆を言えば、銀行カードローンに比べて消費者金融カードローンは審査が甘いとも受け取られかねません。しかし、レイクをはじめとした消費者金融カードローンも銀行カードローンの審査同様、貸し倒れなどのリスクを避けるために、厳しく厳格な審査を行っています。そして、返済能力が低いと判断した申込者は審査で落とします。実際のところ、金利の高さと審査の甘さはまったく関係ありません。というよりも、消費者金融に比べて銀行カードローンの審査が厳しいのであって、消費者金融の審査が甘いわけではないことを覚えておきましょう。上記を考えると、お目当ての銀行カードローンがある場合は、銀行カードローンの審査を受け、残念ながら審査に通らなかった場合は、消費者金融カードローンの順番に申し込むのが得策です。レイク貸付利率(年率)4.5%~18.0%融資額1万円~500万円オススメポイント業界初の365日間無利息!※「レイクアプリ」に登録すれば、リアルタイムでPayPayへのチャージと返済が可能!・WEBで最短15秒審査結果の表示が可能!・WEBで最短15分融資!※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中に振込みが可能※一部金融機関および、メンテナンス時間等を除く・初回契約でWeb申込みなら365日間無利息が適用!レイク公式サイト■365日間無利息※初めてのご契約※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方■60日間無利息※初めてのご契約※Webお申込み、ご契約額が50万円未満の方■期間共通・無利息期間経過後は通常金利適用・初回契約翌日から無利息適用・他の無利息商品との併用不可レイクの申込み基準のハードルは決して高くない!?レイクの申込み基準は以下の通りです。審査は甘くないと書きましたが、決してハードルは高くないことがわかると思います。<レイクの申込み対象者>満20歳以上70歳以下の方で、安定した収入のある方(パート・アルバイトで収入のある方)上記の申込み対象者をみると、レイクはパート、アルバイトの方でも融資を受けられる可能性があることがわかります。ちなみに、2022年4月の成人年齢の引き下げに伴い、大手消費者金融カードローンではプロミスが申込み年齢を20歳以上から18歳以上に引き下げていますが、レイクは従来通り満20歳以上からの申込みに据えておいています。パート収入、アルバイト収入のみでも借りられる可能性があるということは、年収のハードルは高くないと言えるでしょう。正社員でなく、年収が少なくても融資を受けられる可能性があることが、「レイクの審査は甘い」というネット上の噂に繋がっているのかもしれませんね。更に、レイクはパート、アルバイト収入があれば、20歳を超えている学生も申込み対象者となります。このように、幅広い対象の方が申し込みをできるという点でも「審査が甘い」と言われている所以かもしれません。また、銀行カードローンやキャッシングは、消費者金融カードローンに比べて金利が低い分、審査が厳しいと言われています。更に各消費者金融カードローンの中でも、当然審査基準は違いますので、「〇〇〇の審査には落ちたけど、レイクの審査は通った」ということもあり得ます。逆に、「レイクの審査には落ちたけど、〇〇〇の審査は通った」ということもありますので、一概に審査基準を比較することは不可能です。いずれにしても、申込み者それぞれの個人信用情報や状況の違いもありますので、比較することはナンセンスです。レイクに申込み可能な職業についてまとめましたので、自分が当てはまるか確認してみましょう。<レイクに申込み可能な職業一覧>①正社員・契約社員②主婦・主夫(パート・アルバイト勤務あり)③学生(パート・アルバイト勤務あり)④派遣社員(安定雇用)⑤自営業アルバイト、パートでも「安定した」収入であることが審査のポイント!決して審査が甘いわけではありませんが、レイクはアルバイト、パートでも借りられることがわかりました。しかし、アルバイト、パートをしていれば誰でも借りられるわけではありません。もちろん、年収以外にも様々な審査項目はありますが、「安定した」収入であることが大切なポイントです。収入が不定期で2ヵ月に一回の10万円の収入よりも、毎月必ず5万円の収入がある方が審査には有利になります。年収の高さも大事ですが、カードローンの審査で何よりも大切なのは、安定性と覚えておきましょう。毎月安定した収入があれば、返済が出来なくなるリスクが少なくなりますので、「この人に融資をしても大丈夫」と判断されるわけです。短期バイトは「安定した収入」とはみなされない!アルバイトでも、安定した収入とはみなされない職種もあります。それは、期間限定のリゾートバイトや年末年始のみの年賀状配達など、収入が1~数カ月で終わってしまう短期バイトです。<カードローンの申込み対象外となる短期バイト>・リゾートバイト・お歳暮配達・年賀状配達・棚卸・品出しスタッフいくら収入が多くても、期間限定の短期バイトは安定した収入とはなりませんので注意しましょう。他社に借入れがあってもレイクは借りられるもし、既に他社でカードローンやキャッシングを利用していても、レイクの審査に通らないとは限りません。大前提として、消費者金融カードローンは「総量規制」により年収の3分の1までしか借りることは出来ませんが、3分の1に達していない場合、まだ借りられる余力はあります。ただし、あくまでも借入額の上限が年収の3分の1であって、自身の状況によっては借入額が3分の1以下でも審査に通らないこともあるので注意が必要です。<総量規制とは?>総量規制とは、貸金業者から借りられる額の上限を規制する法律のことで、2010年6月に完全施行されました。貸金業者が行う貸し付けは、年収の3分の1を超えてはならないという決まりです。レイクの審査に落ちる人の特徴は?最後に、レイク審査に落ちてしまう人の特徴をまとめてみました。自分が該当しないかぜひチェックしてみてください。レイクの審査に落ちてしまうのはどんな人?①収入に対して支出が多い②年収の3分の1以上の借入を既にしている(※総量規制)③収入が安定していない④過去に延滞または金融事故を起こしている上記にひとつでも該当している方は、レイクの審査に通ることは難しいかもしれません。審査の採点項目をクリアしている?具体的な採点基準は公開されていませんが、下記の主な採点項目が審査されます。勤務先、勤続年数、年収、勤務状況、年齢、家族構成、居住形態、居住年数、加入保険種別、電話区分家族構成の採点:独身・家族同居 > 既婚・家族同居・子なし > 既婚・家族同居・子あり > 既婚・同居なし > 独身・1人暮らし(※独身で家族と同居の方の採点評価は高くなると一般的に言われてます。)勤務先が大手の会社で安定しているか、勤続年数は長いかなど審査項目は多岐に渡ります。他社の借入れ状況も重要他社の借入れ状況も審査には大きく影響します。総量規制の関係はもちろんですが、当然他社の借入れが少なければ少ない程審査には好印象です。借入れ件数:少ない程有利借入れ期間:長い程信用がアップして有利居住形態は持ち家が審査には好印象居住形態は以下の順で審査には有利となります。本人名義の持ち家>家族名義の持ち家>社宅>賃貸マンション・アパート>公営住宅ただし、賃貸アパートや公営住宅だからといって審査には通らないわけではありません。そこまで気にしなくてもよいと考えられます。雇用形態は正社員だと有利になる雇用形態は、有期雇用よりも無期雇用が安定性があると判断され有利になります。正社員>契約社員>派遣社員>アルバイトただし、レイクは、契約社員・派遣社員・アルバイト・パート、学生でも安定した収入があれば審査に通る可能性は十分にあります。雇用形態によって申し込みができないことはないので安心してください。いかがでしたでしょうか?申込み前の最後のチェックとして、ぜひ活用してみてください。カードローン、キャッシングの審査に通過する人、落ちる人の特徴をまとめたチェックポイントを作成してみました。ぜひ参考にしてください。■カードローン、キャッシング申込みのチェックポイント審査に通過しやすい人審査に落ちやすい人毎月定期的で安定した収入がある毎月定期的な収入がない勤続年数が1年以上ある(バイト、パートもOK)勤続年数が2ヵ月以下である年収が200万円以上ある年収が50万円以下である他社の借入れ件数が1~2件である他社の借入れ件数が4件以上である借入額が年収の3分の1以内である借入額が年収の3分の1以上であるなお、簡易的なチェックポイントになりますので、ひとつでも当てはまるからといって審査に絶対通る、通らないというわけではありません。各消費者金融カードローンの審査項目の基準は異なりますので、よほどネガティブな点がという場合以外は、まずは申込みをしてみましょう。まとめレイクの審査は甘くありませんが、申込み基準のハードルは決して高くないと解説をしました。申込みを検討している方は、審査は甘くないけどパート、アルバイトでも借りれることで少しは安心できたでしょうか?逆に審査が甘いことを売りにしている業者は疑ってください。以下のような言葉を巧みに謳っているのは、闇金だと思ってよいでしょう。間違ってもコンタクトを取らないようにしてください。<カードローンを申し込む際に注意したい広告ワード>ブラックリストに載っている方もOK!審査なしで即日借入OK!多重債務者歓迎!他社で融資を断られた方歓迎!レイクへの申込みを進める方は、次からの申込み手順を参考にしてみましょう。レイクの商品内容とスマホからの申込み手順■レイクをスマホから申込む流れ<①申込み>申込みフォームで、必要事項をすべて入力する。<②審査結果の確認>審査結果が「お知らせ時間内」の場合:申込み後、画面で審査結果を確認する。※申込み内容により、電話で連絡する場合があり。審査結果が「お知らせ時間外」の場合:申込み後、申込み完了メールが送られてきます。審査結果のお知らせについては、翌営業日にメールにて連絡があります。※申込み内容により、電話で連絡する場合があり。<③契約>契約方法を以下の3種類から選択できます。Web完結(郵送なし)Web契約(郵送あり)→ローンカードが自宅に届く自動契約機で契約→その場でローンカード発行<④借入れ>契約が終わればいよいよ借入れができます。以下の方法から都度選択が可能です。指定金融機関口座への振込みスマホアプリを使い、セブン銀行ATM「スマホATM取引」、PayPay「Payチャージ・Pay払い」提携ATMレイクの申込みに関するよくある質問【Q&A】仕事に就く予定があれば申込みできる?無職の場合には申込みができません。仕事に就いた段階で申込みをしましょう。他社ですでに借りていても借入れできる?他社で借りている場合でも申込みが可能です。審査が不安な方は、「お借入れ診断」で簡易診断を実施してみましょう。過去に過払い請求をした経験があるけど申込みできる?過去に過払い請求の経験がある方も申込み可能です。収入は年金のみだけど申込みできる?収入が年金のみでも申込み可能です。年金を受給していることが確認できる、年金証書・年金振込(支払)通知書・公的年金等の源泉徴収票のいずれか一点を準備しておきましょう。外国人・自営業・派遣社員でも借りれる?外国人の方も、日本の永住権を持っていれば申込み可能です。自営業の方も、安定した収入があれば申込み可能です。派遣社員の方も、勤め先と勤務状況が安定していれば申込み可能です。ただし、勤め先が登録のみ、短期派遣などの場合には申込み不可となることもあるので注意しましょうレイク貸付利率(年率)4.5%~18.0%融資額1万円~500万円オススメポイント業界初の365日間無利息!※「レイクアプリ」に登録すれば、リアルタイムでPayPayへのチャージと返済が可能!・WEBで最短15秒審査結果の表示が可能!・WEBで最短15分融資!※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中に振込みが可能※一部金融機関および、メンテナンス時間等を除く・初回契約でWeb申込みなら365日間無利息が適用!レイク公式サイト■365日間無利息※初めてのご契約※Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方■60日間無利息※初めてのご契約※Webお申込み、ご契約額が50万円未満の方■期間共通・無利息期間経過後は通常金利適用・初回契約翌日から無利息適用・他の無利息商品との併用不可

-

アコムの2ch(現5ch)の口コミや評判は?審査は厳しい、甘いどっち?本記事では、アコムの2ch(現5ch)での口コミ、評判について解説します。ネット上の口コミですが、中には信頼できるような投稿もあり、これから申し込みをする方に参考になる情報もあるでしょう。真偽は自己判断ですが、サービスや物を購入する際は2chで口コミや評判をチェックしてからという人もいます。実際にアコムへ申し込んだ方、借り入れが出来た方の評判や口コミはとても参考になるでしょう。特に、審査を受けたことがある体験談的な口コミは知りたい方は多いはずです。口コミや評判の中には、「アコムで借りたら終わり」、「金利が高くなかなか返済が終わらない」など、恐い口コミや評判がある一方で、「お金に困っているときに借りられて助かった」、「他社では審査に落ちたけどアコムの審査は通った」など好意的な口コミや評判もみられます。こういった内容が本当なのか、実際の商品内容からも紹介します。※この記事は、借りる側の2ch(現5ch)の口コミ、評判を抜粋しています。アコムに就職することを目指す方向けの記事ではありません。<本記事をご覧になってほしい方>・アコムの2ch(現5ch)の口コミ、評判が知りたい・アコムの審査は甘いのか知りたい・アコムへの申込みを考えている\アコムの申込みはコチラ/著者からのアドバイスアコムは、専用アプリを利用してカードなしで返済ができる利便性の高いカードローンです。セブン銀行ATMでカードなし返済ができるので、出張先でも旅行先でも、セブンイレブンさえあればカードを持たずに返済が可能です。アコムの金利や利用限度額等の商品内容と契約までの流れCMで「はじめての!アコム!」というキャッチフレーズでお馴染みですが、知名度とともに、その貸出し実績も大手消費者金融カードローンたる実績となっています。実際に、2022年3月期の消費者金融カードローンの売り上げランキングは、プロミスでお馴染みのSMBCコンシューマーファイナンスが営業収益2689億円で1位、アコムが2622億円で2位、アイフルが1321億円で3位となっています。3位のアイフルとは1300億円以上離れており、1位のSMBCコンシューマーファイナンスとは67億円の僅差となっています。名実ともに抜群の会社と言えるでしょう。まずは、申込みの前にアコムの商品内容(金利、利用限度額、返済額など)について知っておきしょう。申込み前に、金利や利用限度額、毎月の返済額などは必ず調べてから申込みを行うことがマストです。カードローンはどこも一緒でしょ?と思うかもしれませんが、各社によって違いがあります。借入後の返済時に、「こんなはずじゃなかった」と困らないように、自分に合ったカードローンなのか確かめておきましょう。<アコムの商品内容>金利2.4~17.9%利用限度額1万円~800万円毎月の最少返済額2000円~無利息期間あり(契約日翌日から30日間)アコムの一番の特長は、無利息期間が付いていることです。契約日翌日から30日間金利が0円なので、お得に借りることができます。借りる金額が大きければ大きい程、無利息期間がないカードローンと比べて返済額に差が出てきますのでアコムがおすすめです。ただし、1点注意しなければいけないのは、契約日翌日から無利息期間が適用される為、借りなくても無利息期間が減算されてしまう点に注意が必要です。借りなければいけないのがまだ日数的に先ならば、お金が必要なタイミングに合わせて申込みを行うのが得策でしょう。<アコムで借りるメリット>・最大30日間の無利息期間がある・消費者金融カードローンでも大手のカードローンで安心・余裕がある月は多めに返済するなど、自分に合ったペースで返済できるこれか申込みをされる方は、アコムの公式チャンネルで配信されているネット申込みの手順を観ておくと、事前に流れが掴めるのでおすすめです。■契約までの流れスマホやPCからネット申込氏名:勤務先、年収などを入力します。↓審査:アコムはスコアリング審査です。↓本人確認書類の提出:アコムから届いたメールに記載のURLから、必要書類を提出します。↓在籍確認:アコムは原則、勤務先への電話確認はありません。必要に応じて勤め先の確認書類を提出します。↓契約案内:契約内容を確認して契約手続きをします。↓借入れ:振込融資やATMでお金を借ります。アコムはスマホやパソコン、タブレットなど、インターネットが繋がるデバイスから申込みが簡単にできます。来店の必要はなく、スマホのみで借入れまで完結できるのがメリットです。アコムで当日中に借りられるのは何時まで?アコムは金利が高いですが、金利の高さを凌ぐメリットとして、融資までの時間が早いことが挙げられます。実際、アコムで当日中に借りられるのは何時までか気になっている方もいるでしょう。アコムで申込みから借入れまで完了し、当日中に借りられる申込みの時間は、平日、土日祝日とも21時までとなります。わかりやすいように表にまとめてみましたので急ぎで借りたい方は参考にしてください。審査可能(回答)時間平日9時~21時まで土日祝日9時~21時までただし、年末年始や申込数が多い繁忙期などは必ずしも上記の通りいくとは限りません。確実に借りる受ける場合は、21時ぎりぎりに申込みをするのではなく、出来るだけ日中に申込みを終えることを心掛けましょう。具体的には、遅くとも20時までに申込みを完了すると安心です。また、申込み内容に不備がある場合は、確認の連絡が来ることもある為、その分審査回答までの時間が長引いてしまいます。丁寧に確実に申込みを行うこともポイントです。アコムの保証会社はどこ?銀行カードローンは保証会社を設定して万が一借主が返済が不可能となってしまった場合、借主に代わり貸出金の回収を担保してくれる機関です。保証会社の保証を受けられることが審査に通る大前提となりますので、銀行カードローンの審査は実質保証会社が行っていると言っても過言ではありません。一方、アコムをはじめとする消費者金融会社は、保証会社を設定していません。貸出の管理はすべて自社内で完結しています。そのためアコムの審査に通れば借入れができるということになります。アコムの2ch(現5ch)を中心とした口コミ、評判2ch(現5ch)を中心としたネット上の口コミには下記の投稿がありました。幅広い層の方が借入れできていることがわかります。実際に、大手消費者金融カードローンが開示している決算資料等をみると、以下の審査通過率となっています。【参考】アコム・プロミス・アイフルの審査通過率審査通過率アコム39.3%プロミス35.7%アイフル32.0%※アコムマンスリーレポートより(2024年10月~12月)※プロミス月次データより(2024年4月~6月)※アイフル月次データより(2024年10月~12月)大手のプロミス、アイフルと審査通過率を比較してみます。アコムが最も高く、39.3%でした。少しでも審査に通る可能性を高くするために、アコムに申し込むのはありです。年間でも月によって審査通過率に波がありますので、目安として3人に1人が審査に通るくらいと覚えておきましょう。この点を踏まえて、ネット上に投稿されていた以下の口コミ、評判をご覧ください。電話対応も良く、とっても良心的だった返せるアテがあるならヘーキヘーキ3社目のカードローンだったけど審査通りました。プロミス30万円、アイフル20万円、アコム10万円です。審査が甘いのかな?ギャンブル目的で借りるならマジでやめとけよ限度額が段々貯金額に思えてきては感覚が麻痺してくるからな「無くなってもまた借りればいいや」金銭感覚が壊れると人生も狂うぞ やめとけ今しかできない目的があるなら借りた方がええであとで後悔する借りなきゃよかったという後悔より比べ物にならんぐらい後悔する*ネット上の評判、口コミのまとめです。また、自制できない人は借りるのは辞めておいた方がいい、という口コミ、投稿が多数ありました。本当に必要なときだけ借りるという強い気持ちが必要なようですね。一方、30日間の無利息期間があるので、他の消費者金融カードローンで借りるよりもお得だという意見もありました。資金使途が原則自由な分、金利が高いカードローンは少しでもお得に借りることが大切ですね。また、ネット上にあったアコムに関する良い口コミ・評判、悪い口コミ・評判についてそれぞれまとめてみました。<アコムの良い口コミ・評判のまとめ>①申し込んだその日に借りられた②無利息期間がないカードローンよりお得に借りられる③オペレーターの対応が良かった良い口コミ、評判として多かったのが、やはり当日中に借りられたという点、無利息期間がある点でした。これはアコムで借りるメリットの二つですので、当然の評判でしょう。【アコムの良い口コミ・評判】①申し込んだその日に借りられた当日中に借りられる点は、アコムを選ぶ際の大きなメリットです。申込から借入まで最短20分で完了します(※申込時間や審査により希望に添えない場合あり。本日中に借りるなら20時までには申込み必須)。業界でもトップクラスの融資スピードで、とにかく急ぎで借りることを優先したい方におすすめです。また、アコムのよいところは、平日だけに限らないという点です。銀行カードローンなら土日祝日の審査は不可、消費者金融カードローンでも土日祝日の審査をしておらず、審査回答は次の平日になってしまうカードローンもあります。その点アコムは土日祝日の審査も実施しているので、土日祝日中に申し込みから借入れまで完結することが可能となっています。【アコムの良い口コミ・評判】②無利息期間がないカードローンよりお得に借りられるアコムは無利息期間があるカードローンです。契約日から最大30日間金利が0円なので、借り方・返済の仕方によっては金利が低い銀行カードローンよりお得に借りられることもあります。無利息期間サービスの対象条件は以下の通りとなっています。対象となる方は存分に活用しましょう。ただし、アコムの金利0円の適用期間は、「契約日の翌日」から30日間となります。「借入日の翌日」からではありませんので注意しましょう。■アコムの無利息期間の対象条件・アコムでの契約がはじめての方*アコムが不適当と判断した場合は対象外となる可能性があり*無担保カードローンが対象。その他の契約(クレジット・借換えローンなど)は対象外。【アコムの良い口コミ・評判】③オペレーターの対応が良かったアコムでは、現在の取引内容に関する質問はもちろんのこと、はじめての申込みに関する質問や相談ができるフリーコールを設置しています。対応は専門オペレーターの方になりますので、アコムに関するどんな質問にも的確に丁寧に回答をしてくれます。実際に話を聞いてみて疑問や悩みを解決したいという方は積極的に利用してみましょう。■アコムのフリーコール0120-07-1000<アコムの悪い口コミ・評判のまとめ>・金利が高い・オペレーターの対応が悪かった・即日融資じゃなかった【アコムの悪い口コミ・評判】①金利が高い一方、悪い口コミ・評判としては、金利が高い点が一番に挙げられていました。上限金利が18.0%となりますので、確かに銀行カードローンと比べてしまうと高い金利と言えるでしょう。ただし、他の大手消費者金融カードローンも同程度の水準ですので、アコムだけ、アコムに限って金利が高いというわけではないので誤解しないようにしましょう。低金利の銀行カードローンを選ぶか、即日融資のアコムを選ぶかが判断基準になるでしょう。<アコムと他社の金利比較>金利(実質年率)アコム2.4~17.9%SMBCモビット3.0%~18.0%プロミス4.5%~17.8%レイク4.5%~18.0%アイフル3.0%~18.0%プロミスを除いて、大手消費者金融カードローンの上限金利は18.0%です。この一覧からも、アコムだけ突出して金利が高いわけではないことがわかります。【アコムの悪い口コミ・評判】②オペレーターの対応が悪かった良い口コミ・評判でオペレーターの対応が良かったという一方で、悪い口コミ・評判として対応が悪かったという情報もありました。顧客満足度の向上に力を入れているアコムに限って、対応が悪いというのは考えにくいです。審査内容が自分の思い通りにはいかなかった、的確な受け答えをしたのがある意味そっけない対応と感じられてしまったのかもしれません。顧客第一のオペレーター対応であることは間違いありませんので、安心して相談、問い合わせをしてみましょう。【アコムの悪い口コミ・評判】③即日融資じゃなかった即日融資が可能といっても、24時間審査を実施しているわけではありません。夜中の審査は実施していませんので、申込みの時間によっては即日融資は不可となります。具体的には、自動契約機(むじんくん)での申込み、スマホやパソコンからのネット申込みで変わりますので、即日融資を受けたい場合は確認しておきましょう。■自動契約機(むじんくん)の審査対応時間9時~21時(*年中無休、年末年始は除く)■ネット申込みの審査対応時間9時~21時(*年中無休、年末年始は除く)ただし、いずれの申込みの場合も、審査が混み合っていたりすると、審査対応時間外となってしまうこともあります。当日中に融資を受ける場合には、20時までに申し込みを済ませておくと安心です。\アコムの申込みはコチラ/アコムのメリット、デメリットは?アコムの口コミ、評判について紹介しましたが、商品内容からみたアコムのメリット、デメリットも解説します。他社カードローンと比較してみましょう。■アコムのメリット・申込から借入まで最短20分で完了(※申込時間や審査により希望に添えない場合あり)・初回のみ最大30日間利息0円で借りられる・クレジットカードにカードローン機能を付与できる・公式アプリがあり、利便性が高い・大手で安心して借りられる・土日も申込みから契約、借入れまで可能・成約率(契約できたパーセンテージ)が大手消費者金融カードローンでも高い傾向にある大手の消費者金融カードローンの中でも、特にアコムは多くのメリットがあります。商品内容をみても、はじめてカードローンを利用する方におすすめのカードローンと言えます。■アコムのデメリット・銀行カードローンに比べ金利が高い一方、デメリットはやはり金利です。上限金利は銀行カードローンよりも高い金利(18.0%)になりますので、金利を第一優先で選ぶなら銀行カードローンに申込みましょう。ただし、他の大手消費者金融カードローンも同程度の水準になりますので、特別アコムだけのデメリットではありません。アコムの審査は金利が高いから甘い?消費者金融カードローンに比べて金利が低い銀行カードローンは審査が厳しいと一般的に言われています。逆を言えば、銀行カードローンに比べて消費者金融カードローンは審査が甘いとも受け取られかねません。しかし、アコムをはじめとした消費者金融カードローンも銀行カードローンの審査同様、貸し倒れなどのリスクを避けるために、厳しく厳格な審査を行っています。そして、返済能力が低いと判断した申込者は審査で落とします。アコムの審査通過率が41.5%と紹介した通り、半数以上の方が審査に落ちている事実があることからも、審査が甘いという情報は間違いだということがわかるでしょう。実際のところ、金利の高さと審査の甘さはまったく関係ありません。というよりも、消費者金融に比べて銀行カードローンの審査が厳しいのであって、消費者金融の審査が甘いわけではないことを覚えておきましょう。上記を考えると、お目当ての銀行カードローンがある場合は、銀行カードローンの審査を受け、残念ながら審査に通らなかった場合は、消費者金融カードローンの順番に申し込むのが得策です。②、③については、他社カードローンと同様の申込み条件となっています。正社員だけでなく、パート、アルバイト、派遣社員として働く方も申し込みは可能ですので、①~③の条件に合致する方はぜひアコムを検討してみましょう。①20歳以上②毎月安定した収入と返済能力を有する方③他社の借り入れが年収の3分の1以下の方(総量規制)また、簡易的にアコムの審査に通るかのチェックポイントをまとめてみました。該当しない場合は審査に落ちてしまう可能性が高くなりますのでチェックしておきましょう。■アコムへの申込みチェックリスト①安定した定期的な収入がある。収入は年金収入のみではない②年収が50万円以上ある③勤続年数が2ヵ月以上である④アコム以外の借入れは4社以下である⑤借入れは年収の3分の1を超えていない⑥これまでに金融事故(延滞等)がない■どのくらいの年収で審査に通った?落ちた?当サイトに寄せられたアコムの口コミにおいて、審査に通った年収と審査に落ちた年収についてまとめてみました。現在の自身の年収と照らし合わせるなど、参考のひとつとしてみてください。<審査に通った方>年収雇用形態利用限度額1200万円正社員300万円420万円正社員100万円100万円アルバイト30万円<審査に落ちた方>年収雇用形態希望の利用限度額300万円正社員100万円150万円契約社員50万円50万円パート20万円その他、勤務歴や他社の借入れ残高などたくさんの審査項目がありますので、上記と同じ状況だから同一の結果になるとはなりませんが、一参考にしてみましょう。\アコムの申込みはコチラ/他社の審査に通らなかったのに、アコムでは借りられたから「甘い」と言われている?他社のカードローンの審査に落ちてしまったけど、アコムへ申し込んだら審査に通ったという事例もあります。この事実から審査が甘いと言っている口コミもみられます。実際、SMBCモビットやプロミスなどの大手消費者金融カードローンや銀行カードローンの審査には落ちたけど、アコムの審査には通るということもあり得るのです。それは、キャッシング会社やカードローン会社によって個々の審査基準が違うからです。各社の審査基準は公開されていませんが、金利や利用限度額などが違う点を考えると審査基準の違いはあると考えて間違いありません。ですので、「○○のキャッシングの審査が通らなかったから、アコムの審査にも通らないよね」とは一概には言えません。年収の3分の1以上の借入をして総量規制に該当している場合、他社ローンを現在延滞していて信用情報に延滞の事実が記載されているなど、明らかに審査に通らない理由がない場合は、アコムの審査にチャレンジする価値はあるでしょう。ただし、一度に何社ものキャッシング・カードローンに申込んだり、立て続けに申込みをすると、余程お金に困っていると判断され、「申込みブラック」とみなされてしまうので注意しましょう。個人信用情報には、例え契約をしなかったとしても申込みの事実は記載されることは覚えておきましょう。申込みブラックになってしまうと、カードローンだけでなく、クレジットカードや車のオートローンや教育ローンなど、すべてのローン関係の審査にネガティブな影響を与えてしまうので、注意しましょう。<申込みブラックとは?>短期間に多くのカードローン、キャッシングに申込んでいることです。一般的には、1か月の間に3社以上の申込みで「申込みブラック」とみなされるようです。アコムの審査に落ちてしまう人の特徴は?最後に、アコムの審査に落ちてしまう人の特徴をまとめてみました。自分が該当しないかぜひチェックしてみてください。該当する場合には、その点が解決した時点で申込みをする、申込みを控えるなどをしましょう。アコムの審査に落ちてしまうのはどんな人?①収入に対して支出が多い②年収の3分の1以上の借入を既にしている(※総量規制)③収入が安定していない④過去に延滞または金融事故を起こしている上記にひとつでも該当している方は、アコムの審査に通ることは難しいかもしれません。もし、一度でもアコムの審査に落ちている方はこちらの記事も参考にしてください。審査の採点項目をクリアしている?具体的な採点基準は公開されていませんが、下記の主な採点項目が審査されます。勤務先、勤続年数、年収、勤務状況、年齢、家族構成、居住形態、居住年数、加入保険種別、電話区分家族構成の採点:独身・家族同居 > 既婚・家族同居・子なし > 既婚・家族同居・子あり > 既婚・同居なし > 独身・1人暮らし(※独身で家族と同居の方の採点評価は高くなると一般的に言われてます。)勤務先が大手の会社で安定しているか、勤続年数は長いかなど審査項目は多岐に渡ります。他社の借入れ状況も重要他社の借入れ状況も審査には大きく影響します。総量規制の関係はもちろんですが、当然他社の借入れが少なければ少ない程審査には好印象です。借入れ件数:少ない程有利借入れ期間:長い程信用がアップして有利\アコムの申込みはコチラ/居住形態は持ち家が審査には好印象居住形態は以下の順で審査には有利となります。本人名義の持ち家>家族名義の持ち家>社宅>賃貸マンション・アパート>公営住宅ただし、賃貸アパートや公営住宅だからといって審査には通らないわけではありません。そこまで気にしなくてもよいと考えられます。雇用形態は正社員だと有利になる雇用形態は、有期雇用よりも無期雇用が安定性があると判断され有利になります。正社員>契約社員>派遣社員>アルバイトただし、アコムは、契約社員・派遣社員・アルバイト・パート、学生でも安定した収入があれば審査に通る可能性は十分にあります。雇用形態によって申し込みができないことはないので安心してください。いかがでしたでしょうか?申込み前の最後のチェックとして、ぜひ活用してみてください。アコムは年金収入のみでも申し込み対象になる?アコムはパート、アルバイトなど正社員のような年収に届かなくても申し込みができ、幅広い状況の方が申し込みできるカードローンです。では、逆に無職だけど年金収入はあるという方は申し込み対象となるのでしょうか?結論は、残念ながら年金収入のみではアコムに申し込みすることができません。年金収入はアコムが申し込み対象の条件として設定している「毎月の安定した収入」には該当しないということになります。年金収入のみでも申し込みができるのは銀行カードローンが多いです。一番身近なメインバンクでは借入れできるのか、また年金を担保にしてお金を借りられる制度を扱っていることもありますので、アコム以外でお金を借りる手段を探してみましょう。アコムは年金収入のみでは申込み不可。アコムの審査に落ちたらどうする?アコムの審査通過率は他社に比べて高いとはいえ、約40%なので3人に2人は審査に落ちてしまう計算です。残念ながらアコムの審査に落ちてしまった場合は、もうカードローンで借りることはできないのでしょうか?結論から言うと、他社で借りられる可能性があります。他社からの借入れもない、年収も十分、クレジットカードなどの返済遅れもなく、審査に落ちてしまう理由が全くわからないという場合は他社のカードローンに申し込んでみましょう。おすすめなのは、アコムと同じ消費者金融のカードローンです。プロミス、アイフルなどの大手を試してみましょう。審査に落ちてしまった方だけでなく、2社目、3社目のカードローンとしてプロミスやアイフルを借りている人も多くいます。アコムの審査に落ちても、他社のカードローンの審査に通ることはよくあります。大手のカードローンアコムに関するよくある質問【Q&A】アコムは勤務先への在籍確認の電話はかかってくる?アコムでは、勤務先への在籍確認の電話は原則実施しません。在籍確認が心配で申込みをためらっている方は安心してください。もし実施する場合でも、同意を得てから実施します。自宅や勤務先への郵送物は送られてくる?原則送付されません。ただし、契約時に「郵送での契約」を選択した方には書類が届くので注意しましょう。また、契約以降、返済の遅れが発生し携帯電話での連絡が取れないときなど、やむを得ない場合は郵送物が自宅や勤務先に送られることも考えられますので確実な返済を履行しましょう。ローンカードを利用しなくても借入れできる?ローンカードでなくても、「振込融資」、「スマホATMでの融資」ができます。1000円以下の硬貨の取扱いはできる?アコムのATM・提携ATMともに硬貨の取扱いはありません。紙幣のみの取扱いとなります。アコムは厳しい?アコムに限らず、カードローンは厳格な審査を行っています。十分な返済能力があると判断されない限り、借入をすることはできません。ただし、パート、アルバイトの方でも申込みができますので、ハードルは決して高くないと言えます。アコムは何分で借りれる?アコムは申込から借入まで最短20分で完了します(※申込時間や審査により希望に添えない場合あり。本日中に借りるなら20時までには申込み必須)。アコムの手続きは簡単?簡単です。スマホだけで契約手続きまで完結します。アコムの口コミ、評判のまとめアコムの口コミ、評判を紹介しました。大手の消費者金融なので、口コミはとても多いです。実際に審査を受けて借り入れができた方、逆に審査に落ちてしまった方の様々な書き込みが確認できます。これから申し込みを考えている人にとっては、自分の状況と照らし合わせてみるとよいでしょう。また、アコムには、「年収」「年齢」「カードローンの他社借入れ状況」の3点を入力するだけで、借入れできるかどうかの簡易診断ができます。クレジットカードでのショッピングや銀行カードローン、住宅ローン、自動車ローンなどを除いた、キャッシングやカードローンの借入状況を入力しましょう。逆に言うと、クレジットカードでのショッピングや銀行カードローン、住宅ローン、自動車ローンは審査での優先順位は低いことがわかります。アコムは大手消費者金融カードローンで多くの貸出実績もあり、安全安心のカードローンと言えるでしょう。また、無利息期間も契約日翌日から30日間付与されるので、他社よりもお得に借りられるカードローンです。2社目以降の借入れでも審査に通ったという口コミもあり、評判は良いと言えます。ただし、上記で紹介した口コミにもあった通り、必要以上に借入れをするなど、使い方を誤ると返済がとても大変になってしまいます。申込みをする際には、返済までのしっかりとしたシュミレーション、計画を立てて借りるのが大切だと言えるでしょう。\アコムの申込みはコチラ/カードローン、キャッシングの審査に通過する人、落ちる人の特徴をまとめたチェックポイントを作成してみました。ぜひ参考にしてください。■カードローン、キャッシング申込みのチェックポイント審査に通過しやすい人審査に落ちやすい人毎月定期的で安定した収入がある毎月定期的な収入がない(または年金収入のみ)勤続年数が1年以上ある(バイト、パートもOK)勤続年数が2ヵ月以下である年収が200万円以上ある年収が50万円以下である他社の借入れ件数が1~2件である他社の借入れ件数が4件以上である借入額が年収の3分の1以内である借入額が年収の3分の1以上であるなお、簡易的なチェックポイントになりますので、ひとつでも当てはまるからといって審査に絶対通る、通らないというわけではありません。各消費者金融カードローンの審査項目の基準は異なりますので、よほどネガティブな点がという場合以外は、まずは申込みをしてみましょう。アコムの商品概要

-

第四北越銀行のカードローンASCA(アスカ)の審査は甘い?口コミは評判は?本記事では、新潟県に本店がある第四北越銀行のカードローン、ASCA(アスカ)の審査について解説をします。大手消費者金融カードローンの審査と比べてアスカの審査は甘いのか、口コミや評判を交えて考察します。本記事を読むにあたって注意してほしいのは、「アスカキャッシング」とは違うということです。既に廃業をしたようですが、福岡県に株式会社アスカという消費者金融カードローンがあり、「アスカキャッシング」という商品を展開していたようです。混同しないようにしましょう。第四銀行カードローンASCA(アスカ)への申し込みを検討しているけど、審査が不安という方はぜひ参考にしてください。審査のポイントを理解することができます。全国対応、スマホで完結できるバンクイックがおすすめです。三菱UFJ銀行の普通預金口座がなくても申込み可能です。\<PR>申込みはこちら/著者からのアドバイス第四北越銀行は、新潟県を中心に地元に根付いた地方銀行です。ずっと利用しているメインバンクという新潟県民は多いでしょう。そんな地元銀行のカードローンで借りることは、安心感もありますし良い選択です。第四北越銀行カードローンASCA(アスカ)の特徴は?申込みの前にまずはASCA(アスカ)の商品内容について詳しく理解しておきましょう。<ASCA(アスカ)の商品内容>申込み対象者・契約時の年齢が満20歳以上満70歳未満で、安定した収入のあるかた・保証会社(エム・ユー信用保証(株))の保証を得られるかた使い道自由(ただし事業性資金・投機目的資金は除く)借入れ極度額10~500万円(10万~200万円は10万円単位、200万円~500万円は50万円単位)借入れ利率・借入極度額10万円以上90万円以下・・・年14.8%(固定金利)・借入極度額100万円以上200万円以下・・・年12.0%(固定金利)・借入極度額250万円以上400万円以下・・・年6.0%(固定金利)・借入極度額450万円・500万円・・・年4.0%(固定金利)担保・保証人不要必要書類・本人確認資料ア.運転免許証、マイナンバーカード、パスポート(※1)等の顔写真付証明書から1点※1:日本国内で発行のもので、2020年1月31日以前の発行のものに限ります。イ.1点目でご提出いただいた書類以外で上記アのいずれか、または保険証、年金手帳等、現住所の記載のある書類から1点。●・収入証明資料(源泉徴収票・所得証明書等)※借り入れ極度額が50万円以内の場合は不要です。保証会社エム・ユー信用保証(株)上限金利は年14.8%となっており、銀行カードローンとしては平均的な水準ですが消費者金融カードローンに比べるとかなり低い金利となっています。消費者金融カードローンの上限金利は年18.0%が多いので、アスカは約3.0%も低い金利となります。第四北越銀行カードローンASCA(アスカ)の審査は甘い?結論から言ってしまうとASCA(アスカ)の審査は甘くありません。もう少し補足をすると、正規の金融会社で審査が甘いキャッシング、カードローンはありません。申込み条件を満たし、審査基準を上回れば審査に通りますが、例えばネット上の口コミの「審査が甘い」という噂を信じて安易に申し込んでも審査には通らないでしょう。カードローンの審査に通るには「安定した収入があり、返済能力がある」ことが大切な条件です。具体的な基準は第四北越銀行の社内規定に基づくので詳細はわかりませんが、誰でも審査に通るわけではありません。<ASCA(アスカ)の申込み対象者>・契約時の年齢が満20歳以上満70歳未満で、安定した収入のあるかた・保証会社(エム・ユー信用保証(株))の保証を得られるかた「安定した収入」があれば申込み可能ですので、ハードルは高くないと思いがちですが、返済能力がなければ審査には通りません。特に、パートやアルバイトで毎月安定した収入があれば、主婦の方も申し込みできる点は魅力と言えるでしょう。利用限度額は低くなるかもしれませんが、例えば10万円の利用限度額だとしても、それだけで日々の生活費の足しには十分な金額となるでしょう。ただし、「毎月安定した収入」であることがポイントです。例えば、年賀状配達、リゾートバイトなど、期間限定のアルバイトでは「毎月安定した収入」には該当しない為、注意しましょう。月収が低くても短期間ではなく長期的に見込める収入であることが必要です。もし、審査に通るか心配な方は「3秒クイック診断」を試してみましょう。生年月日、性別・独身既婚、保険種類、他社の借入れ状況を入力するだけで借入れ可能かどうか簡易診断が可能です。また、銀行カードローンは保証会社の保証を受けられることが必須となります。つまり、実質の審査は保証会社が鍵を握っていると言っても過言ではありません。第四北越銀行カードローンアスカの保証会社は、エム・ユー信用保証株式会社となります。聞いたことがないという方が多いと思いますが、三菱UFJフィナンシャル・グループ(MUFG)で超有名グループの一員です。他にも多くの銀行カードローンの保証会社となっています。<エム・ユー信用保証株式会社の提携金融機関>・秋田銀行・阿波銀行・池田泉州銀行・鹿児島銀行・北九州銀行・紀陽銀行・佐賀銀行・山陰合同銀行・滋賀銀行・静岡銀行・七十七銀行・十八親和銀行・第四北越銀行・筑邦銀行・千葉銀行・東邦銀行・栃木銀行・百五銀行・百十四銀行・福井銀行・北洋銀行・武蔵野銀行・もみじ銀行・山口銀行・三菱UFJ銀行多くの銀行カードローンの保証をしていることがわかります。全国対応の大手消費者金融の審査通過率は、25%~45%程度と言われています。一方、銀行カードローンは消費者金融よりも審査が厳しいと考えられているため、25%以下と考えておくとよいかもしれません。全国対応、スマホで完結できるバンクイックがおすすめです。三菱UFJ銀行の普通預金口座がなくても申込み可能です。\<PR>申込みはこちら/第四北越銀行カードローンASCA(アスカ)の口コミ、評判は?ネット上にある第四北越銀行カードローンASCA(アスカ)の口コミ、評判をまとめてみました。匿名で寄せられた情報ですので、信ぴょう性の判断は各々でしなければいけませんが参考指標となると思います。・消費者金融カードローンに比べて金利は低いが、銀行カードローンの中では標準的な金利・即日融資が出来ないのが難点・馴染みの銀行なので安心して借りられた・普通預金口座を開設しなくても借りられるのは嬉しいメリットとして口コミ、評判で多く挙げられていたのが、消費者金融カードローンと比べた金利の低さです。ASCAの金利は年4.0%~年14.8%となっており、銀行カードローンの中では標準的ですが消費者金融カードローンより3%程度低くなります。この点をメリットとして挙げている方が多い印象でした。一方のデメリットは「即日融資は不可」である点を挙げている方が多いようです。ただし、即日融資ができないことは第四北越銀行カードローンASCAに限らず、全国すべての銀行カードローンに共通することです。ASCAだけのことではありませんので、即日融資を希望する方は消費者金融カードローンを選ぶことになります。ASCA(アスカ)の申込みに関するよくある質問【FAQ】複数のローンの借り換えに利用できる?利用可能です。複数のローンを契約して管理や返済が負担になっている場合、ASCA(アスカ)で借り換えをすることをおすすめします。返済日の集約や、月々の返済負担が軽くなる場合があります。毎月の最少返済額はいくらから?返済は2,000円(利用残高が2千円以上10万円以下の場合)からとなりますので、負担なく返済をしていくことができます。借りたいけど不安・・特に、女性の方が不安だと思います。第四北越銀行は、女性専用ローン相談ダイヤルが設置されていますので、ぜひ利用してみましょう。女性専用ローンダイヤル:0120-608-431 9時~20時(土日祝日・年末年始を除く)ASCA(アスカ)は専業主婦も借りられる?第四北越銀行カードローンのASCA(アスカ)は、配偶者に安定した収入があれば専業主婦(主夫)の方も申し込みをすることができます。利用限度額は低くなりますが、家計が苦しいときに少しでも足しにすることができればとても助かりますよね。収入がないのでキャッシング、カードローンの審査に申込みはできないと思っている専業主婦(主夫)の方は、ASCA(アスカ)への申込みを検討してみましょう。消費者金融カードローンより低い金利で借りられる銀行カードローンは、少しでも家計への負担を少なくしたい専業主婦にとってはおすすめと言えるでしょう。高金利の消費者金融カードローンは銀行カードローンよりも審査が甘い?消費者金融カードローンに比べて金利が低い銀行カードローンは審査が厳しいと一般的に言われています。逆を言えば、銀行カードローンに比べて消費者金融カードローンは審査が甘いとも受け取られかねません。しかし、消費者金融カードローンも銀行カードローンの審査同様、貸し倒れなどのリスクを避けるために、厳しく厳格な審査を行っています。そして、返済能力が低いと判断した申込者は審査で落とします。実際のところ、金利の高さと審査の甘さはまったく関係ありません。というよりも、消費者金融に比べて銀行カードローンの審査が厳しいのであって、消費者金融の審査が甘いわけではないことを覚えておきましょう。上記を考えると、お目当ての銀行カードローンがある場合は、銀行カードローンの審査を受け、残念ながら審査に通らなかった場合は、消費者金融カードローンの順番に検討しましょう。複数のローンをまとめる借り換えにも利用可能第四北越銀行カードローンASCA(アスカ)は、複数のローンをまとめる借り換えのために利用することもできます。複数のローンを契約していると、ローンによって返済日が異なり、返済管理も大変です。また、月々の返済額も大きくなり、計画的な返済が難しい状況の方もいるでしょう。このような状況を解消するひとつの方法として、「借り換え」が有効です。カードローンによっては、借り換えのための利用は不可としているカードローンもありますので、借り換えOKな第四北越銀行カードローンは貴重です。場合によっては、返済管理がしやすくなる、月々の返済額が減額できるメリットに加えて、利息負担を減らすことができる可能性もあります。現在複数のローンの返済が大変という方は、借り換えを検討してみましょう。全国対応、スマホで完結できるバンクイックがおすすめです。三菱UFJ銀行の普通預金口座がなくても申込み可能です。\<PR>申込みはこちら/まとめ第四北越銀行カードローンASCA(アスカ)の審査について解説しました。銀行カードローンの中でも、標準的なカードローンであり、審査は甘くはありませんが極端に厳しいということもないでしょう。それでも申込みが不安という方は、「生年月日」・「性別・独身既婚」・「保険種類」・「他社の借り入れ状況」を入力するだけで借入れ可能かすぐに診断できる「3秒クイック診断」を試してみましょう。

-

大光銀行カードローンLUXZOの審査は甘い?5ch(旧2ch)の口コミは?新潟県長岡市に本店所在地がある地方銀行の大光銀行カードローン「LUXZO(ラグゾー)」の審査について解説をします。特に、新潟県に住んでいる方がメインバンクとしていると思いますが、新潟県以外にも8店舗の支店があり(2021年3月現在)、群馬県、埼玉県、神奈川県、東京都に店舗があります。大光銀行を利用していて、カードローンでの借り入れを考えている方は、本記事をぜひ参考にしてください。■筆者のワンポイントコメント新潟県に住んでいる、消費者金融よりも低金利で借りたいという希望の方はおすすめです。上限金利は14.0%なので、消費者金融の上限金利の水準よりも数%低く借りられます。セブン銀行ATMで利用できるので場所を選ばずに借入れ、返済が可能です。<SMBCモビットもオススメ>スマホですぐに簡単に10秒簡易審査を受けることができます。大光銀行カードローンは即日融資ができませんが、SMBCモビットならその日に融資可能です。SMBCモビット公式サイト大光銀行カードローンLUXZO(ラグゾー)の特徴は?まずはLUXZO(ラグゾー)の商品内容や特徴について詳しく理解しておきましょう。他社のカードローンと迷っている方は、金利、利用限度額、返済額を比較しておくとよいでしょう。<LUXZO(ラグゾー)の商品内容>申込み対象者・申込時満20歳以上満60歳未満の方。・居住地・勤務地のいずれか一方が取扱店の営業区域内にあること使い道健全な消費性資金であること。(事業性資金は除く)契約金額と金利100万円未満コース【20万円・30万円・50万円・90万円】→14.0%100万円コース【100万円・150万円】→11.5%200万円コース【200万円・250万円】→9.0%300万円コース【300万円】→7.0%400万円コース【400万円】→5.8%500万円コース【500万円】→4.8%600万円以上コース【600万円・700万円・800万円】→3.8%保証会社株式会社ドコモ・ファイナンス<貸越極度額と約定返済金額>貸越極度額約定返済額貸越極度額約定返済額20万円3,000円250万円30,000円30万円5,000円300万円30,000円50万円7,000円400万円35,000円90万円15,000円500万円40,000円100万円15,000円600万円45,000円150万円20,000円700万円55,000円200万円25,000円800万円60,000円LUXZO(ラグゾー)は年3.8%~14.0%の低金利となっており、とても借りやすい銀行カードローンと言えるでしょう。貸越極度額が20万円以内であれば、毎月の約定返済額も3000円と無理なく返済をすることができます。消費者金融カードローンは上限金利が18.0%が多いのですので、比べると4%も低い金利となり、長期的な返済総額で考えてもお得に借りられることがわかるでしょう。<LUXZO(ラグゾー)の特徴>・来店不要、申込み書・契約書の記入も不要(大光銀行の普通預金口座を持っていなくても申込みOK)・銀行カードローンならではの低金利(年3.8%~14.0%)・契約額は最高800万円まで・毎月の返済額は3,000円から・おまとめローンとしての申込みも可能LUXZO(ラグゾー)の審査は甘い?厳しい?結論から言ってしまうとLUXZO(ラグゾー)の審査は甘くありません。もう少し補足をすると、正規の金融会社で審査が甘いキャッシング、カードローンはありません。申込み条件を満たし、審査基準を上回れば審査に通りますが、例えばネット上の口コミの「審査が甘い」という噂を信じて安易に申し込んでも審査には通らないでしょう。カードローンの審査に通るには「安定した収入があり、返済能力がある」ことが大切な条件です。具体的な基準は第四北越銀行の社内規定に基づくので詳細はわかりませんが、誰でも審査に通るわけではありません。<LUXZO(ラグゾー)の申込み対象者>・申込時満20歳以上満60歳未満の方・居住地・勤務地のいずれか一方が取扱店の営業区域内にあること・安定した収入があることが必要・オリックス・クレジットの保証が得られる方「安定した収入」があれば申込み可能ですので、ハードルは高くないと思いがちですが、返済能力がなければ審査には通りません。特に、パートやアルバイトで毎月安定した収入があれば、主婦の方も申し込みできる点は魅力と言えるでしょう。利用限度額は低くなるかもしれませんが、例えば10万円の利用限度額だとしても、それだけで日々の生活費の足しには十分な金額となるでしょう。ただし、「毎月安定した収入」であることがポイントです。例えば、年賀状配達、リゾートバイトなど、期間限定のアルバイトでは「毎月安定した収入」には該当しない為、注意しましょう。月収が低くても短期間ではなく長期的に見込める収入であることが必要です。LUXZO(ラグゾー)は専業主婦も借りられる?LUXZO(ラグゾー)の利用条件は、「安定した収入がある人」となっています。そのため、パートやアルバイトでも一定の収入がある人は審査次第で利用可能ですが、専業主婦(主夫)は配偶者に安定した収入があっても利用できません。専業主婦(主夫)でどうしてもカードローンでお金を借りたい場合は、専業主婦(主夫)も申込み可能な銀行カードローンを探しましょう。本記事をご覧になっている方は新潟県にお住いの方が多いと思います。同じ新潟県内に本店を置く、第四北越銀行カードローンは、専業主婦(主夫)も配偶者に安定した収入があれば申込みができるのでぜひ検討してみましょう。第四北越銀行のカードローンASCA(アスカ)の審査は甘い?LUXZO(ラグゾー)の保証会社は?LUXZO(ラグゾー)も他の銀行カードローン同様に、保証会社が付いています。LUXZO(ラグゾー)の保証会社は、オリックス・クレジットという会社になります。融資を受けられるかどうかは、オリックス・クレジットの保証を受けられるかにかかっていますので、オリックス・クレジットに関する借り入れが既にある場合は、その履歴に注意しましょう。もし、これまでに延滞等の返済の遅れがある場合は致命傷です。まず審査に通らないと考えてよいでしょう。ただし、オリックス・クレジットに関する借り入れが既にあるからといって、すべてが審査に不利になるわけではありません。遅れなく確実に返済している、完済した実績がある場合は逆に信用が積みあがっており審査に有利になることもあります。高金利の消費者金融カードローンは銀行カードローンよりも審査が甘い?消費者金融カードローンに比べて金利が低い銀行カードローンは審査が厳しいと一般的に言われています。逆を言えば、銀行カードローンに比べて消費者金融カードローンは審査が甘いとも受け取られかねません。しかし、消費者金融カードローンも銀行カードローンの審査同様、貸し倒れなどのリスクを避けるために、厳しく厳格な審査を行っています。そして、返済能力が低いと判断した申込者は審査で落とします。実際のところ、金利の高さと審査の甘さはまったく関係ありません。というよりも、消費者金融に比べて銀行カードローンの審査が厳しいのであって、消費者金融の審査が甘いわけではないことを覚えておきましょう。上記を考えると、お目当ての銀行カードローンがある場合は、銀行カードローンの審査を受け、残念ながら審査に通らなかった場合は、消費者金融カードローンの順番に申し込むのが得策です。大手消費者金融カードローンでオススメなのは、SMBCモビットです。スマホからすぐに申込みができて、LUXZO(ラグゾー)では不可能な即日融資も期待できます。下記から、SMBCモビットの商品概要と申込み手順について紹介していますので、ぜひ検討してみてください。大光銀行カードローンの5ch(旧2ch)での口コミ、評判は?5chでは、カードローンの実際に申し込んだことがある方や、利用している方の口コミが投稿されていることがあります。ネット上の匿名の投稿なので真実ではない情報もあるかもしれませんが、タメになることもたくさん掲載されていることがあります。5chには大光銀行カードローンラグゾーに関する投稿はありませんでしたが、ネット上にある口コミをまとめてみました。■ラグゾーに関する口コミまとめ・ネットで申込みが完結できるので便利・消費者金融より金利は低いのでよかった・地元のいつも利用している銀行なので安心でした・月々の返済は最低3,000円からなので返済が楽銀行カードローンならではの良い点(金利が低い、安心感がある)を挙げている方が大半の口コミでした。まとめ大光銀行カードローンLUXO(ラグゾー)は、消費者金融と比較すると低金利、他の銀行カードローンと比較すると平均的な水準と言えます。また、利用限度額は最高800万円で十分な限度額です。他社に借入れがなければ、年収の1/3以内が借入れできる金額となるので、般的なサラリーマンの年収であれば800万円に届くことはまずあり得ません。もし、年収の1/3以上の高額融資を希望する場合は、用途によって教育ローンや自動車ローン、住宅ローン、リフォームローンなどの目的別ローンで借りましょう。目的別ローンなら金利もカードローンより低く借りられます。■大光銀行カードローンのまとめ・新潟県に住んでいて大光銀行の口座を持っている方におすすめ・消費者金融よりも低金利で借りたい方におすすめ・セブン銀行をよく利用する方におすすめ・銀行カードローンの中では、金利・利用限度額は平均的な水準

-

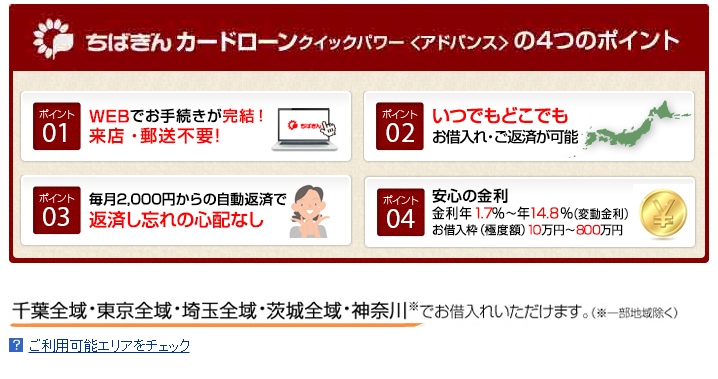

千葉銀行カードローンの2ch(現5ch)での口コミや評判は?審査は甘いの?本記事では、そんな千葉銀行カードローンの2ch、5chでの口コミや評価と、審査のポイントについて解説をします。銀行カードローンとしてたくさんのメリットがあり、特に上限金利は14.8%と銀行カードローンならではの低金利で、消費者金融より金利負担の面で安心して借りることができます。また、月々の返済も最低2000円からなので生活に負担をかけることもありません。たくさんある銀行カードローンの中でもメリットの多い銀行カードローンですが、申込み前はしっかりと商品内容はもちろん、口コミや評判を調べておくことも大切です。ネット上に掲載されている評判や口コミをすべて真実必要はありませんが、中には信頼性の高い情報もたくさんありますので参考にはなります。物やサービスを購入する際は、必ず2ch(現5ch)をチェックしてからという人もいる程です。千葉銀行カードローンへの申し込みを検討している方はぜひ参考にしてください。5ch民におすすめのカードローン著者からのアドバイス5ch(旧2ch)には、公式サイトにはない銀行カードローンに関する情報もたくさん掲載されています。情報の取捨選択は自己責任ですが、閲覧してみる価値はあるでしょう。<千葉銀行カードローンの商品概要>融資利率(変動金利)1.4%~14.8%借入極度額最大800万円月々の返済額2000円から申込者実績(2019年)40000人以上※担保・保証人不要※ちばぎんクイックパワー<アドバンス>を申込みした方の実績千葉銀行カードローンの2ch(5ch)を中心とした口コミや評価は?千葉銀行カードローンの2ch(5ch)を中心とした口コミや評価をまとめてみました。あまり情報量は多くなかったのですが、千葉銀行カードローン単体のスレッドがありました。いくつかを抜粋してみましたのでご覧ください。支店の対応が良くなかったほかの銀行で落ちて千葉銀行に申し込んでみたらすぐ借りれた借換が出来たのですごく助かった!良い口コミ、悪い口コミ両方がありました。もちろん、あくまでのネット上の口コミですので、投稿した方が本当に借り入れをしたうえでの口コミなのかの判断は自己責任になります。信じるか信じないかは自己責任になりますが、たくさんの良い口コミも投稿されているのは心強いですね。ただでさえ2ch、5chにはネガティブな情報が多いのですので、良い口コミがあるだけで信憑性がグンと高くなります。<千葉銀行カードローンの評判や口コミのまとめ>・消費者金融カードローンより低い金利(最大14.8%)で借りられるのは良い・銀行なら安心して借りられる・即日融資ができないのがネック千葉銀行カードローンは10秒で借り入れできるかどうかわかるクイック診断が可能カードローンの申込で一番気になるのは審査に通るかどうかですよね。千葉銀行カードローンは、スマホで簡単に申込可能かどうか診断することができます。千葉銀行カードローンの10秒クイック診断に必要な情報は以下の4点です。①年齢②年収(確定申告をされている個人事業主 などの方は所得金額)③希望借入枠(上限800万円)④現在借入の年間総返済額(住宅ローン含む)たった4点だけで診断が完了します。申込の前に試してみるとよいでしょう。ただし、10秒クイック診断は、借入れを検討する際の目安であり、実際の借入時の審査結果と異なる場合がある点は理解しておきましょう。千葉銀行カードローンの審査のポイント千葉銀行カードローンの審査で大切なことは、安定継続した収入です。「収入の多さ」も審査のポイントですが、ただ収入が多いだけで審査に通るわけではありません。収入と支出のバランスが大切なのです。もし収入が多くても、支出が収入の9割を占めていれば貸す方は躊躇してしまいますよね。ですので、例えアルバイトやパート勤務で、月収は平均的な所得より低い場合だとしても、毎月決まった安定した収入があれば審査に通る可能性は高くなります。パート、アルバイトでも千葉銀行カードローンへの申し込みは可能なのでぜひ検討してみましょう。千葉銀行カードローンの紹介と借入までの流れ千葉銀行カードローンは、スマホやパソコンからのネット申し込みで申し込みができます。ネット申込みの流れは以下のとおりです。<パソコン・スマートフォンからの申込みの流れ>①千葉銀行ホームページにアクセス。『ネットでカンタンお申込み』から必要事項を入力し、申込み。↓②審査結果の通知。最短即日で電話または郵送にて回答が来ます。↓※千葉銀行の普通預金口座を持っていない方のみ。普通預金口座を持っていれば③の手続き、書類の送付は一切必要なくWEBで手続きが完了します。③書類の送付。千葉銀行ホームページから『利用申込書』をダウンロード、さらに本人確認書類を準備して送付します。郵送だけでなくFAXも可能です。↓④借入れ。指定預金口座への入金サービスを利用するとスピーディーな借入れも可能です。ローンカードは後日、自宅に郵送されてきます。【まとめ】千葉銀行カードローンの口コミ、評判千葉銀行カードローンの2ch、5chの口コミや評判について紹介をしました。三大地方銀行の実績のあるカードローンですので、良くも悪くも投稿がたくさんあります。それだけ注目されているカードローンだと言えるでしょう。2ch(現5ch)に、「【最強】ちばぎんカードローン 千葉銀行」という単独スレッドがあるほどです。カードローンで「最強」というフレーズは中々面白いですね。本記事で抜粋した投稿以外にも、たくさんの情報が日々更新されていますので、これから申し込みをする方、申し込みを検討されている方はぜひチェックしてみましょう。また、千葉銀行以外の銀行カードローンの2ch(現5ch)を中心としたネット上の口コミや評判も解説しています。オリックス銀行カードローンの2ch(現5ch)での口コミや評判は?審査は甘い?スルガ銀行カードローンの評判は?2ch(現5ch)で審査が甘いという評判は本当?三菱UFJ銀行カードローンバンクイックの2ch(現5ch)での評判や口コミは?千葉銀行カードローンの申込みに関するよくあるFAQ借り換えに使える?千葉銀行カードローンは借り換え目的でも利用できます。現在借りている金利より低くなれば、毎月の返済負担、利息の支払い総額を軽減できます。契約にあたって来店は必要?千葉銀行カードローンの契約は来店の必要はありません。収入が低いけど借りれる?千葉銀行カードローンは、派遣社員、パート、アルバイトの方も利用できます。年収に関係なく、毎月安定した収入を得ていれば借りれる可能性は十分にあります。申込み方法は?千葉銀行カードローンは、パソコン・スマホからのネット申込み、電話、FAX、郵送の4種類の方法が用意されています。

-

スルガ銀行カードローンの評判、口コミは?2ch(現5ch)で審査が甘いという評判は本当?スルガ銀行カードローンは静岡県に本社を置く地方銀行です。個人向けカードローンももちろん取り扱っており、銀行カードローンの中でも人気のカードローンです。静岡県にお住いの方はスルガ銀行を給料の振込口座にしており、メインバンクとしている方も多いでしょう。「カードローンも身近で知っている銀行で借りたい」と考える方も多いですよね。そんなスルガ銀行カードローンですが、2ch(現5ch)上では『審査が甘い!』という口コミ、評判もあるようです。申込みをする前は自分が本当に借入れできるか不安な方が多いと思います。審査が厳しいのかどうかは気になるところですよね。何か欲しいものを買う時は、2ch(現5ch)で口コミや評判を調べてからという方も多いです。2ch(現5ch)で審査が甘いという口コミを見て安心する方もいると思いますが実際のところはどうなのでしょうか?本記事は、2ch(現5ch)を中心としたネットでのスルガ銀行カードローンの口コミや評判について解説をします。静岡県内では、静岡銀行に次いで2番目の規模を誇る銀行ですが、カードローンは全国対応でスルガ銀行をあまり知らない県外の方も多いと思います。申込みをする前にどんな口コミ、評判があるのかぜひ知っておきましょう。5ch民におすすめのカードローン著者からのアドバイススルガ銀行は静岡県にある地方銀行ですが、カードローンは全国対応です。静岡県以外に住んでいる方も申し込みができます。この記事を読んでいる方にはコチラの記事も人気です。神金融と2ch(現5ch)で話題のAZはどんなキャッシング?ブラックもOK?<スルガ銀行カードローンの商品内容>実質年率年3.9%~14.9%借入限度額最高800万円審査時間最短2営業日即日融資不可月々の返済額3,000円~保証人の有無不要在籍確認有(電話)<スルガ銀行カードローンのオススメポイント>・安心の銀行カードローン・低金利で利息負担が少ない・スマホで24時間いつでも申し込み可能・専業主婦で無職でも申し込み可能スルガ銀行カードローンの2chを中心とした評判、口コミまとめ早速、スルガ銀行カードローンの2chを中心とした実際の口コミをいくつか見てみましょう。以下が抜粋した口コミです。2chにはカードローン全般とスルガ銀行カードローンのスレッドが立っており、審査についても様々なコメントが寄せられていました。審査超甘い!カードローン3社目なのに通った(笑)ちなみに3社の延滞はしていません。他社クレジットカードの審査には通らなかったのになぜ?スルガ銀行カードローンは基準が甘いのかな?他の地方銀行は通らなかったけどスルガ銀行カードローンは通った自分は年収が300万円あり、車のローンがありましたが延滞もしたことないし、きちっと返済はしています。それでもスルガ銀行カードローンの審査には通りませんでした。実際、何がいけなかったのかはわかりませんが、ローン返済も途中ですし、信用が無かったのかなと思います。審査が甘いというネットの口コミをみますが、銀行様々だと思います。基準がそもそも違うので、年収が同じだと言っても、片方は審査に通っても、片方は審査に通らない場合もあります。結局はこれまでの信用が一番ポイントなのかなと思います。扶養内のパート収入ですが、借り入れ出来ました。利用額は少額ですが・・・このような口コミがたくさんありました。もちろんネット上の情報なので信ぴょう性は定かではありません。嘘を書いている可能性もあります。メリット、デメリット両方について書かれていますが、しっかりと理解し正しい情報を精査することが大切です。ただ、スルガ銀行カードローンについてのスレが立つほどなので、たくさんの方が気にしている人気のカードローンと言えると思います。特に、他のクレジットカード・カードローンには落ちた方、数社目の申込みという方でも審査に通っていることがわかります。審査が不安な方、他社カードローンの審査には落ちたという方には希望が持てるのではないでしょうか?スルガ銀行は多様な目的別ローンが多数あり!ちなみにスルガ銀行は、人気のカードローンだけでなく、一見ユニークとも言える多様な目的別ローンを取り扱っています。資金使途が自由なカードローンは自由な目的で借りることができますが、既に資金使途が決まっている場合には目的別ローンで金利を抑えて借りることもできます。利用したい目的に沿ったローンがあればぜひ検討してみましょう。■スルガ銀行の目的別ローン一覧(2022年12月現在)ローン名金利利用限度額オートローン年利2.5%~7.5%10万円以上1000万円以内(1万円単位)ブライダルローン年8.8%~12.8%10万円~800万円以内(1万円単位)教育ローン年利2.5%~7.5%10万円以上1000万円以内リフォームローン変動金利(短期プライムレートの見直しに伴い随時決定)10万円~3000万円以内(1万円単位)リゾートローン年利(変動金利)2.5%~4.6%10万円~1000万円以内相続・事業継承向けローン証書型:(変動金利)2.5%~4.0%カード型:(固定金利)2.5%~4.0%証書型:10万円~3000万円カード型:10万円~1000万円デンタルローン年2.5%~7.5%10万円~800万円(1万円単位)不妊治療サポートローン(変動金利)年利4.0%~7.0%10万円以上1000万円以内どうぶつ医療ローン年利6.0%~12.0%10万円~100万円医療(がんセンター)ローン【静岡がんセンター先進医療プラン】(固定金利)年3.8%10万円~300万円(1万円単位)医療(がんセンター)ローン【神奈川県立がんセンター重粒子線治療プラン】(固定金利)年3.8%10万円~315万円(1万円単位)ゴルファーズローン年2.5%~5.0%10万円~800万円以内(1万円単位)楽器・音響機器購入ローン年2.5%~7.5%800万円ロードバイク購入ローン年2.5%~7.5%800万円ボートオーナーズローン年2.5%~7.5%10万円~800万円(1万円単位)特に、最近流行りのホワイトニングなどに利用できる「デンタルローン」はおすすめです。デンタルローンとしては、業界最低水準の金利(年利2.5%~7.5%)設定で、ホワイトニング以外にも歯科矯正やインプラントなど高額になりがちなすべての歯科治療に低金利で利用できることができます。中にはクレジットカードでの支払いが可能な歯医者さんもありますが、クレジットカードの分割払いやリボ払いよりも低金利で借りることができる点もおすすめの理由のひとつです。高額な治療費が心配で治療を迷っている方は、スルガ銀行のデンタルローンをぜひ検討してみましょう。審査が甘いカードローンは正規の業者では存在しないので注意!2ch上では、スルガ銀行カードローンの審査が甘いと評判なようですが、残念ながら「審査が甘い」というカードローンは、正規の業者には存在しません。ちなみに、消費者金融カードローンに比べて金利が低い銀行カードローンは審査が厳しいと言われています。逆を言えば、銀行カードローンに比べて消費者金融カードローンは審査が甘いとも受け取られかねません。しかし、SMBCモビットやプロミスなどの消費者金融カードローンも、銀行カードローンの審査同様に、貸し倒れなどのリスクを避けるために、厳しく厳格な審査を行い、返済能力が低いと判断した申込者は審査で落とすようにしています。実際のところ、金利の高さと審査の甘さはまったく関係ありません。というよりも、消費者金融に比べて銀行カードローンの審査が厳しいのであって、消費者金融の審査が甘いわけではないことを覚えておきましょう。カードローンは厳格に審査が行われており、スコアリングシステムで融資可能かどうか審査されています。特に、地方銀行の大手であるスルガ銀行カードローンは、システマチックに審査が行われていることでしょう。各社によって審査の内容に違いはありますので、「〇〇銀行のカードローンの審査には落ちたけど、▲▲銀行の審査には通った」ということは実際にありえます。ただし、過去に金融事故を起こしたり、借入れ額のバランスが既に限界(悪い)だという場合は、個人信用情報にも記載されていますので、まず審査には通らないでしょう。大切なのは「返済能力があるかどうか」です。パート、アルバイトでも、年収が100万円程度であっても、返済できる能力があれば審査には通ります。スルガ銀行カードローンは、収入が低いパート・アルバイト・主婦の方も申込み可能です。他社カードローンに比べて審査が甘くはありませんが、カードローンとして総合的に高いスペックを誇っています。<スルガ銀行カードローンのメリット>①スピード回答、最短即日融資可能:申込み後、スピーディに仮審査結果の回答。また、申込み当日指定の銀行口座に振込みが可能です。②業界初、ガン特約付き生命保険を付帯可能:利用中に万が一のことがあった場合、ローン残高が0円になります。保険料は銀行負担のため無料です。③コンビニATMで借入・返済可能:日本全国のコンビニATMやゆうちょ銀行のATMで利用可能です。<利用できる提携ATM一覧>・ゆうちょ銀行 ・セブン銀行 ・E-net ・イオン銀行 ・タウンネットサービスのATM ・スルガ銀行 ・ファミリーマート ・サークルKサンクス ・ポプラ ・デイリーヤマザキ ・セイコマート ・スリーエフ ・セーブオン ・コミュニティストア ・生活彩家④書類・来店不要、申込みWEB完結:来店不要・書類の記入不要。スマホ・ケータイでアップロードするだけです。⑤毎月の返済は3,000円から:毎月の定例返済額や任意返済時の金額は、返済時の利用残高(借入残高)に応じて異なります。⑥専業主婦、パート、アルバイトも申込み可能:収入のない専業主婦の方や、正社員に比べて収入の低いパート、アルバイトの方も借りることができます。スルガ銀行カードローンは、業界初のガン特約付き生命保険(団信)に加入することができます。他社のカードローンにはない特長です。カードローンの利用明細を発行しないことも選択できるので、自宅に郵便物が届くことはありません。家族にバレないか心配な方も安心して利用できます。スルガ銀行カードローンの保証会社は、スルガ・キャピタル株式会社・ダイレクトワン株式会社・株式会社オリエントコーポレーションです。いずれかの保証会社の審査に通ればよいので、単純に3社の審査にを受けられることができます。Visa機能付きカードを選択することも可能です。通常のローンカードではなく、Visaクレジットカードの機能を搭載したカードも選べます。借入れ、返済専用のローンカードが発行されるので、スルガ銀行普通預金口座を持っていなくても申込むことができます。スルガ銀行カードローンの審査に落ちない為の対策は?スルガ銀行カードローンでお金を借りるには審査に通過しなければいけません。残念ながら審査に落ちてしまうこともあります。申込みの前に対策できることはしておきたいですよね。カードローンの審査に落ちない為のチェックポイントを中心に解説しますので、ぜひ参考にしてください。①借入希望額が年収の3分の1以上になっていないか貸金業法において、過剰な貸付けを防止する観点から年収の3分の1以上の融資を受けることは不可となりました。スルガ銀行は貸金業法ではなく銀行法の適用となりますが、多くの銀行において総量規制の仕組みを自主的に採用し、年収の3分の1以上の貸出しを自粛しています。既に他のカードローン等で借入れがある方は、年収の3分の1以上の借入れをしていないか、またはスルガ銀行カードローンの希望額を足すと年収の3分の1を超えてしまわないか確認してみましょう。既に3分の1を超えている方は、借入れ残高が減ってからの申込みが賢明です。希望額を足すと年収の3分の1以上になってしまう方は、3分の1以内の希望額を申請してみましょう。②個人信用情報機関にネガティブな記録がないかこれまでに、ローン等の支払いにおいて返済の遅延などがある方は個人信用情報にその事実の登録がされてしまいます。登録された情報はその内容によって期間に長短はありますが5年~10年はネガティブな記録として残ることになります。このような場合は、カードローンの審査は通らないと言っても過言ではないでしょう。ローン等の支払いがある方は、これまでの返済履歴を思い返してみましょう。個人信用情報に記載がされるネガティブな事例は以下となります。■個人信用情報機関に登録される一例・クレジットカードの支払いを61日以上または3ヵ月以上延滞してしまった・債務整理(自己破産や任意整理、個人再生など)を実施した・カードローン2ヵ月以上延滞してしまった 等ただし、完済やきちんと期日通りに返済している場合は、信用が積みあがっている状態となり審査に有利となることもあります。個人信用情報機関に記載があるすべてが審査にネガティブな影響を与えるわけではないことも覚えておきましょう。③借入件数が多くないか借入件数が多い場合も審査に不利となる場合があります。それだけ返済負担が多いということになりますので、新規のカードローンを申し込んだとしても返済能力がないと判断されてしまうのです。最悪、多重債務という判断をされてしまうこともありますので、借入件数が減ってから申込みをするなど自粛することが賢明でしょう。借入希望額は年収の3分の1以下に設定することがポイントスルガ銀行カードローンに申し込む場合は、借入希望額は年収の3分の1以下に設定しましょう。前述した通り、消費者金融カードローンは総量規制により年収の3分の1までの借入れと決まっていますが、銀行カードローンも独自に同様のルールを設けている場合が多いからです。借入希望額をいくらに設定するかで、審査の難易度は大きく変動するでしょう。近年は銀行カードローンでも総量規制に基づくような独自ルールの導入が各銀行でも取り入れられています。この動きは多重債務者を防ぐことが大きな要因ですが、総量規制の対象から外れている銀行カードローンにおいても年収の1/3以上にあたる借入れは難しくなっています。銀行カードローンを申し込む場合も、借入希望額が総量規制を超えないように注意しましょう。スルガ銀行カードローンの申し込みに必要な書類と申し込みの流れは?申込みに必要な書類は、原則本人確認書類のみ(運転免許証、資格確認書など)となります。本人確認書類はスマホのWEB上でアップロードできるのでとても簡単です。希望金額が500万円以上であれば収入証明書が必要になりますが、500万円は相当な年収が必要になります。平均年収程度であればほとんどの方は必要書類は本人確認書類のみとなるでしょう。印鑑も不要です。<申込み~契約完了~借入れまでの流れ>①WEBで申込み↓②仮審査結果の通知↓③本人確認資料のアップロード↓④本審査↓⑤契約内容の確認(⑥へ)、振込サービス依頼確認(⑦へ)↓⑧カード発行(1週間程度)、到着→借入れ↓⑨口座へ振込入金、出金→借入れ借入手順はわずか⑧行程です。本人確認書類はスマホ・ケータイでアップロードできますし、最短30分で契約完了も可能です。カードローンを検討しているならぜひおススメしたい商品です。ただし、スルガ銀行カードローンは即日融資が不可能スルガ銀行カードローンはオススメのカードローンですが、デメリットがあります。それは即日融資が出来ないことです。スルガ銀行カードローンに限らず、銀行カードローンは審査の過程で警察庁のデータベースと照合することが義務付けられています。この照会が最短翌日回答の為、銀行カードローンは即日融資が出来ません。どうしてもその日中に急ぎでお金を借りたい場合は、銀行カードローンではなく消費者金融カードローンへ申し込みましょう。オススメはSMBCモビットです。SMBCモビットは平日だけでなく、土日祝日も含めて即日融資が可能です。当サイトでも、スルガ銀行カードローンの審査に落ちた方がSMBCモビットへ申し込むパターンが多いです。審査が甘いわけでは当然ありませんが、借入れまでのスピードが銀行カードローンとは段違いです。SMBCモビットの商品内容と申込み手順SMBCモビットの金利や利用限度額などの商品内容は次のとおりです。はじめてカードローンを利用する方も、SMBCモビットを選ぶことが多いとても人気のカードローンです。SMBCモビット金利実質年率3.0%~18.0%利用限度額1万円~800万円オススメポイントスマホのみで申込みから借入まで完結!当サイト申込数№1・家族にバレずに借りられる(郵便物なし)・スマホで完結・毎月の返済額は最低4,000円から!SMBCモビット公式サイトSMBCモビットの申込の手順SMBCモビットはスマホのみで申込から契約手続きまで完了できます。面倒な郵送や来店の手続きが必要なく、いつでもどこでも場所、時間を気にする必要なく申込みが可能です。ローンカードの発行はありません。ローンカードを持たないメリットは、財布にカードを入れておく煩わしさがないこと、財布からカードを取り出したときに家族や友人にバレてしまう心配がないことです。①WEB申し込みパソコンやスマホから必要事項を入力し、申し込みます。↓②審査結果の通知メールか電話の希望した方法で審査結果が通知されます。↓③在籍確認SMBCモビットは原則勤務先への電話連絡による在籍確認を実施しません。勤務していることが確認できる書類で在籍確認が行われます。そのため、職場への電話連絡で申込みがバレてしまうのではないかという心配をすることがありません。↓④振込融資またはローンカードの発行原則24時間最短3分で振込可能です。↓⑤ATMにて借り入れローンカードを発行した場合は、自動契約機隣接のATMやコンビニなどの提携ATMで借り入れができます。SMBCモビットは、原則24時間最短3分で振込融資が可能です。その為にも、申込みは日中に済ませておくことがポイントです。審査は21時まで実施されていますが、余裕を持って申し込みをしましょう。2chで口コミや評判を検索するときの注意点ここまでスルガ銀行カードローンの2chでの口コミ、評判とSMBCモビットについて解説をしました。最後に、2chで口コミや評判を検索するときの注意点について紹介します。まずは、2chでの書き込みはあくまでも参考程度に留めておきましょう。また、スルガ銀行以外の銀行カードローンの2ch(現5ch)を中心としたネット上の口コミや評判も解説しています。オリックス銀行カードローンの2ch(現5ch)での口コミや評判は?審査は甘い?千葉銀行カードローンの2ch(現5ch)での口コミや評判は?審査は甘いの?三菱UFJ銀行カードローンバンクイックの2ch(現5ch)での評判や口コミは?本当に借りた方の書き込みであるかは実際にはわかりません。もしかしたらわざと間違った情報を書き込んでいる可能性もあります。また、掲示板に直接書き込まれている「お金貸します」などの業者からは絶対に借りないでください。連絡を取ってもいけません。これらは違法な業者である可能性が極めて高く、最悪の場合、トラブルに巻き込まれてしまうこともあります。目先のお金、そして甘い言葉に惑わされず、正規のカードローンで借りましょう。スルガ銀行カードローンに関するよくある質問スルガ銀行の普通預金口座を持っていないけど申込みできる?可能です。スルガ銀行の普通預金口座がなくても申込みできます。来店の必要はある?ありません。スマホやパソコンからのWEB申込みなら面倒な書類の郵送、記入もなく申込みまで完結できます。ただし、電話申込みの場合、書類の郵送が必要となるので注意しましょう。在籍確認で自宅や勤務先に電話をすることはある?在籍確認で勤務先に電話をすることがあります。ただし、プライバシーに徹底的に配慮し、担当者個人名で電話をします。静岡県在住ではないけど借りられる?スルガ銀行カードローンは全国対応なので、静岡県に限らず全国から申込みが可能です。手続きにおいて来店の必要もありません。スルガ銀行カードローンより低い金利のカードローンはある?スルガ銀行カードローンの金利は、年3.9%~14.9%です。三菱UFJ銀行カードローンバンクイックなら年1.4%~年14.6%、オリックス銀行カードローンなら年1.7%~年14.8%でスルガ銀行カードローンよりも低い上限金利で借りることができます。スルガ銀行カードローン申込みからどれくらいの時間で借りられる?最短翌営業日となっています。ただし、申込みの時間帯や審査の内容によっては、翌営業日以降となる場合も多くあるようです。スルガ銀行カードローンには種類があるようだけど何が違う?スルガ銀行カードローンには、Vポイント付きリザーブドプラン(Tリザーブ)もあります。通常のスルガ銀行カードローンは「がん保障特約付き」、Tリザーブの場合はVポイントが貯まるプランとなっています。まとめスルガ銀行カードローンの評判や口コミを紹介しました。5chでは、人によっては審査が甘いという投稿をしている方もいますが、実際には厳格な審査を行われており甘くありません。過度な期待はせずに、申し込みをするのがよいでしょう。実際、大手の消費者金融の審査通過率は、25%から40%程度と言われています。約四人に一人しか審査に通らない計算ですので、審査は厳しいです。また、一般的に金利が低い銀行カードローンは、消費者金融よりも審査が厳しいと言われていることも事実です。スルガ銀行カードローンの評判のまとめいかがでしょうか。スルガ銀行カードローンは、銀行カードローンの中でも人気が高いカードローンです。ぜひ申し込みを検討してみましょう。収入が低いので審査には通らないでしょと自分では思っていても、実際に申込んでみないとわかりません。2chにあるように、意外とあっけなく借りられたという口コミも見られるほどです。審査に通ったとしても、収入に見合った利用限度額になることは間違いありませんが、どうしても必要な場合は前向きに検討してください。2chの情報がすべて正しいわけではありませんが、申し込んだ方の生の声としてひとつの参考にしてみましょう。

-

三菱UFJ銀行カードローンバンクイックの2ch(現5ch)での評判や口コミは?三菱UFJ銀行カードローンバンクイックの2ch(現5ch)での評判やリアルな口コミについて紹介します。自分の欲しい商品や利用したいサービスなどを検討する段階で、2ch(現5ch)での投稿や口コミから評判をリサーチする方は意外と多いです。もちろん、ネット上の匿名の情報ですので、本当かどうかは自分で判断しなければいけませんが、中にはとてもタメになる情報も書かれており、役に立つことも少なくありません。カードローンにおいても同様で、各銀行や消費者金融カードローンのカードローンのスレッドが立っており、そこから得られる情報は多いです。バンクイックにおいても、日本でも有数のメガバンクのカードローンということで2ch(現5ch)に単独スレッドが立っています。実際に申し込み、借り入れを体験した方の生の声ですので、参考となる書き込みがあります。三菱UFJ銀行カードローン「バンクイック」への申込みを検討している方はぜひ参考にしてください。<PR>三菱UFJ銀行カードローン バンクイック金利実質年率1.4%~14.6%利用限度額10万円~800万円オススメポイント申込みはスマホからWEBのみで完結!・消費者金融よりも上限金利が低い!・三菱UFJ銀行の口座がなくても申込み可能!・毎月の返済額は最低1,000円から!バンクイック公式サイト著者からのアドバイス三菱UFJ銀行カードローン「バンクイック」は、どこの口コミサイトをみても評価が高い銀行カードローンです。当サイトでもおすすめしているカードローンで、特に全国対応の銀行カードローンなのがおすすめの理由です。地方銀行は、申込みに居住制限がある場合もありますが、バンクイックは全国どこに住んでいてもスマホだけで申込みが完結します。<本記事を参考にしてほしい方>・バンクイックへの申し込みを検討している・バンクイックの評判、口コミを知りたい・低金利の銀行カードローンを探している・消費者金融カードローンでの借り入れは避けたい三菱UFJ銀行カードローンバンクイックの商品概要や特徴まずはじめに、三菱UFJ銀行カードローンバンクイックの商品概要や特徴についてきちんと理解しておきましょう。自身が申込み対象に該当するのか、金利や利用限度額など、申込み前に知っておかなければいけないことはたくさんあります。借入後に、「こんな予定じゃなかったのに・・」と後悔しないようにしましょう。カードローンを選ぶときは、審査の早さと金利の低さを重視する人が多いです。その中でも審査の早さのみを重視したカードローンを紹介しているネット記事が多いですが、審査が早い消費者金融は金利の面では劣り、高金利となってしまいます。そのため、金利の低さを求めるなら、バンクイックが特におすすめです。<バンクイックの商品概要>商品名バンクイック申込み対象者年齢が満20歳以上65歳未満の国内に居住する個人の方で、(アコム(株))の保証を受けられる方。原則安定した収入がある方。※外国人の方は永住許可を受けている方が対象。資金使途さまざまな用途に利用可能(事業性資金を除く)。利用期間1年(原則として、審査のうえ自動更新)※2022年4月に成人年齢の引き下げ(20歳→18歳)があり、大手消費者金融カードローンのプロミスが申込み年齢を18歳以上としましたが、バンクイックは申込み年齢を20歳以上と据え置いています。利率は変動金利です。また、利用限度額50万円超を希望する場合は、収入証明書の提出が必要になる点に留意しましょう。金利は銀行ならではなの低水準となっています。申し込みをする多くの方が100万円以下の利用限度額となる場合が多いと考えられますが、それでも上限金利が年14.6%なのは特筆すべき点です。消費者金融カードローンの上限金利は18.0%が多いですので、約3%以上も低い金利となります。資金使途が自由な分、金利が高い傾向であるカードローンにおいて、約3%の差は大きくお得と言ってよいでしょう。金利や返済のしやすさを第一基準においてカードローンを選ぶ場合は、バンクイックが非常にオススメです。■バンクイックとメガバンクカードローン、消費者金融カードローンの金利比較金利(実質年率)バンクイック1.4%~14.6%みずほ銀行2.0%~14.0%三井住友銀行カードローン1.5%~14.5%SMBCモビット3.0%~18.0%アイフル3.0%~18.0%アコム3.0%~18.0%プロミス実質年率2.50%~18.00%<バンクイックの特徴>①金利は年1.4%~年14.6%の低水準②三菱UFJ銀行ATM、提携コンビニATM利用手数料無料。全国5万台以上のATMで利用可能(三菱UFJ銀行ATM、セブン銀行ATM、ローソンATM、E-netATM)③毎月の最少返済額は1,000円から可能。計画的な返済をサポート。④本人名義の普通預金口座があれば振込入金による借入れも可能バンクイックの特徴を具体的に4点挙げてみました。特に、②のATM利用手数料が無料な点はお得です。全国どこにでもある提携コンビニATMで手数料無料で利用できるのは、他の銀行カードローンと比べて長期的に考えるとかなりお得です。<消費者金融カードローンと比べてどちらがおすすめできる?>バンクイックと消費者金融カードローンの大きな違いは、金利が挙げられます。バンクイックの上限金利は年14.6%なのに対し、消費者金融カードローンの上限金利は18.0%が水準です。一方で消費者金融カードローンは即日融資が可能であるメリットがありますが、結局は低金利を選ぶか即日融資を選ぶかが判断の基準とする方が多くなります。<PR>三菱UFJ銀行カードローン バンクイック金利実質年率1.4%~14.6%利用限度額10万円~800万円オススメポイント申込みはスマホからWEBのみで完結!・消費者金融よりも上限金利が低い!・三菱UFJ銀行の口座がなくても申込み可能!・毎月の返済額は最低1,000円から!バンクイック公式サイト■カードローン以外の個人向け融資も豊富に取り扱っているちなみに、三菱UFJ銀行では、カードローン以外の用途別に個人向け融資も多く取り扱っています。住宅ローン、リフォームローン、マイカーローン、教育ローンなど、シチュエーションに応じった多彩な商品があります。ローン名金利借入金額住宅ローン年0.475%~年1.64%500万円以上1億円以内(10万円単位)リフォームローン年1.99%~年2.875%50万円以上1000万円以内(1万円単位)マイカーローン年1.50%~年2.45%50万円以上1000万円以内(1万円単位)教育ローン年3.975%30万円以上500万円以内これらの目的別カードローンは、使い道が決まっているため、カードローンよりも金利はかなり低く設定されています。使い道が既に決まっている場合は、目的に応じたローンに申込みましょう。バンクイックは希望限度額を申告(確認)しないほとんどのカードローンは、申込み時に希望限度額を申告します。例えば、プロミス、アイフル、アコム、バンクイックと同じ三井住友銀行カードローンは、自分の好きな利用限度額を申告します。そして、SMBCモビット、レイク、みずほ銀行カードローンは、利用限度額を選択する申込み方法を採用しています。好きな利用限度額を申告する、あらかじめ決められた選択肢から選ぶという違いはありますが、必要な利用限度額を自身で申告することができます。一方で、バンクイックは希望する利用限度額を申告するのではなく、審査の結果で利用限度額が決定されます。どちらのタイプが審査に通りやすいのかなど、良い悪いはありませんが、覚えておきましょう。バンクイックを選ぶメリットは?まずは、バンクイックで借りるメリットを把握しておきましょう。バンクイックで借りるメリットは以下が挙げられます。特徴がそのままメリットとなっています。・三菱UFJ銀行の口座を持っていなくても申込み可能・全国対応・消費者金融カードローンよりも低い金利で借りられる・全国にある三菱UFJ銀行ATMや提携コンビニATMでの利用手数料が無料・本人名義の普通預金口座を持っていれば、振込キャッシングにも対応やはり、銀行カードローンの特徴である「金利の低さ」がポイントです。利息負担を出来るだけ少なく、元本に対しての返済ができます。また、地方銀行カードローンは、営業エリア内に居住、勤務していないと申込み不可というカードローンが多いですが、バンクイックは全国対応で、日本国内であればどこに住んでいても申込み可能です。これらのメリットがあるバンクイックにぜひ申込んでみましょう。バンクイックのデメリットは?カードローンを選ぶ際には、メリットだけでなくデメリットもきちんと理解しておくことが大切です。バンクイックはメガバンクのカードローンで利便性もあり、大きなデメリットはありませんが、敢えてあげるなら以下の点がデメリットとして感じる方もいるかもしれません。・消費者金融カードローンに比べて審査が厳しいと言われている・三菱UFJ銀行の支店が近隣になく馴染みがない・20歳以上でないと申込みができない・無利息期間がない・即日融資ができない特に、急ぎで借りたい方は即日融資ができないことをデメリットになる方も多いでしょう。即日融資が不可なのは、バンクイックだけでなく銀行カードローン全部となりますので、バンクイックだけのデメリットではありませんが、即日融資を希望する場合は、消費者金融カードローンに申し込みを行いましょう。当サイトでは、大手消費者金融カードローンのプロミスをおすすめします。バンクイックではできない即日融資が可能で、申込みから最短3分で融資を受けることができます。また、初回利用日から30日間の無利息期間があり、期間内に一括返済をするなど、返済を工夫すれば金利が低いバンクイックよりお得に借りることも可能です。プロミス金利利用限度額実質年率2.50%~18.00%800万円まで無利息期間土日の借入れあり〇■おすすめポイント・初回利用日から30日間の無利息期間あり!・土日も申込みから借入れまで即日融資可能(※申込の曜日、時間帯によっては翌日以降の取扱となる場合あり)・最短3分融資!※申込み時間や審査により希望に添えない場合ありバンクイックは専業主婦(主夫)は借りられないバンクイックのデメリットとして、収入の無い専業主婦(主夫)の方は借りられないことが挙げられます。申し込みの条件の一つに「安定した収入がある方」とあります。専業主婦が申込みできない銀行カードローンは少なくありませんが、どうしてもカードローンでお金を借りたい場合はご自身の住んでいる地元の銀行などで探してみましょう。三菱UFJ銀行カードローンバンクイックの2ch(現5ch)を中心としたネット上での評判や口コミ、利用者の感想2ch(現5ch)などのネット上に投稿されたバンクイックの評判、利用者の感想についてみてみましょう。たくさんある投稿の中からの抜粋です。もっと詳しくみてみたいという方は、ぜひ検索してみてください。生活費や給料の振込先などメインバンクだったので申込みました。他社に借入はなく、クレジットカードのみ持っていました。年収は300万円で審査に通りました。やっぱりメガバンクでカードローンの中では金利が低いので審査は厳しいのかな。プロミスを借りている(延滞はなし)けど、普通に審査落ちました(涙)銀行カードローンの中では審査が厳しいと思う。やっぱり大手銀行だけあって、変な属性の人には貸出ししないのかも・・・三井住友銀行カードローンを借りていて、バンクイックは2社目だったけど審査に通った!ちな三井住友銀行は限度額100万円、バンクイックは50万円です。即日融資はできないけど、申し込んだ日から計算すると3日後には借りられた。これだけ早ければ十分でしょ。投稿内容をみてみると、どちらかと言えばポジティブな投稿が多いように感じました。やはり日本でも有数のメガバンクだけあって、満足度は高いようです。後は、都市圏に住んでいる方だけでなく、地方に住んでいて三菱UFJ銀行がメインバンクではない方も、スマホやパソコンから申込みをしているのがわかりました。それだけ知名度も高いカードローンだと言えますね。一方、ネガティブな投稿としては、やはり即日融資ができないことが多かったです。消費者金融カードローンに比べれば借入れまでに数日の差がありますが、それでも1週間かからずに借りられますので、借りたい日から逆算した日に余裕を持って申込みをすれば大きな問題とはならないでしょう。バンクイックの評判、口コミをそれぞれ良い口コミ、悪い口コミでまとめると下記のようになりました。やはり金利面でのメリットがあるという書き込みが多数あり、消費者金融カードローンと比較してメリットと感じているようです。逆に、悪い口コミとしては、即日融資ができない点と、審査が厳しいという点を挙げられている方が多数いました。即日融資ができないのはすべての銀行カードローンなので、バンクイックに限ったデメリットとは言えません。しかし、カードローンを検討している方は、急ぎで借りたい方が多いのも事実です。そういった方は、即日融資が可能なプロミスやSMBCモビットを利用するのが得策です。また、審査が厳しいという点に関しては、一般的に消費者金融カードローンより銀行カードローンの審査の方が厳しいと言われていますので、間違ってはいないのかもしれません。具体的な審査基準は公開されていませんので真偽は不明ですが、審査が甘いことはあり得ないという気持ちで審査に臨むのがよいかもしれません。<バンクイックの良い口コミ、評判のまとめ>①消費者金融カードローンより低金利で借りられる②スマホで申込みができるから簡単①消費者金融カードローンより低金利で借りられるバンクイックの金利は、年1.4%~年14.6%です。大手消費者金融カードローンの上限金利は18.0%が多いので、比べると3%以上も上限金利に差があります。少しでも金利負担を減らして借りることが返済軽減に繋がります。消費者金融カードローンより金利が低い点は、バンクイック最大のメリットのひとつと言ってよいでしょう。②スマホで申込みができるから簡単いつでもどこでもスマホで申込みが完結できるため、忙しくて時間がないサラリーマンや主婦の方も、空き時間の中で申込みを済ませることができます。面倒な書類のやり取りや記入もないので、できるだけ面倒な手続きは避けたい・・という方にもピッタリのカードローンです。<バンクイックの悪い口コミ、評判のまとめ>①無利息期間がない②即日融資ができない③審査が厳しい①無利息期間がない大手消費者金融カードローンのプロミスやアイフル、アコム、レイクなどでは、無利息期間サービスがありますが、バンクイックには無利息期間がありません。この点が悪い口コミ、評判として挙げられていました。そもそも金利が低いため、無利息期間がある銀行カードローンは少ないです。同じメガバンクの三井住友銀行カードローン、みずほ銀行カードローンも無利息期間はありません。バンクイック特有のでメリットではありませんし、そもそも金利が低い為、「無利息期間がないからだめ」という決定的なデメリットとは言えないでしょう。②即日融資ができない銀行カードローンは、警察庁データベースへの照会が義務付けられているため、借入れに最短1営業日以上かかり、即日融資ができません。ただし、この点もバンクイックに限らないことなので、特有のデメリットとは言えないでしょう。即日融資で借りたい場合は、大手消費者金融カードローンのプロミスをおすすめします。銀行カードローンでは、すべての申込者に対し、反社会的勢力との関りがないか警察庁データベースへの照会が義務付けられています。この照会への回答が翌日以降となるため、銀行カードローンは即日融資ができません。プロミス金利利用限度額実質年率2.50%~18.00%800万円まで無利息期間土日の借入れあり〇■おすすめポイント・初回利用日から30日間の無利息期間あり!・土日も申込みから借入れまで即日融資可能(※申込の曜日、時間帯によっては翌日以降の取扱となる場合あり)・最短3分融資!※申込み時間や審査により希望に添えない場合あり③審査が厳しい一般的に、金利が低い銀行カードローンは消費者金融カードローンよりも審査が厳しいと言われています。各社の審査基準は異なりますので一概には言えませんが、バンクイックも独自の審査基準に基づいた厳格な審査をしていると予想されます。特に、保証会社がアコムとなっていますので、既にアコムを利用している場合は、アコムのこれまでの利用履歴が審査のポイントとあるでしょう。返済の遅れが過去にある場合は当然審査に不利となり、きちんと返済しているまたは完済した実績がある場合は有利となります。バンクイックの総合評価当サイトにおいても、金利、利用限度額、安心感など★5つのトップクラスでおすすめのカードローンです。バンクイックの審査は甘い?2ch(現5ch)の投稿の中には、バンクイックの審査は甘い?という投稿もみられました。実際、バンクイックの審査はどうなのでしょうか?結論から言うと、バンクイックを含む、銀行カードローンや正規の消費者金融カードローンに審査が甘いカードローンはありません。審査基準の違いはあれども、どの銀行カードローンも厳格な審査を行っています。「審査が甘いからバンクイックに申し込んでみようかな」という期待は意味をなしませんので注意しましょう。敢えて言うならば、「保証会社」に注目してください。バンクイックの保証会社は、消費者金融カードローンのアコムです。バンクイックで融資を受けるには、保証会社の保証を受けることが必須です。つまり、バンクイックの審査に通ることは、アコムの審査に通ることと言っても過言ではないでしょう。そのため、既にアコムを利用している方は、その履歴に注意してください。これまでに返済の遅れなどの金融事故を起こしている場合は、当然審査に悪影響を及ぼすでしょう。むしろ、審査に通ることはほぼありえないでしょう。ただし、きちんと返済日通りに返済している、または完済したという実績があれば逆に信頼が積みあがっている状態だと言えます。この場合は審査に好影響を及ぼすと考えられます。既にアコムを借りているからと言ってすべての状況で悪影響を及ぼすわけではないことを覚えておきましょう。バンクイック利用者の口コミはこちら金利が高いから審査は甘い?金利が低いから審査は厳しいのは本当?一般的に、金利が高い消費者金融カードローンは審査が甘く、金利が低い銀行カードローンは審査が厳しいということをネット上の口コミ、投稿などでみたことがないでしょうか?一概に間違っているとは言えませんが、審査が「甘い」カードローンは正規の金融会社のカードローンでは存在しないと考えましょう。法律的に審査が甘いという言葉はアウトですし、前述したようにどの銀行カードローンも消費者金融カードローンも厳格な審査を行っています。各銀行、消費者金融カードローンによって審査基準の違いはあれど、審査が甘いカードローンはないということを理解しておくことが必要です。三菱UFJ銀行のバンクイックをはじめとした銀行カードローンはもちろん、消費者金融カードローンの審査も同様で、貸し倒れなどのリスクを避けるために厳しく厳格な審査を行っています。そして、返済能力が低いと判断した申込者は審査で落とします。もし、審査が甘い、誰でも借りられる等の広告を謳っている金融会社があれば、それは正規の金融会社ではないかもしれません。間違ってもコンタクトは取らない、ましてや申し込みは絶対にしないように気を付けましょう。一般的に、金利が低い銀行カードローンは審査が厳しいと言われている。しかし、毎月安定した収入を得て返済能力があれば、バンクイックの審査に通る可能性は十分にある。バンクイックの審査に2回以上申込みできる?バンクイックの審査に一度落ちてしまったら、2回目の申込みはできるのでしょうか。結論、前回の審査から半年以上が経過していれば再度の申込みは可能です。ただし、前回の審査から収入が上がっていたり、他社ローン残高が減っているなど、返済能力が高くなっている状況でないと審査結果は同じになってしまうでしょう。前回の審査時より状況が好転している場合は、審査に通る可能性は高くなります。また、前回はパート、アルバイトだったけど正社員として採用されたなど、雇用状況も変化していると更に審査に通る可能性は高くなります。バンクイックが向いている人は?バンクイックの商品内容をはじめ、評判や利用者の感想などを紹介してきました。銀行カードローンはもちろん、消費者金融も含めたカードローンの中でも特に人気があり、利用者数も多いのがバンクイックです。どのカードローンで借りたらよいか迷っている方に向けて、バンクイックで借りるのがおすすめなのはどんな人なのかまとめてみました。・消費者金融よりも低金利で借りたい方・三菱UFJ銀行がメインバンクの方・全国対応の銀行カードローンを探している方・申し込みはWEBで完結したい方・コンビニATMをよく利用する方(利用手数料が無料)上記にひとつでも該当する方はバンクイックをおすすめします。バンクイックの申込みの流れ申込み方法は、Web申込み(パソコン・スマートフォン・アプリ)、電話からの申込みの2通りとなります。当サイトでは、いつでもどこでもすぐにスマホから申込みが可能な「web申込み」を推奨します。<申込みから借入れまでの手順>①申込み:「お申込ボタン」から申込画面へ進み、必要事項を入力します。↓②書類提出・審査:指定の書類を提出し、所定の審査を受けます。審査にあたって本人確認書類・収入証明書(利用限度額50万円超をご希望の場合)が必要となります。必要書類を準備し、Webアップロード・郵送・FAXのいずれかの方法で提出します。↓③審査回答・契約:Eメールまたは電話にて審査結果・契約内容を最短当日に回答します。審査結果の連絡は9時~21時(土・日・祝日は9時~17時)までとなり、申し込みの受付時間、審査状況によっては、審査結果の回答が翌営業日以降になる場合があります。↓④カードの受け取り:郵送でカードを受け取ります。受け取り方法は、申込時に選択できるので都合の良い方を選択しましょう。また、マイナンバーカードによるIC認証を実施する場合、カードレスでの取り引きも可能です。<申込みから借入れまでに必要な書類>運転免許証等の本人確認書類、50万円超は収入証明書必要書類は、webアップロードで簡単に提出が可能です。<PR>三菱UFJ銀行カードローン バンクイック金利実質年率1.4%~14.6%利用限度額10万円~800万円オススメポイント申込みはスマホからWEBのみで完結!・消費者金融よりも上限金利が低い!・三菱UFJ銀行の口座がなくても申込み可能!・毎月の返済額は最低1,000円から!バンクイック公式サイト■バンクイックを他のカードローンと比較したメリット!バンクイックは、大手の消費者金融にも勝る大きなメリットがあります。それは、提携コンビニATM手数料が無料という点です。バンクイックが提携している全国にある提携コンビニATMは以下となります。・セブン銀行ATM → セブンイレブン・ローソンATM → ローソン・E-net → ファミリーマートこれらのコンビニATMは日本全国どこにでもありますので、出張先、旅行先などの出先を選ばずにいつでもどこでもバンクイックを無料で利用できます。ちなみに、利用できる時間帯は、各コンビニATMとも0:10~23:50となりますので、ほぼ一日時間を気にせず利用できるのも魅力ですね。例えば、夜遅くに「明日の引き落としなのに口座残高が足りない!」という場合、他のカードローンだと手数料がかかる時間でも、バンクイックなら時間による利用手数料を気にせずいつでも提携コンビニATMで借りて口座の残高に入金することが可能です。大手の消費者金融もコンビニATMと提携していますが、利用手数料が無料ではありません。大抵は110円~220円の利用手数料がかかりますので、利用回数が多い方ほど不利になると言えるでしょう。■バンクイックと消費者金融の提携コンビニATMの利用手数料の比較バンクイックプロミスアコムアイフルセブン銀行ATM無料1万円以下の借入・返済:110円1万円超の借入・返済:220円1万円以下の借入・返済:110円1万円超の借入・返済:220円1万円以下の借入・返済:110円1万円超の借入・返済:220円ローソンATM無料1万円以下の借入・返済:110円1万円超の借入・返済:220円1万円以下の借入・返済:110円1万円超の借入・返済:220円1万円以下の借入・返済:110円1万円超の借入・返済:220円E-net無料1万円以下の借入・返済:110円1万円超の借入・返済:220円1万円以下の借入・返済:110円1万円超の借入・返済:220円1万円以下の借入・返済:110円1万円超の借入・返済:220円バンクイックは、利息負担が消費者金融に比べ低いことに加え、借り入れ後も提携コンビニATMの利用手数料がかからずお得に借りられる銀行カードローンです。バンクイックに関するよくある質問三菱UFJ銀行の普通預金口座を持っていなくても申込みはできる?申込みできます。銀行によっては、カードローンの申込みと同時に普通預金口座の開設を行うことが必須の場合もありますが、バンクイックは普通預金口座の開設をする必要はありません。また、普通預金口座を持っていないことが、審査で不利になること(金利や利用限度額に悪影響)はありませんので安心してください。パート、アルバイトでも申込みはできる?パート、アルバイトでも、原則安定した収入があれば申込みが可能です。ただし、期間限定のリゾートバイト、単発のお仕事は安定した収入とはみなされませんので注意しましょう。外国人でも申込みはできる?永住許可を受けている方であれば申込みが可能です。百円単位で借入れできる?百円単位での借入れはできません。ATMでの借入れは1千円単位、振込での借入れは1万円単位で借りることができます。バンクイックに在籍確認はある?職場の同僚にバレない?バンクイックは、電話での在籍確認が実施されます。ただし、プライバシーには徹底的に配慮し、電話に出た人に対しカードローンの申込みだとバレないよう慎重なやり取りを行ってくれます。そのため、在籍確認で職場の同様にカードローンだとバレてしまう心配はいらないでしょう。在籍確認の実際のやり取りの一例は以下のようになります。■申込み者本人が電話に出た場合はい、〇〇株式会社です。△△(銀行名)と申しますが、□■様はいらっしゃいますか?はい、□□は私です。□□様、先日お申込みいただいた件で確認のお電話をさせていただきました。こちらで完了とさせていただきます。失礼いたします。(生年月日も確認される場合もあり)■申込者本人以外が電話に出た場合はい、〇〇株式会社です。△△(銀行名)と申しますが、□□様はいらっしゃいますか?申し訳ありません、□□は席を外しております。承知いたしました、ではまたあらためてお電話いたします。失礼いたします。■在籍確認で聞かれること・名前や生年月日の確認のみ審査の期間、融資スピードはどれくらいかかる?最短翌日以降となります。また、審査状況により翌日以降となる場合もあります。特に申込みが集中すると予想される年末年始や長期休暇前などは、余裕を持って申込みをおこなうのが安心です。入会金、年会費はかかる?バンクイックに入会金、年会費はありません。そのため、将来予期しない出費のために備えたいという方も、今から作成しておいて金銭的な負担はありません。契約後のバンクイックならではのメリットはなに?特に、ATMが無料で使える点です。三菱UFJ銀行だけでなく、セブン銀行やローソン銀行、イーネットといった提携コンビニATMでの利用も可能です。他の銀行カードローンでは、ATMの利用手数料がかかってしまう場合もありますが、バンクイックは無料で利用できます。銀行カードローンは審査が厳しいと言われているので借りられるか不安・・瞬殺されそうで心配です。審査が不安な方は、年齢・年収・他社の借入状況を入力するだけで借入れできるか簡単に診断できる、「お借入診断」を試してみましょう。診断結果がそのまま実際の審査の結果とイコールになるとは限りませんが、診断を試すことで不安を和らげられるかもしれません。保証会社のアコムで借りているけど審査は不利?審査が不利になるとは限りません。期日通りにきちんと返済を続けている、既に完済したなどの利用実績があれば、逆に審査でポジティブに判断されることもあります。これまでどのように借入れ、返済を続けてきたかの利用実績がポイントとなります。当然、返済の遅れ等のネガティブな実績なら、審査に悪影響を及ぼすと考えられます。まとめ本記事では、三菱UFJ銀行カードローンバンクイックの2ch(現5ch)を中心とした評判について紹介しました。あくまでもネット上の匿名の口コミですのでその情報の真偽の判断は自己責任ですが、参考となる情報がたくさんあることも事実です。情報の取捨選択をしっかりとして、申込みを検討する際に役立てていきましょう。まず大前提としてですが、バンクイックは銀行カードローンの中でもトップクラスの利用者数と人気を誇るカードローンです。おすすめの銀行カードローンと言えますので、2ch(現5ch)の評判を参考にしてぜひ申し込みを検討してみましょう。また、三菱UFJ銀行以外の銀行カードローンの2ch(現5ch)を中心としたネット上の口コミや評判も解説しています。オリックス銀行カードローンの2ch(現5ch)での口コミや評判は?審査は甘い?千葉銀行カードローンの2ch(現5ch)での口コミや評判は?審査は甘いの?スルガ銀行カードローンの評判は?2ch(現5ch)で審査が甘いという評判は本当?

-

アイフルの2ch(現5ch)の口コミや評判は?審査は甘いの?欲しい商品や気になっているものがあるときに、評判や口コミを調べるためによく2ch(現5ch)を使う方がいると思います。カードローンやキャッシングジャンルに関しても、商品毎に多くのスレッドが2ch(現5ch)には立っていますので参考にすることをおすすめします。本記事では、アイフルへの申込みを検討している方が参考にできるよう、アイフルの2ch(現5ch)に関する口コミや評判についてまとめました。良い口コミだけでなく、正直にマイナスの口コミもまとめました。メリットデメリットの両方を理解して、正しい知識を手に入れてから申し込みをしてください。本記事の内容は、いわゆる働きやすさの口コミや評判でなく、申し込みをする側(顧客)目線の2ch(現5ch)の口コミ、評判ですので注意してください。審査を受ける前は、果たして自分が審査に通るのか誰もが不安になると思います。アイフルの審査に関する評判や口コミに関しても2ch(現5ch)に書いてあります。審査の不安を和らげる為にもぜひ参考にしてみてください。著者からのアドバイスアイフルは大手の消費者金融会社で、たくさんの口コミがネット上にあります。匿名の投稿がほとんどですので、情報の取捨選択や真偽の判断は自己責任となりますが、参考になる情報もたくさんあります。<アイフルの商品概要>実質年率3.0%~18.0%最高利用限度額800万円月々の返済額4000円~即日融資○保証会社なし(アイフルにて完結)申し込み対象・満20歳以上69歳までの方・定期的な収入と返済能力を有する方担保、連帯保証人不要使いみち不問<アイフル>アイフルの2ch(現5ch)を中心としたネットの口コミネット上の口コミを調べてみたところ、様々な投稿がされていました。なぜ甘いという口コミが広まっているのかという根拠ですが、以下の口コミからだと考えられます。3社目のカードローンでも通りました。借り過ぎていると思われるかなと不安でしたがよかったです。ちなみに総量規制の上限(年収の3分の1)には到達していない状況でした。アルバイトだけど審査に通った。収入が高くないことが不安だったけど、借りれてよかったです。新卒の社会人でも審査に通った。まだ働いて数カ月で年収は見込みの計算で申告しました。審査に通るか不安でしたが、無事通ってよかったです。以上のような口コミから、アイフルは審査が甘いという噂になっているようです。しかし、果たしてこのような理由はアイフルは審査が甘いということに繋がるのでしょうか?答えはノーです。実際、3社目のカードローンでも返済と収入のバランスが良ければ審査に通りますし、アルバイトやパートで収入を得ている方も申込み条件に合致します。また、新卒の社会人でも安定した収入があれば審査の上、返済能力があると判断されれば審査に通ります。アイフルは大手の消費者金融カードローンですから、スコアリングシステムを用いた厳格な審査をシステマチックに行っています。他社の審査に落ちたからと言ってアイフルの審査に必ず通るとは言えないでしょう。ただし、審査の内容、基準はまったく同じではありません。逆に他社の審査に通らなくてもアイフルの審査に通ることもあります。結局のところ、申し込んでみないと結果はわかりません。アイフルでは1秒お試し診断が用意されていますので、まずはお試し診断を試してみることをオススメします。ただし、収入と支出のバランスに関係なく、アイフルは総量規制という法律に該当しますので、以下の条件に該当する方は借入れの対象とはなりませんので注意しましょう。<総量規制とは?>総量規制とは、年収の3分の1以上のお金を貸金業者から借りることができないことを定めた貸金業法です。例えば、年収300万円の人は、100万円が貸金業者から借入れできる最大の借入れ金額です。カードローンの他にクレジットカードのキャッシングもこの規制の対象になります。上記の総量規制に該当しない方は、アイフルで借入れができる可能性が高いです。下記の手順を参考にして、アイフルへ申し込んでみましょう。アイフルでよくみられる良い口コミのまとめ・職場への電話による在籍確認がないとのことだったので安心した・スマホだけで申込みが完結したので手続きが楽だった・申込みから1時間かからずすぐに借りられた。審査が早かった・無利息の期間があるのが嬉しいアイフルでよくみられる悪い口コミのまとめ・金利が高い・審査に通ると思ったのに落ちたアイフルの申込み~借入れの体験談ここでは、実際にアイフルを利用した方々の体験談を3つご紹介します。申し込みを検討している方にとって、審査の通りやすさや利用時の注意点をイメージする参考になるはずです。体験談①:フリーターでも通った!審査は思ったより柔軟だった私は20代後半のフリーターで、正社員経験はなし。バイト収入は月12~13万円程度で、普通に考えればカードローンの審査なんて通らないと思っていました。ネットでも「正社員じゃないと厳しい」とか「派遣やフリーターは門前払い」といった意見を目にしていたので、半分諦めながらもダメ元でアイフルに申し込みました。結果から言うと、通りました。もちろん希望額の30万円ではなく10万円の枠でしたが、それでも無担保・保証人なしで借りられたのは本当にありがたかったです。5chでも「アイフルはバイトでも通ることがある」と書かれていましたが、実際に自分がそうだったので納得しました。審査の流れは思った以上にスムーズで、スマホから申し込んで30分ほどで仮審査の結果がメールで届き、その後に本人確認の電話。収入の証明は提出せず、勤務先確認の電話だけでOKでした。電話対応も柔らかくて、必要最低限のやり取りで済んだので「消費者金融=怖い」というイメージは一気に払拭されました。利用してみて気づいたのは「収入が低くても安定していれば通る」ということです。私はバイトを3年以上続けていたのですが、これが安定とみなされたのかもしれません。ネット掲示板でも「勤務年数が短いと落ちる」という書き込みを見かけましたし、逆に続けていればフリーターでも望みはあると実感しました。体験談②:他社で落ちたけどアイフルは通過!担当者の対応も安心感あり私は30代前半、会社員ですが年収は300万円程度。すでにクレジットカードのリボ払い残高が30万円あり、プロミスに申し込んだときはあっさり審査落ちしました。そのため「アイフルも厳しいだろうな」と思いつつ、最後の希望を託すつもりで申し込みました。結果は、まさかの可決。限度額は20万円と控えめでしたが、他社で落ちた直後だっただけに本当に驚きました。5chでも「他社NGでもアイフルならいけた」という体験談を見たことがありましたが、自分がその立場になるとは思っていませんでした。特に印象的だったのは、電話での対応です。女性のオペレーターの方が非常に丁寧で、「現在の収入と支出のバランスから、このくらいなら無理なく返済できると思います」と説明してくれたんです。こちらが「借りたい」立場なのに、あくまで「無理をさせない」姿勢だったので安心感がありました。掲示板の口コミでは「対応が優しい」という意見と「事務的」という意見が両方ありますが、私の場合は前者でした。人によって当たり外れはあるにせよ、少なくとも私はとても好印象を持ちました。アイフルは審査基準が絶対に甘いわけではないと思いますが、返済計画が立てられる範囲であれば柔軟に見てもらえるのだと感じました。体験談③:即日融資で助かった!ただし金利は高めなので注意私は40代男性、自営業をしています。売上の入金が遅れ、仕入れの支払いに間に合わず、急遽10万円ほど必要になりました。銀行系カードローンに申し込んでみましたが「審査に数日かかる」と言われ、どうしても当日中に資金を用意する必要があったため、最短即日で借りられるというアイフルを利用することにしました。朝9時頃にネットから申し込み、すぐに必要書類をアップロード。その後1時間ほどで審査通過のメールが届き、アプリから振込依頼をすると正午過ぎには口座に入金されていました。5chで「本当に即日で借りられた」という書き込みをよく見ていましたが、実際に体験するとスピード感に驚きます。ただ、注意すべきは金利です。私は年18%で契約となり、数ヶ月返済しただけで利息が2万円以上つきました。掲示板でも「金利は高いから短期利用に限る」という意見を見ましたが、まさにその通り。長期で借りると利息負担が大きくなるので、即日融資のメリットを活かすなら、短期で返済できる計画を立てることが大切だと痛感しました。結果的に急場をしのげたのでアイフルには感謝しています。銀行カードローンのように低金利でじっくり借りたい人には不向きかもしれませんが、「とにかく今日中に」という人には心強い存在だと思います。3つの体験談から分かるように、アイフルは「正社員でなくても安定した収入があれば通る可能性がある」「即日融資のスピードが魅力」といった特徴が見えてきます。一方で、やはり金利は高めに設定されているため、長期での借入には不向きです。短期的な資金ニーズに対応するには心強い選択肢となりますが、利用する際は返済計画をしっかり立てることが重要だと言えるでしょう。アイフルは審査が甘い?厳しい?一般的に銀行カードローンは金利が低く利息負担を少なく借りられるため審査が厳しい、一方でアイフルなどの消費者金融カードローンは金利が高く、その分審査は甘いと言われがちです。銀行カードローンの審査はより厳しいですが、アイフルなどの消費者金融カードローンの審査は甘いわけではありませんので誤解しないようにしましょう。「審査が甘いカードローン」は、正規の金融会社ではありません。毎月安定した収入があり、返済能力があると判断されなければ融資を受けることができません。誰でも借りられるというキャッシングは正規の業者ではありません。金利が高いから審査が甘いというわけではない消費者金融カードローンも銀行カードローン同様に、システマチックで厳格な審査を実施しています。カードローンによって、審査基準の違いはありますが、消費者金融カードローンだから誰でも審査に通るわけではありません。アイフルの審査においては、具体的な採点基準は公開されていませんが、一般的には下記の項目は審査されますので確認しておきましょう。勤務先、勤続年数、年収、勤務状況、年齢、家族構成、居住形態、居住年数、加入保険種別、電話区分家族構成の採点:独身・家族同居 > 既婚・家族同居・子なし > 既婚・家族同居・子あり > 既婚・同居なし > 独身・1人暮らし(※独身で家族と同居の方の採点評価は高くなると一般的に言われてます。)勤務先が大手の会社で安定しているか、勤続年数は長いかなど審査項目は多岐に渡ります。他社の借入れ状況も重要他社の借入れ状況も審査には大きく影響します。総量規制の関係はもちろんですが、当然他社の借入れが少なければ少ない程審査には好印象です。借入れ件数:少ない程有利借入れ期間:長い程信用がアップして有利居住形態は持ち家が審査には好印象居住形態は以下の順で審査には有利となります。本人名義の持ち家>家族名義の持ち家>社宅>賃貸マンション・アパート>公営住宅ただし、賃貸アパートや公営住宅だからといって審査には通らないわけではありません。そこまで気にしなくてもよいと考えられます。雇用形態は正社員だと有利になる雇用形態は、有期雇用よりも無期雇用が安定性があると判断され有利になります。正社員>契約社員>派遣社員>アルバイトアイフルは年金収入があれば借りられる?結論からお伝えすると、アイフルは年金収入のみでは借りることができません。毎月の安定した収入を得ていることと申し込み対象者に定義していますが、年金収入は該当しません。残念ですが他のカードローンを探しましょう。年金収入のみでも借りられるカードローンは、銀行カードローンに多くあります。ご自身が利用している銀行で取り扱っているカードローンが、年金収入のみでも申し込みができるのか調べてみましょう。また年金を担保にして借りられる制度もあります。「審査が甘い」と宣伝しているキャッシングは要注意!「審査が甘い」、「誰でもすぐに借りられる」などの宣伝をしているキャッシングは要注意です。このような宣伝をしている金融会社からは絶対に借りないようにしましょう。キャッシングやカードローンの広告において、誇大広告の禁止が強く法令で義務付けられています。不法な表現事例としては以下のような文言が当てはまります。・返済でお悩みの方 ・多額借入中の方も ・借金で困っている方 ・他店○件以上でも可 ・他店○○万円以上借入れの方も可 ・失業中の方 ・ジャンジャン融資 ・完全融資 ・無制限貸出し ・必ず貸します ・100%ご満足 ・お断りすることはありません ・名刺 1 枚でご融資OK ・希望額OK ・その場で○○万円 ・年齢不問 ・どなたでも貸します ・ご夫婦で○○万円 ・無条件、無審査で○○万円参考:https://www.cedyna.co.jp/shifts/omc/card/images/ad_judge.pdf不法な表現のほんの一例となりますが、容易に借り入れできる連想をさせる言葉は適切ではないということです。このような言葉で表現している広告があれば、違法な金融会社と疑うのが吉です。目の前の甘い言葉に誘われて連絡を取ったり、申込みをすることは辞めましょう。アイフルの公式ユーチューブチャンネルアイフルには公式ユーチューブチャンネルがあります。TVCMでもお馴染みのユニークな動画が投稿されていますのでぜひ視聴してみてください。カードローンを親しみやすく、そして安心感が生まれるような動画を視聴することができます。アイフルに関するよくある質問(Q&A)これから申し込みをする、あるいは申し込みを検討している方に向けて、アイフルのよくある質問をQ&A形式でまとめました。無職でも申込みはできる?仕事(パート・アルバイト可)をはじめた後、申込みができます。WEB申し込みをした後、何時ごろに連絡が来る?申込み受付後、可能な限りはやく連絡するよう配慮してくれます。ただし、申し込みが混雑している時は時間がかかる場合があります。また、メールでの連絡の場合もあります。※21時以降に申込みした場合は、翌日の連絡となります。ただし、21時以前の申込みでも混雑時は翌日の連絡となる場合があります。即日融資は可能?可能です。WEB申込みなら最短18分融資も可能(*申込み時間や審査状況により希望に添えない場合あり)です。また、土日祝日中の申込み~融資も可能です。ローンカードはいつ頃届く?郵送の場合、原則契約の翌営業日に発送されます。住んでいる地域によって、発送日数は変わります。※来店受取を希望の場合は、即日発行が可能です。申込みの時に、自宅や勤務先へ確認の電話がかかってくるのですか?プライバシーに十分配慮し、担当者の個人名で電話連絡がきます。ただし、申込み者のほとんどの方が在籍確認の電話がなく契約をすることができています。アイフルは、原則電話による職場への在籍確認はないので安心してください。現住所と本人確認書類の住所が違うのですが、どうすればよいですか?現在の住所と本人確認書類の住所が異なる場合は、本人確認書類に加え「住民票の写し」や「公共料金の領収書」など、現住所が確認できるものを準備しておけば問題ありません。アイフルで借りる最短最速の手順①WEB申し込みパソコンやスマホから公式HPにアクセスし、必要事項を入力し、申し込みます。↓②審査結果の通知メールや電話で審査結果が通知されます。↓③ローンカードの発行、または振込融資自動契約機(てまいらず)でローンカードを発行し、隣接のATMや提携ATMで借り入れができます。または、振込融資も可能です。アイフルの審査回答時間は?アイフルは24時間いつでもネット申込みが可能ですが、審査は24時間実施しているわけではありません。即日融資を希望する場合は、審査回答時間内に確実に申込みを行いましょう。■アイフルの審査回答時間曜日審査回答時間平日及び土日祝日9時~21時上記の通り、アイフルの審査回答時間は曜日に関係なく9時~21時となっています。審査時間は、混み具合や審査状況によって前後しますが、1時間程度をみておくと安心でしょう。その為、即日融資を受けたい場合は、20時までに申込みをしておくことを推奨します。21時を超えても審査回答が届かない場合は、翌日9時以降の回答となります。アイフルは勤務先への在籍確認が必須?アイフルは、原則在籍確認なしで借りることができます。アイフル公式サイトには、申込みされた方の99.7%が勤務先への電話確認なしで審査に通っているとの情報が記載されています。勤務先への電話確認なしということは、保険証や給与明細などの提出された書類で収入実態を確認し、電話連絡による在籍確認が省略されていると考えられます。職場への電話連絡による在籍確認が心配な方はアイフルで借りましょう。Q:申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってきますか?A:お申込みの際に自宅・勤務先へのご連絡は行っておりません。在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。実際、99.7%のお客様には、 電話での在籍確認を実施しておりません。アイフル公式サイトより引用アイフルの口コミや評判のまとめ。評判から見える実態と注意点審査の傾向やユーザーのリアルな声を紹介してきました。ネット上の匿名掲示板では、良い口コミも悪い口コミも率直に語られており、申込みを検討している方にとって有益な参考情報が詰まっています。まず、アイフルは「審査が甘い」という声が見受けられる一方で、それは「他社で借入があっても通った」「アルバイトでも申し込めた」といった個人のケースに基づく感想であり、審査基準が特別に緩いという意味ではありません。実際には、勤務先や年収、雇用形態、他社借入の有無など、多角的なスコアリング審査が行われています。誰でも簡単に借りられるというわけではなく、返済能力が重要視される点は他社と同様です。良い口コミとしては、「在籍確認がなかった」「即日融資が可能だった」「無利息期間がありがたい」といった、利用者視点での利便性が挙げられています。とくにプライバシー配慮が徹底されており、職場に電話が来ないケースが99.7%というデータは、多くの申込者に安心感を与えています。一方で、「金利が高い」「審査に落ちた」という声もあり、消費者金融ならではの注意点があるのも事実です。金利については、上限18.0%と法律で定められている範囲内とはいえ、銀行カードローンと比べれば高くなります。そのため、短期返済を意識した計画が必要です。また、年金収入のみの方は申し込み対象外となる点、総量規制(年収の3分の1まで)に該当する方は利用できない点など、基本的なルールも押さえておくことが重要です。結局のところ、アイフルは大手消費者金融としての実績と信頼があり、正しく使えば非常に便利なサービスであることは間違いありません。ただし、「誰でも借りられる」という誤解を持たず、事前に情報を集め、自身の収支状況を冷静に見極めたうえで申し込みを検討することが大切です。アイフル金利利用限度額実質年率2.50%~18.00%800万円まで無利息期間土日の借入れあり〇■おすすめポイント・30日間の無利息期間あり!・土日も申込みから借入れまで即日融資可能(※申込の曜日、時間帯によっては翌日以降の取扱となる場合あり)・最短18分融資も可能!*お申込み時間や審査状況によりご希望に添えない場合があります。↓他の大手消費者金融会社の口コミや評判のまとめはこちら↓SMBCモビットの評判を徹底調査!2ch(現5ch)で審査が甘いと評判?

-