広告・プロモーション等を含みます。

広告・プロモーション等を含みます。

月収10万円、年収120万円以下でも借りれるカードローンは?

本記事では、月収が10万円以下、年収にして120万円以下の方も借りられるカードローンを紹介します。

「月収10万円以下だし、どうせ審査に通らないからカードローンの契約をするのは無理だろう」と考えている方も多いでしょう。実際、カードローンへの申し込みをしない理由として、年収の低さを挙げてる方は多くいます。

しかし、月収10万円以下、年収が120万円でもカードローンでお金を借りられる可能性は十分にあります。必ず契約できるとは限りませんが、口コミや評判で月収10万円以下の方でも審査に通った大手で安心のカードローンを中心に紹介します。

特に、パート主婦やアルバイトをしている学生など、正社員の平均年収よりも低い方はぜひ参考にしてください。パート、アルバイトでも審査に通る可能性が高いおすすめのカードローンはたくさんあります。

\申込みはコチラ/

最短即日融資も可能!パート・アルバイトの方も審査に通ったという口コミが多数みられます。スマホで借入れまでのすべての手続きが完結できる点も魅力です。

月収が10万円でもカードローンの審査に通過するための年収は満たしています。総量規制により年収の3分の1以内の利用限度額となることは確実ですが、審査に通過する可能性は十分にあるでしょう。ただし、既に他社で借入れをしている場合など、返済能力があるかどうかが重要なポイントになります。

月収10万円以下でもカードローンを借りられる?審査に通るポイントは?

月収10万円以下の方の雇用形態は、パート、アルバイトが多いでしょう。主婦の方、大学生、フリーターなど、一般サラリーマンの平均的な年収の方に比べると、年収が低いです。

そんなときに、「カードローンでお金を借りたい」、「一時的にカードローンで工面したい」など、切実に考えると思います。そこでネックになるのが収入だと思いますが、カードローンは、一般サラリーマンの平均年収よりも低い、パート、アルバイトの方でも申込みが可能です。

資金使途が、車の購入や車検、子供の学費など特定の使い道で決まっている場合には、カーローンや教育ローンなどの目的別ローンの方が金利が低くおすすめです。しかし、カードローンの申込み手続きに比べると少し手間がかかることが多いです。手続きをWEBだけで完結したい、即日融資を希望する場合はカードローンをおすすめします。

月収の高さも審査の上では重要ですが、最も大切なのは収入に対する支出の割合です。

いくら月収が高くても支出がその内8割を占めていたら、返済に回すことが出来るお金は限られますよね。

例えば、SMBCモビットなら月々の返済は最少4000円からです。月収が10万円以下でも支出の割合が低く、返済出来ると判断されれば審査には通ります。

上記の理由から、月収が単に低いから審査に通らないとは限らないのです。もう一度お伝えしますが、大切なのは、「収入と支出のバランス」です。

ただし、注意点があります。どのカードローンの審査でも、収入は安定した継続することが前提条件です。下記のような不定期な収入は申込みの対象とはならないので注意しましょう。

<カードローンの申込み対象とならない収入>

・チラシ配り、ティッシュ配り

・期間限定の年賀状、お歳暮配達

・シーズンのみのリゾートバイト

※上記以外でも、短期アルバイト・パート収入は申込みの対象となりません。

ちなみに職種は特に関係ありません。アルバイト・パート以外でも、派遣社員、契約社員の方もカードローンの申込みは可能です。

加えて、勤続年数が長ければ長い程収入は安定しているとみなされ、仕事を辞める可能性も低いとなりますので、審査に有利になるでしょう。

雇用形態でカードローンの審査に有利となるのは、正社員>契約社員>パート、アルバイトと一般的に言われています。ただし、パート・アルバイトでも毎月安定した収入があれば十分に借りることができるので過度な心配はいりません。

審査に通るのか心配な方は、消費者金融に申し込むとよいでしょう。銀行カードローンの審査通過率は、約10%~30%と言われている一方で、消費者金融は約30%~40%です。

審査通過率に違いがあるのは、金利が低い銀行カードローンは審査が厳しいのが理由です。銀行カードローンよりも幅広いステータスの方に対応しているのが消費者金融です。

年収120万円以下ならいくらまで借りられる?

カードローンは、年収が少ない方でも利用できる場合があります。貸金業法の「総量規制」により、消費者金融などの貸金業者からの借入は原則として年収の3分の1までと定められています。

つまり、年収120万円以下の方であれば、最大でも40万円程度が借入可能な上限となります。

ただし、これはあくまでも理論上の上限であり、実際の借入額は申込者の勤務形態(正社員・パート・アルバイトなど)や勤続年数、信用情報などによって変わります。

多くのケースでは、初回の借入は10万円〜20万円程度に設定されることが多く、返済実績に応じて徐々に増枠される仕組みが一般的です。

また、銀行カードローンの場合は総量規制の対象外ですが、各社独自の審査基準があるため、やはり無理のない返済能力が重視されます。少額の借入であっても、安定収入があることを示せるかどうかが審査のカギです。年収が低くても、継続的な収入があれば十分にチャンスはあります。

カードローンと他の選択肢(クレカ・後払い)を比較

急な出費が必要なとき、カードローン以外にもクレジットカードのキャッシングや後払いサービス(BNPL)など、いくつかの選択肢があります。それぞれの特徴を理解し、自分に合った方法を選ぶことが大切です。

まずカードローンは、現金として自由に借りられるのが最大のメリットです。用途は自由で、借入限度額の範囲内なら繰り返し使えるのも便利です。また、契約後はATMなどでいつでも引き出せるため、急な支払いに即対応できます。

一方、クレジットカードのキャッシングは、カードを持っていればすぐに利用できる反面、金利が高めで限度額も低い傾向があります。また、利用明細に「キャッシング利用」と記載されるため、家族にバレやすい点も注意が必要です。

後払いサービス(PayPayあと払い・バンドルカードなど)は、手軽さが魅力ですが、少額利用に限られることが多く、返済を延ばすと遅延損害金が発生することもあります。

まとまった額を現金で借りたい場合はカードローンが最も柔軟で対応力が高いと言えるでしょう。ただし、どの手段も計画的な利用と返済が前提です。用途や金額に応じて、最適な選択をしましょう。

カードローン審査で大切なポイントは?どの項目が重要?

パート、アルバイトの方でもカードローンでお金を借りることは十分に可能であることを解説しましたが、それでも不安な方は下記を参考にしてください。

まず、カードローンの審査に落ちてしまう人の特徴を解説します。

カードローンの審査に落ちてしまう人の特徴

①収入に対して支出が多い

②年収の3分の1以上の借入を既にしている(※総量規制)

③収入が安定していない

④過去に延滞または金融事故を起こしている

上記にひとつでも該当している方は審査に通ることは難しいと考えてよいでしょう。各項目とも、カードローンの審査で重要視される項目となります。

また、カードローンの審査でチェックされる各項目は以下が基本です。これらのうちひとつでもネガティブな情報があると審査に落ちてしまうわけではなく、すべての項目を総合的にみて審査の可否が決まりますが、参考情報として確認してみてください。

審査の採点項目をクリアしている?

具体的な採点基準は公開されていませんが、下記の主な採点項目が審査されます。

勤務先、勤続年数、年収、勤務状況、年齢、家族構成、居住形態、居住年数、加入保険種別、電話区分

家族構成の採点:独身・家族同居 > 既婚・家族同居・子なし > 既婚・家族同居・子あり > 既婚・同居なし > 独身・1人暮らし(※独身で家族と同居の方の採点評価は高くなると一般的に言われてます。)

勤務先が大手の会社で安定しているか、勤続年数は長いかなど審査項目は多岐に渡ります。

他社の借入れ状況も重要

他社の借入れ状況も審査には大きく影響します。総量規制の関係はもちろんですが、当然他社の借入れが少なければ少ない程審査には好印象です。

借入れ件数:少ない程有利

借入れ期間:長い程信用がアップして有利

居住形態は持ち家が審査には好印象

居住形態は以下の順で審査には有利となります。

本人名義の持ち家>家族名義の持ち家>社宅>賃貸マンション・アパート>公営住宅

ただし、賃貸アパートや公営住宅だからといって審査には通らないわけではありません。そこまで気にしなくてもよいと考えられます。

雇用形態は正社員だと有利になる

雇用形態は、有期雇用よりも無期雇用が安定性があると判断され有利になります。

正社員>契約社員>派遣社員>アルバイト

月収10万円以下の人におすすめのカードローンは?

月収が10万円以下の方におすすめえしたいカードローンは、大手消費者金融カードローンのSMBCモビットと銀行カードローンの三菱UFJ銀行銀行カードローンのバンクイックです。

SMBCモビットは、毎月の最少返済額が付き4,000円、バンクイックは最少1,000円の返済となります。どちらも月々の最少返済額が低く、余裕をもって返済することが出来るでしょう。

つまり、返済額が低いのでパート・アルバイト収入でも十分に返済できる設定となっています。月10万円の収入があれば、月4000円の返済は十分に可能ですよね。

そのため、収入に対する支出の割合が低く、毎月安定した収入があれば月収が低くても審査に通ることが可能です。

SMBCモビット、バンクイックの順に、商品内容と申込みから借入れまでの手順を詳しく解説します。パート、アルバイト収入で月収が10万円以下の方は申込みを検討してみましょう。

SMBCモビットの商品内容と申し込み手順

SMBCモビット

WEBのみで申込完結!今すぐ借りたい方はSMBCモビット!

| 実質年率 | 3.0~18.0% |

| 最高限度額 | 800万円 |

| 月々の返済額 | 4000円~ |

| 即日融資 | ○(申込の曜日、時間帯によっては翌日以降の取扱となる場合もあり) |

| 申込み資格 |

年齢満20歳~74歳の安定した定期収入のある方(SMBCモビットの基準を満たす方) |

| 申込に必要な書類 | 運転免許証(お持ちでない方は健康保険証など) |

| 担保・保証人 | 不要 |

| 返済日 | 毎月5日、15日、25日、末日から選択 |

| 返済方法 | ATM返済、振込返済ならびに口座振替 |

2022年10月31日以降、申込み年齢の上限が69歳から74歳に引き上げられました。この変更によって、今まで年齢で申込みが出来なかった70代の方も申込みが可能となりました。ただし、年金収入のみでは申込みができない点に注意しましょう。年金収入以外の安定した収入がある70歳~74歳の方はぜひ検討してみましょう。

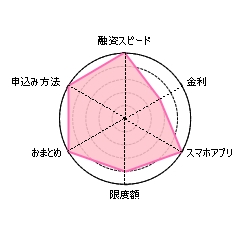

一目でわかるSMBCモビットの総合チャート

SMBCモビットの特徴は融資までのスピードがとにかく早いことです。最短即日借入も出来るので、急ぎで借りたい方にピッタリです。スマホのみでATMから借入れできる業界初のアプリも大注目です。

SMBCモビットはスマホのみで申込から契約手続きまで完了できます。

面倒な郵送や来店の手続きが必要なく、いつでもどこでも場所、時間を気にする必要なく申込みが可能です。ローンカードの発行はありません。

ローンカードを持たないメリットは、財布にカードを入れておく煩わしさがないこと、財布からカードを取り出したときに家族や友人にバレてしまう心配がないことです。

独身で一人暮らしなら心配はないと思いますが、実家暮らしや彼女と同棲、ルームシェアをしている方はWEB完結申込がおススメかもしれません。

①WEB申し込み

パソコンやスマホから必要事項を入力し、申し込みます。

②審査結果の通知

メールか電話の希望した方法で審査結果が通知されます。

③在籍確認の電話

勤務先に在籍確認の電話が掛かってきます。

④振込融資またはローンカードの発行

原則24時間最短3分で振込可能です。

⑤ATMにて借り入れ

ローンカードを発行した場合は、自動契約機隣接のATMやコンビニなどの提携ATMで借り入れができます。

三菱UFJ銀行カードローン「バンクイック」の商品内容と申込み手順

24時間いつでもどこでもスマホからWEBのみで申込みを完結できます。金利も年1.4%~年14.6%と消費者金融カードローンと比べて格段に低く借りることができます。

| 金利 | 年1.4%~年14.6% |

|---|---|

| 利用限度額 | 10万円~800万円 |

| 申込み対象者 |

・年齢が満20歳以上65歳以下の国内に居住する個人の方で、保証会社(アコム(株))の保証を受けられる方。 |

申込み方法は、Web(パソコン・スマートフォン・アプリ)申込み、電話からの申込みの2通りとなります。当サイトでは、いつでもどこでもすぐにスマホから申込みが可能な「web申込み」を推奨します。

<申込みから借入れまでの手順>

①申込み:「お申込ボタン」から申込画面へ進み、必要事項を入力します。

↓

②書類提出・審査:指定の書類を提出し、所定の審査を受けます。審査にあたって本人確認書類・収入証明書(利用限度額50万円超をご希望の場合)が必要となります。必要書類を準備し、Webアップロード・郵送・FAXのいずれかの方法で提出します。

↓

③審査回答・契約:Eメールまたは電話にて審査結果・契約内容を最短で翌営業日に回答します。審査結果の連絡は9時~21時(土・日・祝日は9時~17時)までとなり、申し込みの受付時間、審査状況によっては、審査結果の回答が翌営業日以降になる場合があります。

↓

④カードの受け取り:郵送でカードを受け取ります。受け取り方法は、申込時に選択できるので都合の良い方を選択しましょう。また、マイナンバーカードによるIC認証を実施する場合、カードレスでの取り引きも可能です。

<申込みから借入れまでに必要な書類>

運転免許証等の本人確認書類、50万円超は収入証明書

必要書類は、webアップロードで簡単に提出が可能です。

月収が低いからと思って申し込まないのはもったいない!

これまで解説したように月収が10万円以下でも、毎月安定継続した収入であれば借入れできる可能性は高いです。

利用限度額は収入に見合って低くなってしまうかもしれませんが、それでもお金がピンチのときに借入れできたら本当に助かりますよね。

<総量規制により、借入れは年収の1/3まで>

総量規制とは、年収の3分の1以上のお金を貸金業者から借りることができないことを定めた貸金業法で、2010年に完全施行されました。年収が120万円であれば、借入れできる上限は40万円までとなります。

カードローンは、全国の提携ATM、特にコンビニATMならどこでも借入れと返済ができます。借りたいと思ったときにいつでも借入れできる利便性は重宝します。

審査が不安な方は、SMBCモビットは「10秒簡易審査」、バンクイックは「お借入診断」というメニューで、個人情報は入力せずに年収や他社ローンの借入れ残高を入力すれば簡易診断が可能です。こういったメニューも活用してみましょう。

月収10万円以下のカードローン申込みに関するよくある質問【FAQ】

学生アルバイトでも借りれるカードローンはある?

本記事で紹介したSMBCモビットは、学生の方でもアルバイト収入があれば借入れ可能です。

月収5万円でも借りれる?

月収5万円でも毎月安定した収入と返済能力があれば審査に通る可能性はあります。月収5万円=年収60万円となりますので、年収の3分の1の20万円以内が目安となるでしょう。

SMBCモビットとバンクイック、どちらがおすすめ?

一般的に、金利が低い銀行カードローンは審査が厳しいと言われています。この点から考えると、SMBCモビットの方がハードルが低いと言えるでしょう。

まとめ

月収10万円、年収が120万円でもカードローンの審査に通る可能性は十分にあります。もちろん、他社ローンの借入れが多く返済が既に厳しい、何社も借りている状態だと厳しいですが、収入と支出のバランスがよく返済能力があれば審査に通るでしょう。

地域密着の中小の消費者金融も数多くありますが、まずはSMBCモビットやプロミス、アイフルなどの大手の消費者金融のカードローンに申し込みをしましょう。

ただし、年収が120万円であっても、年金収入だけだったり、不定期収入で年収にすると120万円になるという場合は大体の大手の消費者金融のカードローンは申込み対象とはなりませんので注意しましょう。

毎月の収入ではなく、数か月に一辺の収入だと審査にマイナスとなります。

💡 このシミュレーターでできること

- 毎月の返済額がすぐに分かります

- 総利息額も自動計算

- 元利均等・元金均等の比較も簡単

借入額・年利・期間を入力するだけで、簡単にシミュレーションできます。

返済シミュレーター

毎月の返済額:- 円

総返済額:- 円

総利息額:- 円

\最短15分で融資完了/

| 実質年利 | 3.0%~18.0% |

|---|---|

| 融資までの時間 | 最短15分(申込みの曜日、時間帯によっては翌日以降の取扱いとなる場合あり) |

| 無利息期間 | なし |

| 利用限度額 | 1万円~800万円 |

| 電話での在籍確認 | 原則なし |

\業界最速の3分で融資可能/

| 実質年利 | 4.5%~17.8% |

|---|---|

| 融資までの時間 | 最短3分(申込み時間や審査により希望に添えない場合あり) |

| 無利息期間 | 30日間(メールアドレス登録とWeb明細利用の登録が必要) |

| 利用限度額 | 1万円~500万円 |

| 電話での在籍確認 | 原則なし |

\無利息期間あり/

| 実質年利 | 3.0%~18.0% |

|---|---|

| 融資までの時間 | 最短18分(申込み時間や審査状況により希望に添えない場合あり) |

| 無利息期間 | はじめての方なら最大30日間 |

| 利用限度額 | 1万円~800万円 |

| 電話での在籍確認 | 原則なし |

掲載しているカードローンについて

■アイフル、レディースアイフルについて

※既にアイフルをご契約中の方は、ご利用いただけません。

※フリーター、主婦も申込み可能ですが、安定した収入がある方に限ります。

※最大50万円以下は原則収入証明書類不要(アイフル利用限度額50万円以下、且つ他社含めた借入総額100万円以下の場合)

※利用可能コンビニは「E-net設置店のみ」「イオン銀行ATM設置店のみ」

■アイフルの貸付条件について

※【商号】アイフル株式会社【登録番号】近畿財務局長(14)第00218号【貸付利率】3.0%~18.0%(実質年率)【遅延損害金】20.0%(実質年率)【契約限度額または貸付金額】800万円以内(要審査)【返済方式】借入後残高スライド元利定額リボルビング返済方式【返済期間・回数】借入直後最長14年6ヶ月(1~151回)【担保・連帯保証人】不要

■プロミス、プロミスレディースについて

※主婦、学生も申込み可能ですが、安定した収入がある方に限ります。

※30日間無利息サービスは、メールアドレス登録とWeb明細利用の登録が必要です。

※WEB契約で即日振込は、原則24時間最短10秒で振込可能。

■アコムについて

※フリーター、主婦、パート、アルバイトも申込み可能ですが、安定した収入がある方に限ります。

当サイト、カードローンプラス(+)では、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

■レイクについて

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

※60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

※365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

サイト管理人・執筆者プロフィール

サイト管理人・執筆者名 K

1985年生まれの40歳。複数枚(三井住友銀行カードローン、住信SBIネット銀行カードローン)のカードローンを所持しており、利用歴は10年以上。2023年は住宅ローンも借入れ。これまでのカードローン利用経験から感じたメリット、デメリットなど、利用者目線に立ったカードローンの様々な情報を紹介。また、大学新卒から約3年間某信用組合にて従事、住宅ローン、教育ローン、カードローンなどのセールス経験もあり。当サイトの記事は、口コミ・体験談を除き、すべて管理人が執筆。カードローンを検討している方の不安を解消できるような意義のあるサイト運営をモットーにしています。

資格:ファイナンシャルプランナー3級、簿記3級

勤務実績:某地方にある信用組合で3年間勤務(カードローンの取扱い実績あり)。現在は教育事業(中間管理職)に従事しています。

*最終更新日:2025年2月21日

【金融庁からの注意喚起について】

金融庁の借入れに関する注意喚起がされているページを紹介します。

■カードローン・借入れに関して

18歳、19歳のあなたに伝えたい!!~成年年齢引下げを踏まえて~

■後払い・給与ファクタリング・ファクタリングに関して

「今すぐ現金」「手軽に現金」にご注意ください!~いわゆる 後払い(ツケ払い)現金化 に要注意~

*金融庁HPへのリンクとなります。

<参考>

・銀行法 e-Govポータル(https://www.e-gov.go.jp)

・貸金業法 e-Govポータル(https://www.e-gov.go.jp)

当サイトはGMOグローバルサインにより認証されています。SSL対応ページからの情報送信は暗号化により保護されますので安心してご利用ください。

商号:SMBCコンシューマーファイナンス株式会社

登録番号:関東財務局長(14)第00615号

貸付利率:4.5%~17.8%(実質年率)

遅延損害金:20.0%(実質年率)

融資額:500万円まで

契約額:お客さまご指定の契約額(極度額)の範囲内で、SMBCコンシューマーファイナンス株式会社が決定した金額

返済方式:残高スライド元利定額返済方式

返済期間・回数:最終借入後原則最長6年9か月/1~80回

担保・連帯保証人:不要

商号:アイフル株式会社

登録番号:近畿財務局長(14)第00218号

貸付利率:3.0%~18.0%(実質年率)

遅延損害金:20.0%(実質年率)

契約限度額または貸付金額:800万円以内(要審査)

返済方式:借入後残高スライド元利定額リボルビング返済方式

返済期間・回数:借入直後最長14年6ヶ月(1~151回)

担保・連帯保証人:不要

商号:アコム株式会社

登録番号:関東財務局長(14)第00022号

貸付利率:3.0%~18.0%(実質年率)

遅延損害金:20.0%(実質年率)

契約極度額:1万円~800万円

返済方式:定率リボルビング方式

返済期間・回数:最終借入日から最長9年7ヵ月・1回~100回

担保・連帯保証人:不要

商号:三井住友カード株式会社

登録番号:近畿財務局長(14)第00209号

実質年率:3.00%~18.00%

遅延損害金:実質年率20.00%

(平年の場合、年365日の日割計算/うるう年の場合、年366日の日割計算)

商品限度額:利用限度額1万円~800万円

※利用限度額は利用状況に応じて最高800万円まで

返済方式:借入後残高スライド元利定額返済方式

返済回数および返済期間:最長60回(5年)ただし、返済能力その他の事情にかんがみ、合理的な理由があると当社が認めた場合には、最長106回(8年10か月)

担保・連帯保証人:不要

新卒で北関東にある某信用組合に入職し、3年間渉外係として従事。ファイナンシャルプランナー3級、簿記3級を保有。カードローン利用歴は17年。

カードローンや住宅ローンの経験があります。当サイトのすべてを監修しています。企業ではないことを活かし、カードローンの利用者目線を大切にした記事となることを心掛けています。