広告・プロモーション等を含みます。

広告・プロモーション等を含みます。

アイフルの審査に落ちたら2回目(2度目)の申し込みは可能?

アイフルは大手の消費者金融です。初めてお金を借りたのが「アイフル」という方も多いです。

ただし、借入れが出来るかは審査の上で決定されます。誰もが必ず審査に通るわけではなく、アイフル公式ホームページに掲載されている審査通過率の月次データをみると、平均して30%程度の審査通過率となっています。

3人のうち審査に通るのは1人という計算ですので、逆に審査に落ちてしまう人の方が多いという計算です。

「アイフルに申込みをしたけど、残念ながら審査に落ちてしまった・・・ただ、どうしてもお金を工面しなければいけないのでもう一度申込みをしてみたい」

こう思っている方もいるでしょう。そもそもアイフルの審査に一度落ちたのに、2度目の申込みは出来るのでしょうか?また、その際の審査のポイントについても解説をします。アイフルでの借り入れを検討している方はぜひ参考にしてくさい。

一度審査に落ちてしまったので2回目の審査を受けてみたいと考える方は多いでしょう。しかし、一度目の申込みをしたときよりも、状況が良くなっていなければ当然審査にはとおりません。年収はすぐ上がるわけでもありませんし、他社で借りているならその残債もすぐには減らせません。一度目の申込みから時間が経っておらず状況も変わっていない場合は他社のカードローンに新規申し込みすることをおすすめします。

\アイフルの申込みはコチラ/

パート、アルバイトでも申込み可能!初めての方なら最大30日間の無利息期間が付いているので、利息負担を少なく借入れすることができます。大手カードローンなので初めて借り入れする方にもおすすめです。

アイフルの審査に落ちたときに届くお祈りメール

アイフルに申し込んだ場合、まずはスコアリング審査(仮審査)が行われます。残念ながら基準を満たさず審査に通らなかった場合、以下のメールが届きます。

このたびは、アイフルにお申込いただき誠にありがとうございます。

審査の結果、今回は当社規定によりご希望にそえない結果となりました。

お客様の期待にお応えできるよう随時審査基準の見直しをおこなっております。

後日、あらためてお申込いただけましたら、融資可能になる場合もあります。

またのお申し込みをお待ちしております。

改訂によって異なるかもしれませんが、おおよそ同じ内容でしょう。「ご希望にそえない結果」というのは、融資ができないということで、審査に落ちたという意味です。

このメールが届いた方は、残念ながらアイフルで借入れすることはできません。

「後日、あらためてお申込みいただけましたら、融資可能になる場合もある」と記載されていますが、後日は数日ではありませんので注意しましょう。一般的に、半年は期間を空け年収の増加や他社借入額の減少など、スコアリング審査で前回より良いスコアを取れる見込みがなければ申し込むべきではありません。

アイフルへ2回目(2度目)の申込みは可能!

結論から言うと、アイフルへ2度目の申込みをすることは可能です。ただし、前回審査落ちしてからすぐに申込みをしても、審査に通る可能性は限りなく低いでしょう。

審査において大切なポイントとなる、収入や勤続年数、信用情報などが最初の申込みのときよりも改善していなければ審査に通ることはまずありません。

そもそも、1か月や2か月の短期間で収入はグンと上がるわけではありませんし、他社ローンの借入れ残高の減少も微々たる金額でしょう。

繰上げ返済をして完済でもしなければ審査に有利になることはありません。あとは、初回申込み時はアルバイトやパートだったけど、現在は正社員として働き始めたなどの状況の変化があればプラスに働くことはありますが、何も状況が変わっていない場合、審査に通るのは難しいでしょう。

それでもどうしてもアイフルで借りたい、再チャレンジしたいというのであれば、半年程度経ってから申込みをするのが無難です。出来れば、初回申込み時よりプラスの変化があると尚良いでしょう。

収入が半年で劇的に上がるとは考えにくいですが、昇給をしていれば有利になるかもしれませんし、勤続年数も半年長くなります。(当然、転職をしなかった場合です)

また、希望の借入れ額を初回申込み時より、低く希望することもポイントです。年収とのバランスにより1回目の審査に落ちてしまった可能性もあるので、慎重に考えましょう。

<アイフルへ2度目の申込みをする際のポイント>

初回申込みから半年以上の期間を置く

年収を上げる(昇給する、副業する)

希望借入れ額を前回より低くする

勤続年数を長くする

他社ローンを減らす

上記のポイントをクリアしていれば、2回目の申込みをして審査に通る可能性があるという考え方は、他社でも共通です。SMBCモビットやアコムでも同様と言えます。

年収が上がっていない、他社ローンが減っていない場合

上記の<アイフルへ2度目の申込みをする際のポイント>はクリア出来ないけど、今すぐにお金が必要という場合は、アイフル以外のカードローンへの申し込みを検討してみましょう。

アイフル以外のカードローンを検討する際に注意してほしいのは、「審査が甘い」「誰でもすぐに借りれる」など、法に抵触するような宣伝をしている会社は絶対に避けてほしいということです。

もし違法な会社で借りてしまったら、莫大な利息や返済額を迫られたり、大きなトラブルに巻き込まれる可能性もあります。

アイフル同様に、大手の消費者金融会に申し込みましょう。当サイトでは、「プロミス」、「SMBCモビット」をオススメします。

プロミスが消費者金融業界では最大手となりますので、既にプロミスには申し込んで審査に落ちてしまっている・・という方もいるかもしれません。その場合は、SMBCモビットがおすすめです。

プロミスの商品内容と申し込み手順

プロミス

最短3分での融資も可能!土日祝日も借入れOK! ※申込み時間や審査により希望に添えない場合あり

| 実質年率 | 年4.5%~年17.8%(30日間無利息) |

| 借入限度額 | 1万円~500万円 |

| 月々の返済額 | 2000円~ |

| 即日融資 | ○ |

| 申込み対象者 |

年齢18歳以上、74歳以下のご本人に安定した収入のある方 ※主婦、学生の方でも、パート、アルバイトによる安定した収入がある場合申込み可能 |

| 資金使途 |

生計費に限る。 |

| 返済期日 | 5日、15日、25日、末日の中から選択 |

| 担保・保証人 | 不要 |

プロミスの即日融資の流れ

①WEB申し込み

パソコンやスマホから必要事項を入力し、申し込みます。

②審査結果の通知

メールか電話の希望した方法で審査結果が通知されます。

③在籍確認の電話

勤務先に在籍確認の電話が掛かってきます。もし、勤務先への電話確認に抵抗がある場合は、ネットでの申込み後すぐコールセンターへ電話をしましょう。柔軟に対応してくれます。

④ネット上で契約手続き

在籍確認後、本契約手続きになります。本人確認書類のアップロードなどをおこないます。

⑤ローンカードの発行、または振込融資

自動契約機でローンカードを発行し、借り入れができます。または、ローンカード無しも選択できます。カード無しの場合は振込融資です。振込融資原則最短10秒で指定口座への入金が可能です。

SMBCモビットの商品内容と申し込み手順

SMBCモビット

WEBのみで申込完結!今すぐ借りたい方はSMBCモビット!

| 実質年率 | 3.0~18.0% |

| 最高限度額 | 800万円 |

| 月々の返済額 | 4000円~ |

| 即日融資 | ○(※申込の曜日、時間帯によっては翌日以降の取扱いとなる場合があります) |

| 申込み資格 |

年齢満20歳~74歳の安定した定期収入のある方(SMBCモビットの基準を満たす方)※年金収入のみの方は申込み不可 |

| 申込に必要な書類 | 運転免許証(お持ちでない方は健康保険証など) |

| 担保・保証人 | 不要 |

| 返済日 | 毎月5日、15日、25日、末日から選択 |

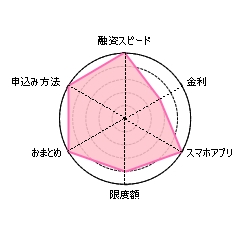

一目でわかるSMBCモビットの総合チャート

SMBCモビットの特徴は融資までのスピードがとにかく早いことです。最短即日借入も出来るので、急ぎで借りたい方にピッタリです。スマホのみでATMから借入れできる業界初のアプリも大注目です。

SMBCモビットの即日融資の流れ

SMBCモビットはスマホのみで申込から契約手続きまで完了できます。面倒な郵送や来店の手続きが必要なく、いつでもどこでも場所、時間を気にする必要なく申込みが可能です。ローンカードの発行はありません。

ローンカードを持たないメリットは、財布にカードを入れておく煩わしさがないこと、財布からカードを取り出したときに家族や友人にバレてしまう心配がないことです。

独身で一人暮らしなら心配はないと思いますが、実家暮らしや彼女と同棲、ルームシェアをしている方はWEB完結申込がおススメかもしれません。

①WEB申し込み

パソコンやスマホから必要事項を入力し、申し込みます。

②審査結果の通知

メールか電話の希望した方法で審査結果が通知されます。

③在籍確認の電話

勤務先に在籍確認の電話が掛かってきます。

④振込融資またはローンカードの発行

指定口座への振込融資(24時間365日入金可能)、ローンカードの発行を希望した場合は自動契約機にてローンカードを発行します。

⑤ATMにて借り入れ

ローンカードを発行した場合は、自動契約機隣接のATMやコンビニなどの提携ATMで借り入れができます。

アイフルの2回目の申込みに関するよくある質問【FAQ】

2回目の申込みと新規申込みどちらがおすすめ?

一度審査に落ちてしまった場合、直近でまた申込みをするより、新規でアイフル以外のカードローンに申込みすることをおすすめします。審査基準は各社で異なりますので、アイフルには落ちても他社カードローンの審査には通る場合があります。

アイフルと同じくすぐに借りれるカードローンは?

本記事で紹介した、プロミスとSMBCモビットがおすすめです。プロミスは最短3分、SMBCモビットは最短15分での融資が可能です。

2回目の申込みはどのくらいの期間を空けるべき?

1ヵ月程度のあまりにも短期間で申し込みを行うと、余程お金に困っていると判断され審査には通りにくいでしょう。ただし、期間というよりも、年収が上がったタイミング、他社の借入残高が減少しているなど、前回の申込み時より返済能力が上がっていることが審査のポイントとなるでしょう。

【まとめ】アイフルへの2回目の申込み

本記事では、アイフルの2回目の申込みは可能なのか、そして2回目の審査のポイントについて解説をしました。

初回申込み時から雇用や年収のプラスの変化があれば審査に有利となる場合がありますので、申込みを検討してみるとよいでしょう。ただし、初回申込み時から何の変化もなければ申込みをすることは推奨しません。どうしても借りたい場合は、別のカードローンに初回の申込みをする方がまだ可能性があるでしょう。

いずれにしても、審査に落ちてしまうということは「返済能力」が乏しいと判断されたことになります。そもそも借入れをしても返済できない可能性があるということですから、一度自身の収入と支払いを見直し、しっかりと返済能力があると自信を持った上で申し込みを検討していきましょう。

💡 このシミュレーターでできること

- 毎月の返済額がすぐに分かります

- 総利息額も自動計算

- 元利均等・元金均等の比較も簡単

借入額・年利・期間を入力するだけで、簡単にシミュレーションできます。

返済シミュレーター

毎月の返済額:- 円

総返済額:- 円

総利息額:- 円

\最短15分で融資完了/

| 実質年利 | 3.0%~18.0% |

|---|---|

| 融資までの時間 | 最短15分(申込みの曜日、時間帯によっては翌日以降の取扱いとなる場合あり) |

| 無利息期間 | なし |

| 利用限度額 | 1万円~800万円 |

| 電話での在籍確認 | 原則なし |

\業界最速の3分で融資可能/

| 実質年利 | 4.5%~17.8% |

|---|---|

| 融資までの時間 | 最短3分(申込み時間や審査により希望に添えない場合あり) |

| 無利息期間 | 30日間(メールアドレス登録とWeb明細利用の登録が必要) |

| 利用限度額 | 1万円~500万円 |

| 電話での在籍確認 | 原則なし |

\無利息期間あり/

| 実質年利 | 3.0%~18.0% |

|---|---|

| 融資までの時間 | 最短18分(申込み時間や審査状況により希望に添えない場合あり) |

| 無利息期間 | はじめての方なら最大30日間 |

| 利用限度額 | 1万円~800万円 |

| 電話での在籍確認 | 原則なし |

掲載しているカードローンについて

■アイフル、レディースアイフルについて

※既にアイフルをご契約中の方は、ご利用いただけません。

※フリーター、主婦も申込み可能ですが、安定した収入がある方に限ります。

※最大50万円以下は原則収入証明書類不要(アイフル利用限度額50万円以下、且つ他社含めた借入総額100万円以下の場合)

※利用可能コンビニは「E-net設置店のみ」「イオン銀行ATM設置店のみ」

■アイフルの貸付条件について

※【商号】アイフル株式会社【登録番号】近畿財務局長(14)第00218号【貸付利率】3.0%~18.0%(実質年率)【遅延損害金】20.0%(実質年率)【契約限度額または貸付金額】800万円以内(要審査)【返済方式】借入後残高スライド元利定額リボルビング返済方式【返済期間・回数】借入直後最長14年6ヶ月(1~151回)【担保・連帯保証人】不要

■プロミス、プロミスレディースについて

※主婦、学生も申込み可能ですが、安定した収入がある方に限ります。

※30日間無利息サービスは、メールアドレス登録とWeb明細利用の登録が必要です。

※WEB契約で即日振込は、原則24時間最短10秒で振込可能。

■アコムについて

※フリーター、主婦、パート、アルバイトも申込み可能ですが、安定した収入がある方に限ります。

当サイト、カードローンプラス(+)では、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

■レイクについて

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

※60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

※365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

サイト管理人・執筆者プロフィール

サイト管理人・執筆者名 K

1985年生まれの40歳。複数枚(三井住友銀行カードローン、住信SBIネット銀行カードローン)のカードローンを所持しており、利用歴は10年以上。2023年は住宅ローンも借入れ。これまでのカードローン利用経験から感じたメリット、デメリットなど、利用者目線に立ったカードローンの様々な情報を紹介。また、大学新卒から約3年間某信用組合にて従事、住宅ローン、教育ローン、カードローンなどのセールス経験もあり。当サイトの記事は、口コミ・体験談を除き、すべて管理人が執筆。カードローンを検討している方の不安を解消できるような意義のあるサイト運営をモットーにしています。

資格:ファイナンシャルプランナー3級、簿記3級

勤務実績:某地方にある信用組合で3年間勤務(カードローンの取扱い実績あり)。現在は教育事業(中間管理職)に従事しています。

*最終更新日:2025年2月21日

【金融庁からの注意喚起について】

金融庁の借入れに関する注意喚起がされているページを紹介します。

■カードローン・借入れに関して

18歳、19歳のあなたに伝えたい!!~成年年齢引下げを踏まえて~

■後払い・給与ファクタリング・ファクタリングに関して

「今すぐ現金」「手軽に現金」にご注意ください!~いわゆる 後払い(ツケ払い)現金化 に要注意~

*金融庁HPへのリンクとなります。

<参考>

・銀行法 e-Govポータル(https://www.e-gov.go.jp)

・貸金業法 e-Govポータル(https://www.e-gov.go.jp)

当サイトはGMOグローバルサインにより認証されています。SSL対応ページからの情報送信は暗号化により保護されますので安心してご利用ください。

商号:SMBCコンシューマーファイナンス株式会社

登録番号:関東財務局長(14)第00615号

貸付利率:4.5%~17.8%(実質年率)

遅延損害金:20.0%(実質年率)

融資額:500万円まで

契約額:お客さまご指定の契約額(極度額)の範囲内で、SMBCコンシューマーファイナンス株式会社が決定した金額

返済方式:残高スライド元利定額返済方式

返済期間・回数:最終借入後原則最長6年9か月/1~80回

担保・連帯保証人:不要

商号:アイフル株式会社

登録番号:近畿財務局長(14)第00218号

貸付利率:3.0%~18.0%(実質年率)

遅延損害金:20.0%(実質年率)

契約限度額または貸付金額:800万円以内(要審査)

返済方式:借入後残高スライド元利定額リボルビング返済方式

返済期間・回数:借入直後最長14年6ヶ月(1~151回)

担保・連帯保証人:不要

商号:アコム株式会社

登録番号:関東財務局長(14)第00022号

貸付利率:3.0%~18.0%(実質年率)

遅延損害金:20.0%(実質年率)

契約極度額:1万円~800万円

返済方式:定率リボルビング方式

返済期間・回数:最終借入日から最長9年7ヵ月・1回~100回

担保・連帯保証人:不要

商号:三井住友カード株式会社

登録番号:近畿財務局長(14)第00209号

実質年率:3.00%~18.00%

遅延損害金:実質年率20.00%

(平年の場合、年365日の日割計算/うるう年の場合、年366日の日割計算)

商品限度額:利用限度額1万円~800万円

※利用限度額は利用状況に応じて最高800万円まで

返済方式:借入後残高スライド元利定額返済方式

返済回数および返済期間:最長60回(5年)ただし、返済能力その他の事情にかんがみ、合理的な理由があると当社が認めた場合には、最長106回(8年10か月)

担保・連帯保証人:不要

新卒で北関東にある某信用組合に入職し、3年間渉外係として従事。ファイナンシャルプランナー3級、簿記3級を保有。カードローン利用歴は17年。

カードローンや住宅ローンの経験があります。当サイトのすべてを監修しています。企業ではないことを活かし、カードローンの利用者目線を大切にした記事となることを心掛けています。