広告・プロモーション等を含みます。

広告・プロモーション等を含みます。

サイト更新日:2026年2月8日

プロミスからの親展のハガキはどんな内容?届いたらどう対処する?

プロミスからの連絡は、電話、メール、SMSなどです。これらの連絡手段以外にも、ハガキで来る場合があります。

基本的には電話で来る連絡も、ハガキで来た、しかも親展で来たらちょっとドキッとしますよね。本記事では、プロミスから親展のハガキが届いた場合の対処すべきことについて解説をします。

親展のハガキを無視していると、のちのち大変なことにもなりかねないのでしっかりと対処するようにしましょう。

カードローンはもちろん、支払いが絡む「親展」のはがきは見逃してはいけません。放置せずすぐ確認するようにしましょう。

プロミスの親展のハガキの内容について

プロミスからの連絡手段はいくつかありますが、メール、SMS>電話>ハガキ(親展)の順番で緊急度が高いのが一般的です。

では、親展のハガキの内容はどんなことが書かれているのでしょうか?もし親展のハガキが届いた場合は、すぐに内容を確認しましょう。

結論から言うと、プロミスからの親展のハガキが届くという状況はよくありません。直近の返済が滞っていたり、必要な手続きをしていないなどがないでしょうか。

プロミスから届く親展のハガキはいわゆる「督促状」であることが多いです。思い当たるのであれば、早く入金、返済してくださいという内容でしょう。

督促状は、返済日から1週間経っても返済できていない場合に送られてくることが多いようです。その前に電話で督促が来ますが、電話に出なかったり返済が出来ずにいるとハガキでの督促も来ます。

プロミスからの親展のハガキは大体が入金を促す督促状

返済期日から1週間程度経つと届く

このまま放置しておくと、延滞利息や信用がなくなってしまいますし、延滞が長期に渡ると最悪一括返済を求められる場合もあります。どうしても返済できない場合は、連絡をして事情を話しましょう。音信不通となってしまうことが一番よくないです。

自分ではどうにも返済のお金が工面できない場合は、言いづらいかもしれませんが家族に相談するなど一人で抱えこまないようにしましょう。

プロミスの親展のハガキの差出人の記載は?

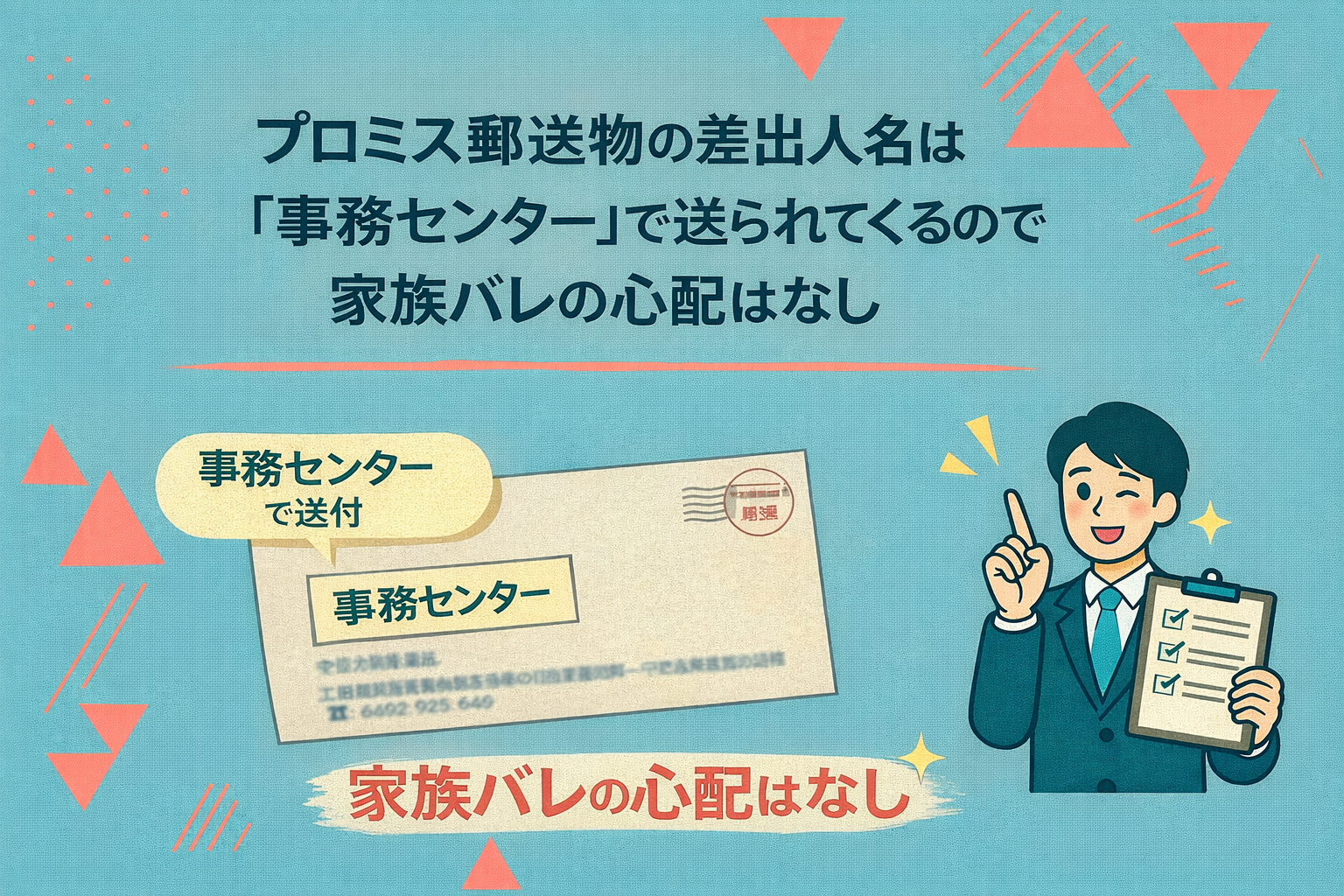

プロミスから親展のハガキが届いてしまいそう・・という状況の方が心配になるのは、差出人の記載でしょう。

プロミスからの借入れは家族に内緒だという方がほとんどだと思いますし、ハガキが届くことによって家族にバレてしまうのではないかと気を揉んでしまいますよね。

差出人については安心してください。家族ともいえども第三者に個人の借入れの事実を伝えてはならないという決まりがありますので、ハガキの差出人は配慮した形で送られてきます。

具体的には、「プロミス」や「SMBCコンシューマーファイナンス株式会社」という記載ではなく、「事務センター」の記載で送られてきます。

延滞期間が長く続いてしまっている場合はこの限りではないと思いますが、延滞初期の段階ならばプライバシーに配慮して送られてきますので安心してください。

ただし、外観だけではわかりませんが、家族の誰かが親展のハガキを受け取って不審に思われてしまうかもしれませんし、中身を開けられてしまったら内容は知られてしまいます。

一番の対処法は期日をしっかり守って返済することですが、どうしても返済ができずハガキが届いてしまいそうな場合は郵便物の管理を厳重にしておくことしかありません。

プロミスからの親展のハガキの差出人は「事務センター」となる

プロミスから親展のハガキが届いてしまった場合の対処法は?

もし、プロミスから親展のハガキが届いてしまった場合は、まずはすぐに中身を確認しましょう。確認をせずに放置していると状況は悪化する一方です。

そして、記載内容が返済の督促であれば、指定の返済金額を所定の方法に従ってすみやかに入金をしましょう。返済さえすれば今後更にハガキが届くようなことはありません。

どうしてもすぐに返済が出来ないのではあれば、ハガキに記載してある電話番号へ相談することを強くおすすめします。

督促をされて一番やってはいけないことが「無視をすること」です。すぐに返済が出来なくても、いつまでに入金が出来るということだけでも伝えておけば、それまでの電話連絡やハガキをストップすることができるかもしれません。

プロミスからすれば、電話をしてもメールをしてもハガキを送っても何のリアクションもなければ、何とか連絡を取ろうと様々な手段を使います。最悪、勤務先に電話が来てしまう(社名は名乗らず個人名で)可能性も考えられますので、連絡をしないということが絶対にしないようにしましょう。

延滞をしないこと!事前の利用計画をしっかり立てることが大前提!

これまでプロミスから親展のハガキが届いた際の対処法について解説をしてきましたが、それ以前に大切なのは延滞をしないことです。

「そんなの十分わかっているよ!」と言われてしまいそうですが、これは絶対です。そもそも延滞をしてしまうかもしれないのに利用をしてはいけません。

あるいは事前の利用計画が甘かったと言わざるを得ません。それほど返済期日を守らないということはやってはいけません。

たった一回の延滞だとしても、その後の様々な行動に対しての制限が掛かってしまう可能性もあります。携帯の分割払いができない、新たに住宅ローンや車を購入するときに審査に通らないなど、生活への影響が大きいです。

しっかりと責任と綿密な利用計画をもってプロミスを上手に利用していきましょう。

まとめ

プロミス から届く「親展」のハガキは、多くの場合、返済期日を過ぎたことによるお知らせや督促に関する内容です。

差出人名は「事務センター」など一見するとカードローン会社と分からない表記になっており、家族や同居人に配慮された形で送付されますが、開封されてしまえば借入の事実が知られる可能性はあります。そのため、親展ハガキが届いた場合は、まず落ち着いて中身を確認し、記載内容に沿って速やかに対応することが重要です。

もし返済が遅れている場合は、放置せず早めに返済するか、すぐにプロミスへ連絡して相談しましょう。事前に連絡を入れることで、返済方法の調整や今後の対応について柔軟に相談できるケースもあります。

反対に、無視を続けると電話連絡が増えたり、状況によっては勤務先への連絡につながる可能性もあるため注意が必要です。

親展ハガキが届かないようにするためにも、日頃から返済日を把握し、延滞を防ぐことが何より大切です。万が一届いてしまっても、慌てず誠実に対応することが、トラブルを最小限に抑えるポイントと言えるでしょう。

💡 このシミュレーターでできること

- 毎月の返済額がすぐに分かります

- 総利息額も自動計算

- 元利均等・元金均等の比較も簡単

借入額・年利・期間を入力するだけで、簡単にシミュレーションできます。

返済シミュレーター

毎月の返済額:- 円

総返済額:- 円

総利息額:- 円

\最短15分で融資完了/

| 実質年利 | 3.0%~18.0% |

|---|---|

| 融資までの時間 | 最短15分(申込みの曜日、時間帯によっては翌日以降の取扱いとなる場合あり) |

| 無利息期間 | なし |

| 利用限度額 | 1万円~800万円 |

| 電話での在籍確認 | 原則なし |

\業界最速の最短3分で融資可能/

| 実質年利 | 実質年率2.50%~18.00% |

|---|---|

| 融資までの時間 | 最短3分(申込み時間や審査により希望に添えない場合あり) |

| 無利息期間 | 30日間(メールアドレス登録とWeb明細利用の登録が必要) |

| 利用限度額 | 800万円 |

| 電話での在籍確認 | 原則なし |

\無利息期間あり/

| 実質年利 | 3.0%~18.0% |

|---|---|

| 融資までの時間 | 最短18分(申込み時間や審査状況により希望に添えない場合あり) |

| 無利息期間 | はじめての方なら最大30日間 |

| 利用限度額 | 1万円~800万円 |

| 電話での在籍確認 | 原則なし |

掲載しているカードローンについて

■アイフル、レディースアイフルについて

※既にアイフルをご契約中の方は、ご利用いただけません。

※フリーター、主婦も申込み可能ですが、安定した収入がある方に限ります。

※最大50万円以下は原則収入証明書類不要(アイフル利用限度額50万円以下、且つ他社含めた借入総額100万円以下の場合)

※利用可能コンビニは「E-net設置店のみ」「イオン銀行ATM設置店のみ」

■アイフルの貸付条件について

※【商号】アイフル株式会社【登録番号】近畿財務局長(14)第00218号【貸付利率】3.0%~18.0%(実質年率)【遅延損害金】20.0%(実質年率)【契約限度額または貸付金額】800万円以内(要審査)【返済方式】借入後残高スライド元利定額リボルビング返済方式【返済期間・回数】借入直後最長14年6ヶ月(1~151回)【担保・連帯保証人】不要

■プロミス、プロミスレディースについて

※主婦、学生も申込み可能ですが、安定した収入がある方に限ります。

※30日間無利息サービスは、メールアドレス登録とWeb明細利用の登録が必要です。

※WEB契約で即日振込は、原則24時間最短10秒で振込可能。

■アコムについて

※フリーター、主婦、パート、アルバイトも申込み可能ですが、安定した収入がある方に限ります。

当サイト、カードローンプラス(+)では、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

■レイクについて

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(※借入れ額1万円でも可能)

でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

※60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

※365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

サイト管理人・執筆者プロフィール

サイト管理人・執筆者名 K

1985年生まれの40歳。複数枚(三井住友銀行カードローン、住信SBIネット銀行カードローン)のカードローンを所持しており、利用歴は10年以上。2023年は住宅ローンも借入れ。これまでのカードローン利用経験から感じたメリット、デメリットなど、利用者目線に立ったカードローンの様々な情報を紹介。また、大学新卒から約3年間某信用組合にて従事、住宅ローン、教育ローン、カードローンなどのセールス経験もあり。当サイトの記事は、口コミ・体験談を除き、すべて管理人が執筆。カードローンを検討している方の不安を解消できるような意義のあるサイト運営をモットーにしています。

資格:ファイナンシャルプランナー3級、簿記3級

勤務実績:某地方にある信用組合で3年間勤務(カードローンの取扱い実績あり)。現在は教育事業(中間管理職)に従事しています。

*最終更新日:2025年2月21日

【金融庁からの注意喚起について】

金融庁の借入れに関する注意喚起がされているページを紹介します。

■カードローン・借入れに関して

18歳、19歳のあなたに伝えたい!!~成年年齢引下げを踏まえて~

■後払い・給与ファクタリング・ファクタリングに関して

「今すぐ現金」「手軽に現金」にご注意ください!~いわゆる 後払い(ツケ払い)現金化 に要注意~

*金融庁HPへのリンクとなります。

<参考>

・銀行法 e-Govポータル(https://www.e-gov.go.jp)

・貸金業法 e-Govポータル(https://www.e-gov.go.jp)

当サイトはGMOグローバルサインにより認証されています。SSL対応ページからの情報送信は暗号化により保護されますので安心してご利用ください。

商号:SMBCコンシューマーファイナンス株式会社

貸付利率:実質年率2.50%~18.00%

遅延損害金:20.0%(実質年率)

融資額:800万円まで

契約額:お客さまご指定の契約額(極度額)の範囲内で、SMBCコンシューマーファイナンス株式会社が決定した金額

返済方式:残高スライド元利定額返済方式

返済期間・回数:最終借入後原則最長6年9か月/1~80回

担保・連帯保証人:不要

商号:アイフル株式会社

登録番号:近畿財務局長(14)第00218号

貸付利率:3.0%~18.0%(実質年率)

遅延損害金:20.0%(実質年率)

契約限度額または貸付金額:800万円以内(要審査)

返済方式:借入後残高スライド元利定額リボルビング返済方式

返済期間・回数:借入直後最長14年6ヶ月(1~151回)

担保・連帯保証人:不要

商号:アコム株式会社

貸付利率:3.0%~18.0%(実質年率)

遅延損害金:20.0%(実質年率)

契約極度額:1万円~800万円

返済方式:定率リボルビング方式

返済期間・回数:最終借入日から最長9年7ヵ月・1回~100回

担保・連帯保証人:不要

商号:三井住友カード株式会社

実質年率:3.00%~18.00%

遅延損害金:実質年率20.00%

(平年の場合、年365日の日割計算/うるう年の場合、年366日の日割計算)

商品限度額:利用限度額1万円~800万円

※利用限度額は利用状況に応じて最高800万円まで

返済方式:借入後残高スライド元利定額返済方式

返済回数および返済期間:最長60回(5年)ただし、返済能力その他の事情にかんがみ、合理的な理由があると当社が認めた場合には、最長106回(8年10か月)

担保・連帯保証人:不要

新卒で北関東にある某信用組合に入職し、3年間渉外係として従事。ファイナンシャルプランナー3級、簿記3級を保有。カードローン利用歴は17年。

カードローンや住宅ローンの経験があります。当サイトのすべてを監修しています。企業ではないことを活かし、カードローンの利用者目線を大切にした記事となることを心掛けています。

運営者のYouTubeチャンネルはこちら!カードローン、キャッシングに関わる豆知識を1分のショート動画で紹介しています。