広告・プロモーション等を含みます。

広告・プロモーション等を含みます。

サイト更新日:2026年2月2日

アコムとSMBCモビットの違いは?どっちで借りるのがおすすめ?

本記事では、アコムとSMBCモビットの違いを、金利や利用限度額などの商品内容で比較し、そしてどちらで借りるのがおすすめなのか解説をします。

特に、カードローンを調べ始めて間もない方は、似たような商品内容だしどちらがおすすめなのかよくわからない…という方が多いでしょう。そんな方に役立つ記事となっています。

アコムとSMBCモビット、どちらも有名な大手消費者金融カードローンですがカードローンの詳細な内容までは把握していない方も多いです。この記事を読んでしっかりと商品内容を理解した上で借りましょう。

◼️本記事を読んでほしい方

・アコムとSMBCモビットのどちらかで迷っている

・初めてカードローンで借りる

・アコムとSMBCモビットのメリット、デメリットを知りたい

\SMBCモビットの申込み/

\アコムの申込み/

アコムとSMBCモビットの会社概要

まずは、アコムとsmbcモビットの会社概要をみてみましょう。共通することは、どちらも消費者金融カードローンとして大手という点です。ネット上には怖い会社だという良くない書き込みもみられますが、それは間違いで正規の会社ですので安心してください。

<会社概要の比較>

| SMBCモビット | アコム | |

| 商号 | 三井住友カード株式会社(英名 Sumitomo Mitsui Card Company, Limited) | アコム株式会社(ACOM CO., LTD.) |

| 本社 | 大阪府大阪市中央区今橋4-5-15 | 東京都千代田区丸の内二丁目1番1号 明治安田生命ビル |

| 設立 | 1967年12月26日 | 1978年10月23日 |

| 資本金 | 340億3千円 | 638億3,252万円 |

| 株主 | 三井住友フィナンシャルグループ | 三菱UFJフィナンシャル・グループ |

| 登録番号 | 近畿財務局長(14)第00209号 | 関東財務局長(13)第00022号 |

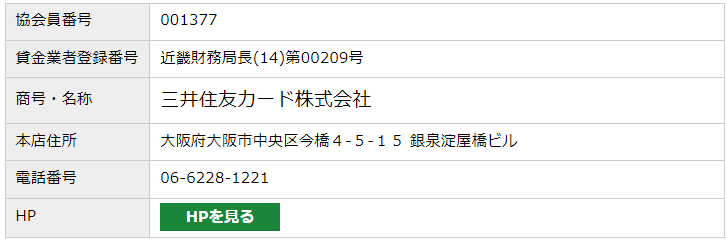

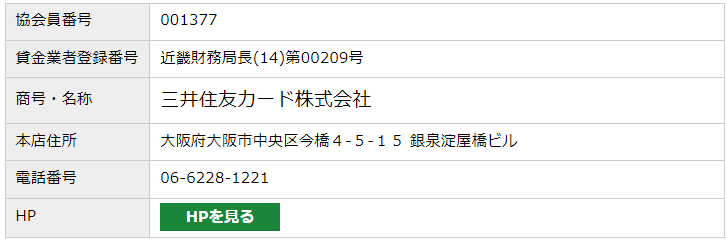

また、表内にも記載しましたが、登録がないと貸金業を営むことができない、関東財務局の登録番号も以下の通り確認することができます。

(参考:日本貸金業協会 https://www.j-fsa.or.jp/)

(参考:日本貸金業協会 https://www.j-fsa.or.jp/)

アコムとSMBCモビットはどちらが大きい会社と言える?

アコムとSMBCモビットは両社とも大手消費者金融カードローンですが、会社の規模、いわゆる営業収益ではどうでしょうか?アコムとSMBCモビットの営業収益は以下の通りです。

■アコムとSMBCモビットの営業収益(2022年3月期)

| 社名 | 営業収益 |

| アコム | 2622億円 |

| SMBCモビット | 430億円 |

営業収益で比較すると、アコムはSMBCモビットの6倍以上の営業収益ということがわかります。会社の規模的にも、アコムの方が大きいです。

ちなみに、消費者金融業界の営業収益のTOP3は以下の通りとなっています。

■消費者金融カードローンの営業収益ランキング(2022年3月期)

| 社名 | 営業収益 |

| SMBCコンシューマーファイナンス(プロミスなど) | 2689億円 |

| アコム | 2622億円 |

| アイフル | 1321億円 |

ランキングをみると、アコムは業界でも2位に位置していることがわかります。大きい会社=自分に合ったカードローンとは必ずしも限りませんが、実績、知名度で比較すると、アコムはSMBCモビットよりも上位に位置していると言えます。

アコムとSMBCモビットの商品内容の比較

アコムとSMBCモビットの商品内容を比較してみましょう。

<アコムとSMBCモビットの商品内容の比較>

| SMBCモビット | アコム | |

| 金利(実質年率) | 3.00%~18.00% | 2.4~17.9% |

| 利用限度額 | 800万円まで | 1万円~800万円まで |

| 月々の最少返済額 | 4000円 | |

| 申込み年齢 | 満年齢20才~74才 | 20歳以上の方 |

| 無利息期間 | × | ◎(「契約の翌日」から30日間) |

| 専用アプリ | ◎ | ◎ |

金利は上限金利、下限金利のどちらも同じです。利用限度額によって金利は変わりますので、ご自身がどの程度の利用限度額を希望するかによって変わるでしょう。また、利用限度額はSMBCモビット、アコムともに最大800万円までとなっています。十分な利用限度額なので、利用限度額が選択肢となることはないでしょう。

SMBCモビットとアコムの商品内容の大きな違いは「無利息期間」です。アコムには無利息期間がありますので、SMBCモビットよりも利息負担を抑えることができます。

アコムとSMBCモビットのメリットは?

アコム、SMBCモビットのそれぞれのメリットをみてみましょう。申込みの参考にしてください。

<アコムのメリット>

・無利息期間があり利息負担をおさえられる

・専用アプリあり

<SMBCモビットのメリット>

・即日融資が可能

・スマホアプリさえあれば、カードがなくてもコンビニATMから出金可能

・専用アプリあり

・WEB完結申込なら郵送物なし

アコムとSMBCモビットを比較したときのアコムの最大のメリットは、無利息期間です。契約日翌日から30日間金利が0円ですので、契約後すぐに利用するという方はアコムで借りるのがおすすめです。

一方、SMBCモビットの最大のメリットは、WEB完結申込なら郵送物が一切ないという点です。申込みの際に、自宅に郵送物が届いて家族に借り入れがバレてしまうのではないかという心配がSMBCモビットにはありません。

アコムとSMBCモビットのデメリットは?

続いて、アコムとSMBCモビットそれぞれのデメリットです。メリットだけでなく、デメリットもしっかりと理解した上で申し込みを行いましょう。

<アコムのデメリット>

・銀行カードローンに比べて金利が高い

・専業主婦は借り入れ不可

<SMBCモビットのでメリット>

・銀行カードローンに比べて金利が高い

・専業主婦は借り入れ不可

・無利息期間がない

アコム、SMBCモビットとも大きなデメリットはありませんが、あえて言うならばどちらにも共通するデメリットとして、銀行カードローンに比べて金利が高いことと、収入の無い専業主婦は申込みができないことでしょう。

この2点は他の消費者金融カードローンでも同様です。一部、配偶者貸付という制度を利用すれば専業主婦も借りられる場合がありますが、採用している消費者金融カードローンは少ないでしょう。

アコムとSMBCモビット、どちらで借りるのがおすすめ?

これまで、アコムとSMBCモビットの商品内容を中心に比較をしました。結局、アコムとSMBCモビットのどちらで借りるのがおすすめなのかという点ですが、ケースバイケースと言えるでしょう。両社どちらのメリットを優先するかです。

<アコムのメリット>

・無利息期間があり利息負担をおさえられる

・専用アプリあり

<SMBCモビットのメリット>

・即日融資が可能

・スマホアプリさえあれば、カードがなくてもコンビニATMから出金可能

・専用アプリあり

・WEB完結申込なら郵送物なし

無利息期間を重視する場合はアコム、申込みの際の利便性や家族バレしないことを重視するならSMBCモビットがおすすめでしょう。どちらも人気のあるカードローンであることは間違いありませんので、最終的にはそれぞれのメリットで判断しましょう。

アコムとSMBCモビット、両方への申込みや借入れは可能?

アコムやSMBCモビットの利用限度額いっぱいまで利用してしまったので更に借入れをしたい、という方もいるでしょう。借金が増えてしまうことになるのでデメリットもありますが、カードローンを複数社で借りることは何ら問題はありません。

現に、筆者は計4社のカードローンを保有しています。すべて同時に申込みをしたわけではありませんが、年収の増加やきちんと返済実績を積み重ねることで、信用情報機関から得られる返済能力の情報にも有利に判断されたと考えられます。

総量規制(借入れは年収の3分の1まで)に該当しない、年収の増加があった、新規に借りたとしても返済が必ずできるという場合は、アコムとSMBCモビット両方での借入れを検討してみましょう。

アコムの申込みの流れ

アコム

申込から借入まで最短20分で完了します(※申込時間や審査により希望に添えない場合あり。本日中に借りるなら20時までには申込み必須)。すぐに借りたい方にピッタリのカードローンです。

| 金利 | 2.4~17.9% |

| 融資額 | 1万円~800万円まで |

| 月々の返済額 | 2,000円~ |

| オススメポイント | 20代の若年層にも積極的に融資している |

①アコムの公式サイトからWEB申込み

↓

②審査の実施

↓

③審査回答後、本人確認書類等の必要書類をアップロード

↓

④契約手続き完了後、振込融資

↓

⑤ローンカードを自宅への郵送または無人契約機で受け取る

SMBCモビットの申込みの流れ

SMBCモビット

WEBのみで申込完結!今すぐ借りたい方はSMBCモビット!

| 実質年率 | 3.0~18.0% |

| 最高限度額 | 800万円 |

| 月々の返済額 | 4000円~ |

| 即日融資 | ○(申込の曜日、時間帯によっては翌日以降の取扱となる場合もあり) |

| 申込み資格 |

年齢満20歳~74歳の安定した定期収入のある方(SMBCモビットの基準を満たす方) |

| 申込に必要な書類 |

本人確認書類(審査により必要書類が異なる場合があります) |

| 担保・保証人 | 不要 |

| 返済日 | 毎月5日、15日、25日、末日から選択 |

| 返済方法 | ATM返済、振込返済ならびに口座振替 |

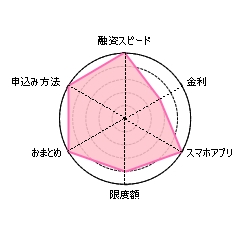

一目でわかるSMBCモビットの総合チャート

SMBCモビットの特徴は融資までのスピードがとにかく早いことです。最短即日借入も出来るので、急ぎで借りたい方にピッタリです。スマホのみでATMから借入れできる業界初のアプリも大注目です。

<SMBCモビットのWEB完結申込の手順>

SMBCモビットはスマホのみで申込から契約手続きまで完了できます。

面倒な郵送や来店の手続きが必要なく、いつでもどこでも場所、時間を気にする必要なく申込みが可能です。ローンカードの発行はありません。

ローンカードを持たないメリットは、財布にカードを入れておく煩わしさがないこと、財布からカードを取り出したときに家族や友人にバレてしまう心配がないことです。

独身で一人暮らしなら心配はないと思いますが、実家暮らしや彼女と同棲、ルームシェアをしている方はWEB完結申込がおススメかもしれません。

①WEB申し込み

パソコンやスマホから必要事項を入力し、申し込みます。

②審査結果の通知

メールか電話の希望した方法で審査結果が通知されます。

③在籍確認の電話

勤務先に在籍確認の電話が掛かってきます。

④振込融資またはローンカードの発行

原則24時間最短3分で振込可能です。

⑤ATMにて借り入れ

ローンカードを発行した場合は、自動契約機隣接のATMやコンビニなどの提携ATMで借り入れができます。

WEB完結申込は、電話連絡、郵送物やローンカードの発行はありません。原則24時間最短3分で振込可能です。

SMBCモビットとアコムに関するよくある質問(Q&A)

SMBCモビットとアコムでよくある質問をまとめてみました。ぜひ参考にしてみてください。

いくらまで借りられるの?

審査によりますが、総量規制の定めるよると、SMBCモビットやアコムの消費者金融カードローンからは、年収に3分の1までの借入れが上限となります。年収の3分の1を基準に考えてみましょう。

2社借りても大丈夫?

毎月の返済額や返済管理の負担は増えますが、収入に見合った借入れであれば問題ありません。

延滞中でも借りられる?

SMBCモビット、アコムのどちらかの返済を延滞中に申込みをしても、審査に落ちるでしょう。個人信用情報機関での情報共有によって、申込者の他社借入れの状況を閲覧することができるので、他社を延滞中ということはわかってしまいます。

SMBCモビット、アコムどちらが審査に通りやすい?

申込者それぞれの状況によって違いますし、SMBCモビット、アコム両社の審査基準も違いますので一概には言えません。ひとつ言えることは、誰でも借りられる審査が「甘い」カードローンはありません。

SMBCモビットとアコム結局どっちがおすすめ?

SMBCモビットとアコム、両社とも大手で利用者も多い人気のカードローンです。一概にどちらが良いとは言い切れず、どちらもおすすめです。しかし、両社の大きな違いは「無利息期間」です。SMBCモビットは無利息期間がありませんが、アコムは契約日翌日から30日間無利息で借りることができます。利息負担を少しでも減らしたい場合はアコムがおすすめです。

💡 このシミュレーターでできること

- 毎月の返済額がすぐに分かります

- 総利息額も自動計算

- 元利均等・元金均等の比較も簡単

借入額・年利・期間を入力するだけで、簡単にシミュレーションできます。

返済シミュレーター

毎月の返済額:- 円

総返済額:- 円

総利息額:- 円

\最短15分で融資完了/

| 実質年利 | 3.0%~18.0% |

|---|---|

| 融資までの時間 | 最短15分(申込みの曜日、時間帯によっては翌日以降の取扱いとなる場合あり) |

| 無利息期間 | なし |

| 利用限度額 | 1万円~800万円 |

| 電話での在籍確認 | 原則なし |

\業界最速の最短3分で融資可能/

| 実質年利 | 実質年率2.50%~18.00% |

|---|---|

| 融資までの時間 | 最短3分(申込み時間や審査により希望に添えない場合あり) |

| 無利息期間 | 30日間(メールアドレス登録とWeb明細利用の登録が必要) |

| 利用限度額 | 800万円 |

| 電話での在籍確認 | 原則なし |

\無利息期間あり/

| 実質年利 | 3.0%~18.0% |

|---|---|

| 融資までの時間 | 最短18分(申込み時間や審査状況により希望に添えない場合あり) |

| 無利息期間 | はじめての方なら最大30日間 |

| 利用限度額 | 1万円~800万円 |

| 電話での在籍確認 | 原則なし |

掲載しているカードローンについて

■アイフル、レディースアイフルについて

※既にアイフルをご契約中の方は、ご利用いただけません。

※フリーター、主婦も申込み可能ですが、安定した収入がある方に限ります。

※最大50万円以下は原則収入証明書類不要(アイフル利用限度額50万円以下、且つ他社含めた借入総額100万円以下の場合)

※利用可能コンビニは「E-net設置店のみ」「イオン銀行ATM設置店のみ」

■アイフルの貸付条件について

※【商号】アイフル株式会社【登録番号】近畿財務局長(14)第00218号【貸付利率】3.0%~18.0%(実質年率)【遅延損害金】20.0%(実質年率)【契約限度額または貸付金額】800万円以内(要審査)【返済方式】借入後残高スライド元利定額リボルビング返済方式【返済期間・回数】借入直後最長14年6ヶ月(1~151回)【担保・連帯保証人】不要

■プロミス、プロミスレディースについて

※主婦、学生も申込み可能ですが、安定した収入がある方に限ります。

※30日間無利息サービスは、メールアドレス登録とWeb明細利用の登録が必要です。

※WEB契約で即日振込は、原則24時間最短10秒で振込可能。

■アコムについて

※フリーター、主婦、パート、アルバイトも申込み可能ですが、安定した収入がある方に限ります。

当サイト、カードローンプラス(+)では、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

■レイクについて

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(※借入れ額1万円でも可能)

でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

※60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

※365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

サイト管理人・執筆者プロフィール

サイト管理人・執筆者名 K

1985年生まれの40歳。複数枚(三井住友銀行カードローン、住信SBIネット銀行カードローン)のカードローンを所持しており、利用歴は10年以上。2023年は住宅ローンも借入れ。これまでのカードローン利用経験から感じたメリット、デメリットなど、利用者目線に立ったカードローンの様々な情報を紹介。また、大学新卒から約3年間某信用組合にて従事、住宅ローン、教育ローン、カードローンなどのセールス経験もあり。当サイトの記事は、口コミ・体験談を除き、すべて管理人が執筆。カードローンを検討している方の不安を解消できるような意義のあるサイト運営をモットーにしています。

資格:ファイナンシャルプランナー3級、簿記3級

勤務実績:某地方にある信用組合で3年間勤務(カードローンの取扱い実績あり)。現在は教育事業(中間管理職)に従事しています。

*最終更新日:2025年2月21日

【金融庁からの注意喚起について】

金融庁の借入れに関する注意喚起がされているページを紹介します。

■カードローン・借入れに関して

18歳、19歳のあなたに伝えたい!!~成年年齢引下げを踏まえて~

■後払い・給与ファクタリング・ファクタリングに関して

「今すぐ現金」「手軽に現金」にご注意ください!~いわゆる 後払い(ツケ払い)現金化 に要注意~

*金融庁HPへのリンクとなります。

<参考>

・銀行法 e-Govポータル(https://www.e-gov.go.jp)

・貸金業法 e-Govポータル(https://www.e-gov.go.jp)

当サイトはGMOグローバルサインにより認証されています。SSL対応ページからの情報送信は暗号化により保護されますので安心してご利用ください。

商号:SMBCコンシューマーファイナンス株式会社

貸付利率:実質年率2.50%~18.00%

遅延損害金:20.0%(実質年率)

融資額:800万円まで

契約額:お客さまご指定の契約額(極度額)の範囲内で、SMBCコンシューマーファイナンス株式会社が決定した金額

返済方式:残高スライド元利定額返済方式

返済期間・回数:最終借入後原則最長6年9か月/1~80回

担保・連帯保証人:不要

商号:アイフル株式会社

登録番号:近畿財務局長(14)第00218号

貸付利率:3.0%~18.0%(実質年率)

遅延損害金:20.0%(実質年率)

契約限度額または貸付金額:800万円以内(要審査)

返済方式:借入後残高スライド元利定額リボルビング返済方式

返済期間・回数:借入直後最長14年6ヶ月(1~151回)

担保・連帯保証人:不要

商号:アコム株式会社

貸付利率:3.0%~18.0%(実質年率)

遅延損害金:20.0%(実質年率)

契約極度額:1万円~800万円

返済方式:定率リボルビング方式

返済期間・回数:最終借入日から最長9年7ヵ月・1回~100回

担保・連帯保証人:不要

商号:三井住友カード株式会社

登録番号:近畿財務局長(14)第00209号

実質年率:3.00%~18.00%

遅延損害金:実質年率20.00%

(平年の場合、年365日の日割計算/うるう年の場合、年366日の日割計算)

商品限度額:利用限度額1万円~800万円

※利用限度額は利用状況に応じて最高800万円まで

返済方式:借入後残高スライド元利定額返済方式

返済回数および返済期間:最長60回(5年)ただし、返済能力その他の事情にかんがみ、合理的な理由があると当社が認めた場合には、最長106回(8年10か月)

担保・連帯保証人:不要

新卒で北関東にある某信用組合に入職し、3年間渉外係として従事。ファイナンシャルプランナー3級、簿記3級を保有。カードローン利用歴は17年。

カードローンや住宅ローンの経験があります。当サイトのすべてを監修しています。企業ではないことを活かし、カードローンの利用者目線を大切にした記事となることを心掛けています。

運営者のYouTubeチャンネルはこちら!カードローン、キャッシングに関わる豆知識を1分のショート動画で紹介しています。

での申込みは可能?手続きは簡単?.png)