広告・プロモーション等を含みます。

広告・プロモーション等を含みます。

サイト更新日:2026年1月24日

ダイレクトワンとプロミスは両方同時に借入れ可能?それぞれのメリットは?

本記事では、静岡県に本社を置くスルガ銀行グループのダイレクトワンと、大手消費者金融カードローンのプロミスは両方同時に借りられるのか解説をします。

既にダイレクトワンまたはプロミスで借りているけど、利用限度額がいっぱいになってしまったので新規のカードローンを探している方はぜひ参考にしてください。ダイレクトワン、プロミスの両方を同時に借りるメリット、デメリット(注意点)や審査に通るポイントも合わせて解説します。

ダイレクトワンとプロミスはどちらも全国対応で人気の消費者金融カードローンですので、カードローンを探しているなら知っている方も多いでしょう。ただ、商品内容の比較や、それぞれどんなメリットがあるのかまでしっかりと理解している方は少ないと思います。この記事で両社の商品内容の違いを理解した上で申込みをおこないましょう。

◼️この記事を読んでほしい方

・ダイレクトワンまたはプロミスの利用限度額いっぱいまで借りてしまった

・利用限度額が足りない

・2社以上で借りられるのか知りたい

| 金利 | 利用限度額 |

| 実質年率2.50%~18.00% | 800万円まで |

| 無利息期間 | 土日の借入れ |

| あり | 〇 |

■おすすめポイント

・初回利用日から30日間の無利息期間あり!

・土日も申込みから借入れまで即日融資可能(※申込の曜日、時間帯によっては翌日以降の取扱となる場合あり)

・最短3分融資!※申込み時間や審査により希望に添えない場合あり

ダイレクトワンとプロミスの商品内容の比較

まずは、ダイレクトワンとプロミスの商品内容を比較して、両社の違いやそれぞれのメリットをしっかりと理解しておきましょう。

■ダイレクトワンとプロミスの商品内容の比較

| ダイレクトワン | プロミス | |

| 利用限度額 | 1万円~300万円 | 800万円まで |

| 金利 | 4.9%~18.0% | 実質年率2.50%~18.00% |

| 無利息期間 | あり(55日間) | あり(30日間) |

| 融資までにかかる時間 | 最短当日 | 最短3分 |

| 申込み対象者 |

20歳から60歳までの安定した収入のある方 |

年齢18~74歳の本人に安定した収入のある方 |

黄色下線で示した箇所が、ダイレクトワンとプロミスの商品内容に違いがある点です。

①利用限度額

利用限度額は、ダイレクトワンが最高300万円までに対し、プロミスは800万円までの利用限度額が可能です。ただし、500万円の利用限度額となるにはそれなりの年収が必要となりますので、それほど気にしなくてよいかもしれません。

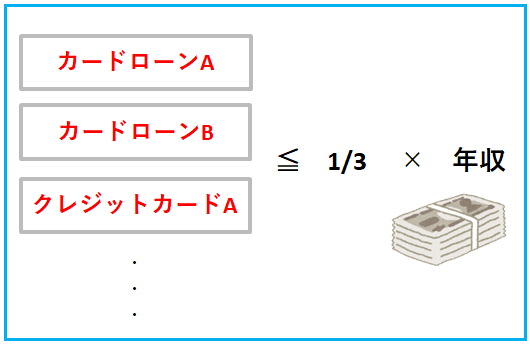

総量規制により、消費者金融カードローンの借入れは年収の3分の1以内とすることが法律で決まっていますので、最大でも年収の3分の1以内の利用限度額となる点を覚えておきましょう。そのため、500万円の利用限度額となるには、最低でも1500万円の年収が必要となります。

②金利

金利はプロミスが低く設定されています。下限金利においては0.4%、上限金利においては0.2%低くなっています。非常に小さい差となりますが、金利を出来るだけ低く借りたい場合にはプロミスを選ぶとよいでしょう。

③無利息期間

ダイレクトワン、プロミス両社に無利息期間はありますが、ダイレクトワンの方がより長い無利息期間となります。55日間の無利息期間なので、プロミスより1ヵ月近く長くなります。大きな金額を借りれば借りるほど利息も大きくなりますので、ダイレクトワンの無利息期間のメリットが発揮されるでしょう。

④融資までにかかる時間

融資までの時間は、プロミスが圧倒的にメリットがあります。最短3分で借入れ可能となりますので、特に急ぎの方におすすめです。最短3分融資は、消費者金融業界でもトップクラスのスピードです。とにかく早く借りたい方はプロミスを選びましょう。

⑤申込み対象者

申込み対象者は、プロミスの方がより幅広いニーズに対応しています。年齢は18歳から74歳までとなっており、成人したばかりの若年層から高齢の方まで申込みが可能です。ダイレクトワンの申込み対象年齢(20歳から60歳まで)に当てはまらない方はプロミスを選びましょう。

ダイレクトワンとプロミスは両方同時に借りられる?申込みする際の注意点は?

全国対応のカードローンで人気のダイレクトワンとプロミスですが、一方の利用限度額がいっぱいになってしまったので、新規で申込みをしたいという方は多いでしょう。結論から言うと、ダイレクトワンとプロミスを両方同時に借りることは可能です。

例えば、ダイレクトワンで30万円の利用限度額を既に借りていたとして、プロミスでも新たに20万円の利用限度額で借りられる場合があります。30万円と20万円の利用限度額はあくまで一例ですが、カードローンの借入れ先数に制限は特になく、年収の3分の1まで最大で借りることが可能だからです。

なぜ年収の3分の1まで借りられるのかという根拠ですが、ダイレクトワンとプロミスは、貸金業法に基づいて営業をしています。その貸金業法では、総量規制という法律が定められており、以下のようになっています。

ちなみに、ダイレクトワンはスルガ銀行グループですが銀行ではなく「消費者金融カードローン」に分類されます。

<総量規制について>

貸金業者から借りられる金額の総額の上限を規制する法律。貸金業者が行う貸付けは、本人の年収の3分の1を超えてはならない。

元々、総量規制は、貸金業者による過剰貸し付けを規制すること、多重債務者を生み出さないことを目的に制定されました。2007年1月から段階的に施行されましたが、統計をみると、過剰貸し付け、多重債務者の抑制に多大な効果があるようです。

例えば、年収が300万円の方であれば、年収の3分の1は100万円ですので、最大100万円まで貸金業者から借り入れをすることができます。そのため、ダイレクトワンを既に50万円借りているのであれば、新規でプロミスに申し込みをすると、最大で50万円を借りることが可能です。もちろん、審査がありますので、他社ローンの借入れ状況や支出の状況などによって利用限度額は50万円以下となることも十分あり得ますが、法律上は借り入れの余力があるということです。

2社目のカードローンとして、ダイレクトワン、またはプロミスへの新規申込みを考えている方は、まずは年収の3分の1に借り入れが達していないか確認を必ずしておきましょう。

その際注意してほしいのは、「利用残高」ではなく、「利用限度額」が適用される点です。年収300万円で他社借入れなしの場合で、10万円の利用残高であっても利用限度額が50万円であれば、総量規制上は残り最大50万円(100万円ー50万円)までの借り入れとなります。

ダイレクトワンとプロミスを両方同時に借りることは可能。ただし、総量規制に該当していないこと(現在の借入れ額が年収の3分の1以下であること)が必要。

ダイレクトワンとプロミスを両方同時に借りる場合のメリットとデメリットとは?

次に、ダイレクトワンとプロミスを両方同時に借りる場合のメリットとデメリットを解説します。

カードローンを2社以上から借りるときは、申込みをする前にメリットデメリットをしっかりと把握してから慎重に判断することが大切です。まずは、メリットから紹介です。

■ダイレクトワンとプロミスを同時に借りる場合のメリット

・借りられるお金が増える

・ダイレクトワン、プロミスとも無利息期間の適用がある

メリットは、当たり前のことですが、借りられるお金が増えるという点です。また、ダイレクトワン、プロミスには無利息期間がありますので、新規で借りることができれば、無利息期間の適用を受けることができます。無利息期間の適用を受けて借りられれば、金利0円で借りられることがメリットと言えるでしょう。

ダイレクトワンは55日間、プロミスは30日間の無利息期間です。ダイレクトワンが約1ヵ月近く長い無利息期間が付与されます。

続いて、両方同時に借りる場合のデメリットです。

■ダイレクトワンとプロミスを同時に借りる場合のデメリット

・返済額が増える

・管理が煩雑となる

まず、デメリットとしては、毎月の返済額が増える点です。2社から借りることになりますので、単純に返済負担が増えます。確実に返済が可能であることを確認しておくことが最も大切です。また、返済日がバラバラだと管理が大変になることも考えられます。返済忘れをしてしまうと、遅延損害金がかかってしまいますので、しっかりと返済日を管理することが重要です。

また、一度に3社4社とたくさんのカードローン等に申込みをすると、よほどお金に困っているんだなと判断され、いわゆる「申込みブラック」の状態になってしまします。カードローン会社は、個人信用情報にて他社の申込みを状況等も照会し情報を得ることができますので気を付けましょう。

申し込みブラックを具体的に説明すると、一般的には半年以内で消費者金融や銀行ローン、クレジットカードの申し込みなどお金が関わる契約が3社以上ある状態を示すと言われています。申し込みブラックは基本的には半年間で3社以上が該当すると言われていますが、金融会社によっては2社でも審査に落ちることがありますので注意しましょう。

そのため、半年以上経過するなど、できる限り前回の申込みから期間を置いた上で、別の消費者金融に申し込むのが得策です。

以上のメリット、デメリットを知った上で、申込みをするか判断しましょう。

■ダイレクトワンの毎月の返済額

| 利用時の借入残高 | 約定返済額 |

| 10万円以下 | 4,000円以上 |

| 10万円超20万円以下 | 8,000円以上 |

| 20万円超30万円以下 | 12,000円以上 |

| 30万円超40万円以下 | 12,000円以上 |

| 40万円超50万円以下 | 15,000円以上 |

以降、利用時の借入残高が10万円増加するごとに、約定返済金額が3,000円増加

■プロミスの毎月の返済額の計算方法

| 借入後残高 | 返済金額 |

| 30万円以下 | 借入後残高×3.61%(1,000円未満切り上げ) |

| 30万円超、100万円以下の場合 | 借入後残高×2.53%(1,000円未満切り上げ) |

| 100万円超の場合 | 借入後残高×1.99%(1,000円未満切り上げ) |

ちなみに、プロミスは返済額の計算方法が難しそうですが、10万円を借りた場合の月の返済額は4,000円です。50万円借りた場合は、13,000円となります。負担の少ない返済額となりますので、ゆとりを持って自分のペースで返済が可能です。

ダイレクトワンとプロミスの同時申込みに関するよくある質問【Q&A】

申込みの履歴は消費者金融カードローンにバレる?

申込みの履歴は信用情報機関に登録されるため、消費者金融カードローンが信用情報機関に照会をすれば他社の申込みがすぐわかります。そのため、同時申込みはもちろん短期間のうちに4社5社と申込みした場合、よほどお金に困っていると判断され「申込みブラック」になってしまうため注意が必要です。

ダイレクトワンとプロミスの両方の審査に落ちたら他社の審査に通る?

ダイレクトワンとプロミス、残念ながら両方の審査に落ちてしまった場合、他社の審査に通ることは難しいと考えられます。審査基準は各社違いますので、絶対に他社の審査に通らないとは言い切れませんが、審査に通らない原因が何かあると考えてよいでしょう。年収の3分の1の借入れを既に超えている、延滞したことがあるなど、もう一度自分自身でチェックしてみましょう。

ダイレクトワンとプロミスをどちらに先に申し込むべき?

ダイレクトワンとプロミスは両社とも全国対応で知名度のある人気の消費者金融カードローンです。どちらも即日融資可能で融資までのスピードは早いですが、一刻でも早く借りたい場合はプロミスを選ぶのがよいでしょう。一方、早さよりも無利息期間を利用してお得に借りたい場合は、無利息期間が55日間と長く付与されるダイレクトワンがおすすめです。

まとめ

ここまで、ダイレクトワンとプロミスの商品内容を中心に、両方同時に借りられるのか、そしてメリットデメリットについて解説をしました。結論、両方同時に借りることは可能ですが、総量規制と身の丈に合った借り入れをすることが大前提です。

不必要な借り入れは絶対に避けるようにすること、そして申込み前はしっかりとした返済計画を立ててから申込みを行いましょう。

上記に気を付けた上であれば、ダイレクトワンとプロミスは同時に借りることが出来ますので検討してみましょう。

💡 このシミュレーターでできること

- 毎月の返済額がすぐに分かります

- 総利息額も自動計算

- 元利均等・元金均等の比較も簡単

借入額・年利・期間を入力するだけで、簡単にシミュレーションできます。

返済シミュレーター

毎月の返済額:- 円

総返済額:- 円

総利息額:- 円

\最短15分で融資完了/

| 実質年利 | 3.0%~18.0% |

|---|---|

| 融資までの時間 | 最短15分(申込みの曜日、時間帯によっては翌日以降の取扱いとなる場合あり) |

| 無利息期間 | なし |

| 利用限度額 | 1万円~800万円 |

| 電話での在籍確認 | 原則なし |

\業界最速の最短3分で融資可能/

| 実質年利 | 実質年率2.50%~18.00% |

|---|---|

| 融資までの時間 | 最短3分(申込み時間や審査により希望に添えない場合あり) |

| 無利息期間 | 30日間(メールアドレス登録とWeb明細利用の登録が必要) |

| 利用限度額 | 800万円 |

| 電話での在籍確認 | 原則なし |

\無利息期間あり/

| 実質年利 | 3.0%~18.0% |

|---|---|

| 融資までの時間 | 最短18分(申込み時間や審査状況により希望に添えない場合あり) |

| 無利息期間 | はじめての方なら最大30日間 |

| 利用限度額 | 1万円~800万円 |

| 電話での在籍確認 | 原則なし |

掲載しているカードローンについて

■アイフル、レディースアイフルについて

※既にアイフルをご契約中の方は、ご利用いただけません。

※フリーター、主婦も申込み可能ですが、安定した収入がある方に限ります。

※最大50万円以下は原則収入証明書類不要(アイフル利用限度額50万円以下、且つ他社含めた借入総額100万円以下の場合)

※利用可能コンビニは「E-net設置店のみ」「イオン銀行ATM設置店のみ」

■アイフルの貸付条件について

※【商号】アイフル株式会社【登録番号】近畿財務局長(14)第00218号【貸付利率】3.0%~18.0%(実質年率)【遅延損害金】20.0%(実質年率)【契約限度額または貸付金額】800万円以内(要審査)【返済方式】借入後残高スライド元利定額リボルビング返済方式【返済期間・回数】借入直後最長14年6ヶ月(1~151回)【担保・連帯保証人】不要

■プロミス、プロミスレディースについて

※主婦、学生も申込み可能ですが、安定した収入がある方に限ります。

※30日間無利息サービスは、メールアドレス登録とWeb明細利用の登録が必要です。

※WEB契約で即日振込は、原則24時間最短10秒で振込可能。

■アコムについて

※フリーター、主婦、パート、アルバイトも申込み可能ですが、安定した収入がある方に限ります。

当サイト、カードローンプラス(+)では、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

■レイクについて

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

※60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

※365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

サイト管理人・執筆者プロフィール

サイト管理人・執筆者名 K

1985年生まれの40歳。複数枚(三井住友銀行カードローン、住信SBIネット銀行カードローン)のカードローンを所持しており、利用歴は10年以上。2023年は住宅ローンも借入れ。これまでのカードローン利用経験から感じたメリット、デメリットなど、利用者目線に立ったカードローンの様々な情報を紹介。また、大学新卒から約3年間某信用組合にて従事、住宅ローン、教育ローン、カードローンなどのセールス経験もあり。当サイトの記事は、口コミ・体験談を除き、すべて管理人が執筆。カードローンを検討している方の不安を解消できるような意義のあるサイト運営をモットーにしています。

資格:ファイナンシャルプランナー3級、簿記3級

勤務実績:某地方にある信用組合で3年間勤務(カードローンの取扱い実績あり)。現在は教育事業(中間管理職)に従事しています。

*最終更新日:2025年2月21日

【金融庁からの注意喚起について】

金融庁の借入れに関する注意喚起がされているページを紹介します。

■カードローン・借入れに関して

18歳、19歳のあなたに伝えたい!!~成年年齢引下げを踏まえて~

■後払い・給与ファクタリング・ファクタリングに関して

「今すぐ現金」「手軽に現金」にご注意ください!~いわゆる 後払い(ツケ払い)現金化 に要注意~

*金融庁HPへのリンクとなります。

<参考>

・銀行法 e-Govポータル(https://www.e-gov.go.jp)

・貸金業法 e-Govポータル(https://www.e-gov.go.jp)

当サイトはGMOグローバルサインにより認証されています。SSL対応ページからの情報送信は暗号化により保護されますので安心してご利用ください。

商号:SMBCコンシューマーファイナンス株式会社

貸付利率:実質年率2.50%~18.00%

遅延損害金:20.0%(実質年率)

融資額:800万円まで

契約額:お客さまご指定の契約額(極度額)の範囲内で、SMBCコンシューマーファイナンス株式会社が決定した金額

返済方式:残高スライド元利定額返済方式

返済期間・回数:最終借入後原則最長6年9か月/1~80回

担保・連帯保証人:不要

商号:アイフル株式会社

登録番号:近畿財務局長(14)第00218号

貸付利率:3.0%~18.0%(実質年率)

遅延損害金:20.0%(実質年率)

契約限度額または貸付金額:800万円以内(要審査)

返済方式:借入後残高スライド元利定額リボルビング返済方式

返済期間・回数:借入直後最長14年6ヶ月(1~151回)

担保・連帯保証人:不要

商号:アコム株式会社

貸付利率:3.0%~18.0%(実質年率)

遅延損害金:20.0%(実質年率)

契約極度額:1万円~800万円

返済方式:定率リボルビング方式

返済期間・回数:最終借入日から最長9年7ヵ月・1回~100回

担保・連帯保証人:不要

商号:三井住友カード株式会社

登録番号:近畿財務局長(14)第00209号

実質年率:3.00%~18.00%

遅延損害金:実質年率20.00%

(平年の場合、年365日の日割計算/うるう年の場合、年366日の日割計算)

商品限度額:利用限度額1万円~800万円

※利用限度額は利用状況に応じて最高800万円まで

返済方式:借入後残高スライド元利定額返済方式

返済回数および返済期間:最長60回(5年)ただし、返済能力その他の事情にかんがみ、合理的な理由があると当社が認めた場合には、最長106回(8年10か月)

担保・連帯保証人:不要

新卒で北関東にある某信用組合に入職し、3年間渉外係として従事。ファイナンシャルプランナー3級、簿記3級を保有。カードローン利用歴は17年。

カードローンや住宅ローンの経験があります。当サイトのすべてを監修しています。企業ではないことを活かし、カードローンの利用者目線を大切にした記事となることを心掛けています。

運営者のYouTubeチャンネルはこちら!カードローン、キャッシングに関わる豆知識を1分のショート動画で紹介しています。